L’efficienza fiscale della Gestione Patrimoniale

La gestione patrimoniale è un regime che permette all’investitore di affidare la gestione finanziaria del proprio patrimonio a un professionista a cui vengono demandate le scelte d’investimento. Uno dei vantaggi principali delle gestioni patrimoniali è l’ottimizzazione fiscale. Il calcolo delle imposte viene effettuato una volta l’anno sul risultato netto complessivo della gestione, solo nel caso esso sia positivo. Se per esempio al 31 dicembre la gestione nel suo complesso avesse generato nei 12 mesi precedenti un rendimento del 5% la tassazione verrebbe applicata solo su questa plusvalenza. Se invece si fosse realizzata una minusvalenza essa si può compensare con un credito d’imposta sulle future plusvalenze per i successivi 4 anni.

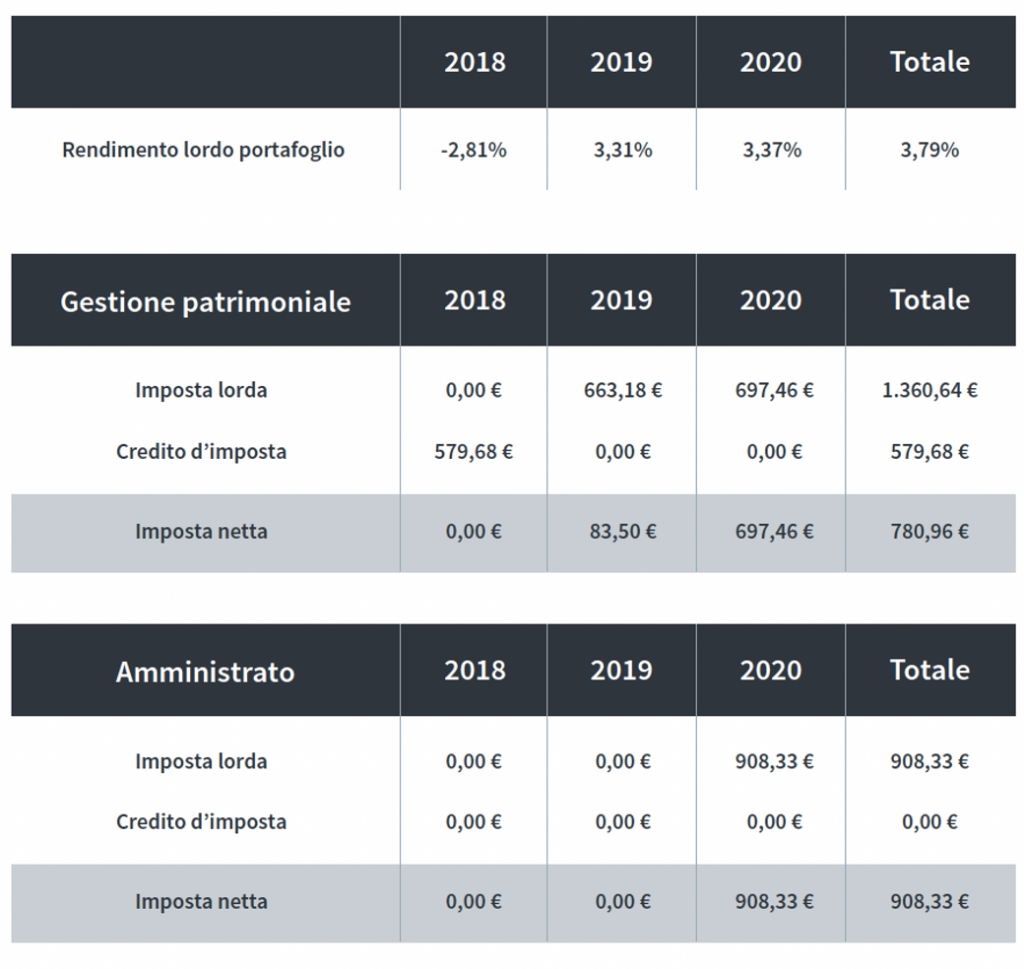

Tassazione gestione patrimoniale ed efficienza fiscale – Tabella Iniziale

| ❓ A cosa serve la gestione patrimoniale? | La gestione patrimoniale permette di affidare la gestione finanziaria del proprio patrimonio a un professionista a cui vengono demandate le scelte d’investimento |

| ✅ Vantaggio principale? | Ottimizzazione fiscale |

| 💸 Servono grandi capitali? | Assolutamente no! Puoi anche partire con una piccola somma |

| ❤️ A chi posso affidami? | Scegli sempre un professionista capace e affidabile |

Queste caratteristiche distinguono il regime fiscale della gestione patrimoniale dal regime in amministrato o quello applicato in caso di acquisto di singoli titoli. Questi regimi prevedono la tassazione delle plusvalenze dei singoli strumenti che fanno parte della gestione al momento della vendita. In questi casi non è possibile compensare le minusvalenze. Il credito d’imposta può ridurre significativamente l’impatto fiscale sui rendimenti nel medio termine. Per dare un’idea abbiamo condotto una simulazione comparativa sull’imposizione di un servizio in amministrato con l’imposizione della Gestione Patrimoniale, tenendo in considerazione il 2018, l’ultimo periodo in cui i mercati hanno chiuso l’anno in negativo, per apprezzare l’effetto del credito d’imposta.

I vantaggi fiscali della Gestione Patrimoniale

Come già anticipato, nel caso del regime amministrato, l’imposta sulle plusvalenze viene calcolata al momento del realizzo dell’eventuale profitto sui titoli che compongono la gestione: in fase di ribilanciamento (ovvero di modifica della composizione della gestione attraverso attività di compravendita) o in fase di liquidazione del portafoglio.

Nel caso della Gestione Patrimoniale invece il calcolo dell’imposta viene effettuato alla fine di ogni anno sul risultato netto di gestione (qualora ovviamente esso fosse positivo). Il portafoglio cha abbiamo preso in considerazione è un bilanciato con un investimento complessivo di 100.000€, composto per un 60% da un ETF sull’azionario globale dei paesi sviluppati (Msci World Index) e per un 40% da un ETF obbligazionario governativo europeo (Bloomberg Barclays Euro Aggregate Treasuries Tr Index). Il periodo preso in considerazione per la nostra analisi va dal primo gennaio del 2018 e si sviluppa con una proiezione nei due anni successivi.

Per quanto riguarda il primo anno di investimento, viene considerato il rendimento storico nel 2018 dei due ETF. La performance complessiva del portafoglio a fine anno è del -2,81%. Il rendimento degli anni successivi viene stimato come moderato e costante per meglio valutare l’impatto del credito d’imposta. L’ipotesi è la liquidazione del portafoglio dopo 3 anni dall’inizio dell’investimento. Durante il primo anno, l’imposizione fiscale risulta nulla e il risultato di gestione ha generato un credito di imposta di 579,68€.

Il credito viene portato in compensazione all’anno successivo permettendo di ridurre l’imposta lorda del 2019 da 663,18€ a 83,50€. Per quanto concerne il portafoglio in Amministrato, l’imposta sul capital gain viene pagata al momento del realizzo ovvero alla vendita del portafoglio nel 2020. La simulazione mostra come la compensazione delle minusvalenza del 2018 per la Gestione Patrimoniale avrebbe ridotto l’imposta netta alla fine del terzo anno del 14% circa rispetto al portafoglio in Amministrato.

Affida i tuoi risparmi a un gestore professionista

La Gestione Patrimoniale Moneyfarm ha caratteristiche uniche per il mercato italiano. Il suo obiettivo è rendere accessibile a tutti un servizio che è stato da sempre una prerogativa dei detentori di grandi patrimoni, con costi solitamente molto elevati. La Gestione Patrimoniale Moneyfarm permette di iniziare a investire con soli 5000 euro e non ha nessun costo di ingresso, di uscita o accessorio legato alle transazioni. Se vuoi scoprire quale delle nostre proposte è la più adatta alle tue esigenze ti basterà completare il breve processo di sottoscrizione online.

INIZIA ORA

Domande frequenti

Quanto costa una gestione patrimoniale?

Generalmente il costo della gestione patrimoniale non supera il 2 o il 3% calcolati sul totale del capitale annuo investito.

Come vengono tassati i redditi di capitale?

La tassazione dei redditi di capitale avviene al lordo dei costi totali sostenuti nel periodo di imposta e in base al principio di cassa. La tassazione è attuata tramite ritenute d’acconto o imposta sostitutiva.

Quando si paga l’imposta sul capital gain?

Il capital gain nel regime amministrato viene pagato al momento in cui si conclude l’affare. Nel regime gestito viene pagato al momento della dichiarazione dei redditi.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.