In questa fase di mercato, con le valutazioni piuttosto alte, grande attenzione viene devoluta alla volatilità. La volatilità è un concetto fondaentale della finanza ma non sempre le sue implicazioni sono chiare a tutti i risparmiatori. In queso articolo proveremo a fare chiarezza.

A Moneyfarm abbiamo costruito delle linee di investimento che mirano a muoversi entro livelli target di volatilità. Attraverso il nostro processo cerchiamo di assegnare a ciascun investitore il livello di rischio e rendimento più adeguato al suo profilo. Se vuoi scoprire quale tra le nostre proposte è la più adatta alle tue esigenze, ti invitiamo a completare il nostro breve percorso online.

Che cos’è la volatilità – Tabella iniziale

| 🔒 Un investimento più volatile è un investimento più rischioso? | In linea di massima sì |

| 🥇 Un investimento meno volatile è migliore? | Dipende dalla tua propensione al rischio |

| ❓ È possibile limitare gli effetti della volatilità? | Sì, con tempi lunghi e un portafoglio ben diversificato |

| ⚠️ È possibile sfruttare la volatilità per ottenere rendimenti maggiori? | Sì, ma è un’attività molto rischiosa |

Definizione di volatilità

Partiamo provando a offrire una definizione del concetto: la volatilità misura l’intensità delle variazioni subite dal valore di un titolo in un determinato periodo di tempo. In altre parole la volatilità indica la variazione percentuale del valore di un titolo o un portafoglio: è una misura dell’intensità dell’oscillazione.

Da un punto di vista matematico la volatilità si misura in percentuale ed indica la distanza del prezzo di un titolo dal suo valore medio in un determinato periodo. Se per esempio diciamo che un azione ha avuto la volatilità del 20% nel corso dell’ultimo anno, questo vuol dire che in media la distanza del suo valore dal prezzo medio del titolo è stata di 20 punti percentuali.

In parole più semplici a una volatilità elevata corrisponderanno variazioni di prezzo più marcate, mentre a una bassa volatilità corrisponde un andamento del prezzo relativamente più controllato.

SCOPRI IL TUO PROFILO DI RISCHIO SENZA IMPEGNO

Volatilità è un sinonimo di rischio?

Si potrebbe pensare che la volatilità di un titolo indichi il livello di rischio a esso associato. Questo non è errato ma è solo parte della storia. Di certo possedendo un titolo più volatile ti esponi di più alle oscillazioni del suo valore. Questo vuol dire che per mantenerlo nel tempo dovrai essere pronto a sopportare un andamento più movimentato. Non tutti sono pronti a vedere il valore del proprio portafoglio andare su e giù allo stesso modo: per questo è importante capire la propria propensione al rischio quando si decide di investire (scopri come valutare la tua propensione al rischio). Se avete una spiccata avversione al rischio è consigliabile optare per portafogli meno volatili, anche a costo di sacrificare un po’ di rendimenti.

Meno volatilità è meglio?

D’altra parte non necessariamente meno volatilità si associa a un risultato migliore. Prendiamo l’esempio dell’andamento di questi due indici per un periodo di tempo di circa tre anni. L’indice rosso rappresenta l’andamento di bond societari a più alto rischio mentre quello blu rappresenta l’andamento di corporate bond con livello di rischio più basso.

L’andamento dell’indice rosso è sicuramente più volatile (come si può vedere dalle numerose oscillazioni) ma è anche quello che nel periodo di tempo preso in considerazione ha generato più rendimenti. Il secondo indice sicuramente ha avuto delle oscillazioni meno ripide, ma il suo valore è rimasto praticamente costante.

Ci sono dei modi per limitare gli effetti della volatilità?

Ancora una volta è importante chiarire gli obiettivi con cui si investe e soprattutto selezionare gli orizzonti temporali giusti. Adottando una prospettiva di lungo periodo, a parità di avversione al rischio, potrai concentrarti sull’andamento di medio periodo dando meno peso alle oscillazioni giornaliere (il segreto per investire con serenità). Esistono delle strategie speculative, come il market timing (scopri di cosa si tratta), che provano a sfruttare le oscillazioni giornaliere con operazioni di compravendita continue.

Se il tuo obiettivo è quello di aumentare e proteggere il tuo risparmio probabilmente è meglio optare per un’altra strategia. In questo caso la soluzione migliore è quella di creare un portafoglio strategico che sfrutti i trend macroeconomici di medio-lungo periodo (scopri cos’è l’asset allocation).

Un altro modo per limitare la volatilità è quello di costruire un portafoglio ben diversificato. Così il movimento di alcune asset classi ridurrà quello di altre e questo permetterà al tuo capitale di crescere in modo più equilibrato (scopri i segreti della diversificazione).

In definitiva la volatilità non è una cosa positiva o negativa in sé. Le oscillazioni fanno parte del processo di investimento e purtroppo non c’è nulla da fare per eliminarle. Quello che conta è capire le tue necessità e i tuoi obiettivi per trovare la soluzione più adatta a te.

Come costruiamo i portafogli intorno alla volatilità

Nella costruzione dei portafogli abbiamo creato un metodo per soddisfare tutte le necessità di rischio dei clienti. I portafogli si compongono attraverso il mix di diverse asset class come per esempio le azione e le obbligazioni governative. Ogni asset class si compone ha diversi profili di rischio e rendimento che possono essere stimate basandoci sui dati storici. Per esempio le azioni generalmente sono più volatili delle obbligazioni ma storicamente generano nel medio e lungo periodo rendimenti maggiori. Tutti i possibili mix di asset class compongono l’intero spettro del rischio. Abbiamo stimato che attraverso 9 portafogli modello possiamo soddisfare le necessità in termini di rendimento e controllo della volatilità della maggior parte degli investitori clienti.

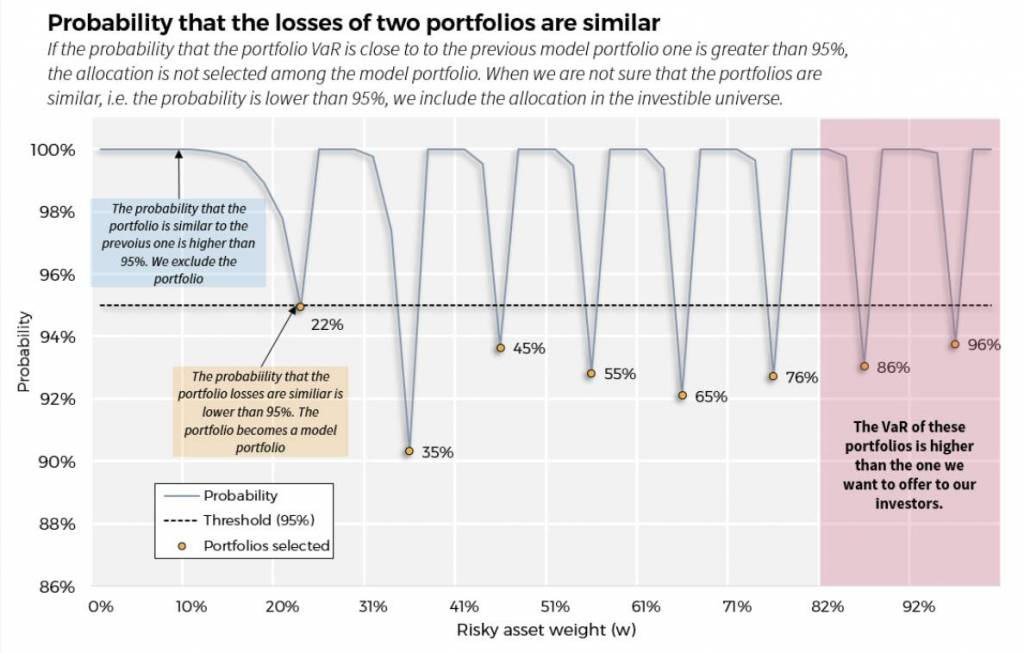

Per i clienti più avversi al rischio, costruiamo il portafoglio modello con poca o nessuna esposizione alle attività rischiose, il P1. Il P1 viene confrontato con portafogli che hanno un peso degli asset rischiosi incrementale, finché la probabilità che le due allocazioni abbiano perdite simili non scende sotto il 95%. Quando ciò avviene a quel determinato livello di rischio posizioniamo 2%. Ripetiamo questo processo fino a quando il peso degli asset rischiosi è del 100%.

Poiché offriamo un servizio di gestione patrimoniale, il nostro primo obiettivo è preservare la sicurezza finanziaria dei nostri clienti. Operiamo un ulteriore screening per escludere quei portafogli con un livello di volatilità attesa che riteniamo troppo alto. Questo livello di rischio massimo è calcolato sulla base del VaR, ma può variare nel tempo in base alla nostra offerta di prodotti e alle condizioni di mercato. Inoltre monitoriamo in modo continuativo l’andamento dei mercati e operiamo degli aggiustamenti all’allocazione qualora il portafoglio raggiunga livelli di volatilità superiori ai limiti stabiliti per ciascun profilo.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.