Costi degli investimenti

| ❓Cos’è la MiFID 2? | È una direttiva europea che tutela i risparmiatori gli investitori |

| 😕 Principali modifiche | Maggior chiarezza e trasparenza |

| 📅 Data di introduzione | 2019 |

| 💸 Quanto costa investire? | Dipende dal tipo di investimento e dagli intermediari scelti |

Ma andiamo con ordine. Ricordiamo brevemente di cosa si tratta: MiFID 2 è una direttiva europea a tutela dei risparmiatori a cui anche l’industria italiana del risparmio (banche e società di consulenza finanziaria) è tenuta ufficialmente a uniformarsi dal 2019.

Il regolatore europeo pone delle regole orientate alla chiarezza e alla trasparenza per quanto riguarda la comunicazione dei costi e degli oneri associati ai servizi di investimento e agli strumenti finanziari raccomandati od offerti dagli intermediari finanziari. In parole povere, il regolatore pone delle regole chiare, orientate alla trasparenza, per quanto riguarda il Rendiconto costi e oneri che ogni investitore dovrebbe ricevere annualmente relativo agli investimenti effettuati durante l’anno precedente.

Il 2019 fu il primo banco di prova per gli intermediari e in quell’occasione patrocinammo l’indagine del Politecnico di Milano da cui emersero mancanze rilevanti nei rendiconti dei più importanti intermediari operanti in Italia. Le abbiamo riassunte qui e l’indagine si può scaricare gratuitamente. Il nostro obiettivo era quello di aiutare l’industria finanziaria a essere più trasparente nella comunicazione dei costi.

A che punto siamo? Andrea Rocchetti, Responsabile Area Consulenza Moneyfarm, è stato recentemente interpellato sul tema da Milano Finanza dove ha spiegato l’importanza della MiFID 2 e l’approccio seguito da Moneyfarm.

Negli anni passati interviste erano state rilasciate anche da Repubblica e Milano Finanza. Nel corso del 2020, in vista del secondo banco di prova, gli intermediari hanno avuto la possibilità di attuare correzioni rispetto ai rendiconti inviati nel 2019, anche alla luce delle evidenze dell’indagine Politecnico-Moneyfarm e dei moniti delle varie Autorità di Vigilanza. Tuttavia, complice anche la crisi sanitaria, nella maggior parte dei casi gli intermediari si sono limitati a copia-incollare i vecchi e inefficienti formati dei rendiconti, apportando interventi marginali che si sono concentrati più sui parametri qualitativi (come rinominare l’intestazione del documento) che su aspetti sostanziali come riporta La Repubblica. Le tempistiche di invio si sono mediamente accorciate, ma risultano quasi tutte inviate comunque oltre il limite fissato da Consob (a partire da quest’anno) per il 30 aprile.

Raccomandazioni Consob per i rendiconti

Il 7 maggio 2020 Consob ha pubblicato la sua raccomandazione sulle modalità di adempimento dell’obbligo di rendicontazione ex post dei costi e oneri connessi alla prestazione di servizi di investimento e accessori. Questa raccomandazione arriva dopo l’ultimo richiamo d’attenzione che la stessa Consob, relativo allo scorso anno, aveva pubblicato il 28 febbraio 2019 nel quale – tra le varie indicazioni – veniva chiesto di inviare i rendiconti il “prima possibile”.

Nella raccomandazione del 7 maggio 2020 invece Consob ha specificato (testuale): “Gli intermediari dovrebbero trasmettere le rendicontazioni riferite all’anno solare entro il mese di aprile dell’anno successivo a quello di riferimento, per consentire ai clienti di apprezzare i costi e il relativo impatto sui rendimenti in data il più possibile prossima alle determinazioni assunte sul patrimonio investito.”

Altra raccomandazione degna di nota è quella relativa alla struttura del documento stesso, che dovrebbe essere trasmesso in formato stand alone (cioè fisicamente separato da altri documenti) oppure nella prima pagina di un documento più ampio e non esclusivo. Nell’indagine Politecnico-Moneyfarm era emersa la pratica diffusa di diluire le informazioni all’interno di documenti molto lunghi, non certo di agevole consultazione.

Inoltre, viene specificato agli intermediari di essere coerenti col parametro di riferimento (giacenza media) per le % dei costi e oneri. Ad esempio, per portafogli titoli in amministrato non dovrebbe essere considerata la voce liquidità (per il computo della giacenza media).

In ultimo, la Consob ha precisato che nella sezione “Impatto dei costi sul rendimento” deve essere riportata l’indicazione del rendimento sia lordo che netto.

Tutte queste raccomandazioni valgono per i rendiconti che verranno inviati quest’anno, quindi in riferimento agli investimenti (se ne avete) effettuati nel corso del 2020. Si tratta del terzo banco di prova per gli intermediari e speriamo che sia la volta buona.

A quali voci devono prestare particolare attenzione gli investitori?

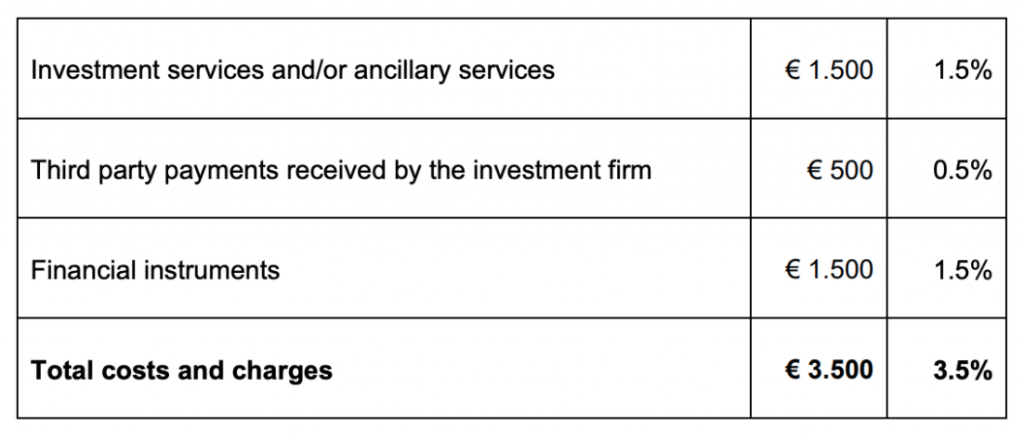

L’ultimo rapporto Consob sulle scelte di investimento delle famiglie italiane ci ricorda che più della metà degli investitori non sa quanto sta pagando per il servizio di consulenza di cui usufruisce. Eppure gli investitori, a maggior ragione quelli retail, dovrebbero prestare molta attenzione alla voce “Totale costi e oneri”, soprattutto in valore percentuale, che include costi e oneri sostenuti sia per il servizio di investimento che per gli strumenti finanziari.

Gli investitori dovrebbero fare particolare attenzione anche alla voce ”Pagamenti di terzi ricevuti dall’intermediario” che indica la quota parte prelevata dalla Società prodotto (manufacturer) al cliente e poi retrocessa all’intermediario distributore. Questa quota parte può essere particolarmente elevata (vedasi Consob, Il costo dei fondi comuni in Italia) – e quel che più conta è che la sua applicazione distingue gli intermediari che offrono il servizio di consulenza su base non indipendente da chi invece, come Moneyfarm, offre un servizio su base indipendente (e quindi applica un costo pari a zero).

Nelle sue Q&A (la numero 13 per l’esattezza) il regolatore europeo offre un esempio di calcolo numerico:

Quali sono invece le voci che non si trovano in questo rendiconto e vanno chieste a parte?

I clienti hanno la facoltà di chiedere il rendiconto in forma analitica per avere un dettaglio ulteriore rispetto al rendiconto in forma aggregata. Proprio il regolatore, nelle sue Q&A, invita gli intermediari a informare i propri clienti di tale possibilità. Si tratta di un’opportunità da non sottovalutare che permette di prendere visione di tutte le caratteristiche dei singoli strumenti in portafoglio, della loro struttura commissionale (ad esempio eventuali commissioni di performance, di ingresso, di uscita), della quota parte dei pagamenti di terzi ricevuti dall’intermediario strumento per strumento, ISIN per ISIN.

Prossimi passi – Esma

Il 27 gennaio 2022 Esma ha messo in pubblica consultazione la revisione delle sue linee guida in tema di valutazione di adeguatezza ai sensi della direttiva 2014/65/EU. La consultazione terminerà il 27 aprile 2022.

Il documento propone delle modifiche alle linee guida decise nel 2018, che hanno come focus la sostenibilità:

- gli orientamenti stabiliscono che le imprese devono aiutare i clienti a comprendere il concetto di “preferenze di sostenibilità”. Nel fare ciò si deve cercare di evitare un linguaggio troppo tecnico. Le informazioni sulle preferenze di sostenibilità del cliente devono essere sufficientemente granulari per consentire una corrispondenza di tali preferenze con le caratteristiche di sostenibilità degli strumenti finanziari.

- Gli orientamenti definiscono anche la metodologia con cui le imprese possono raccogliere informazioni sulle preferenze di sostenibilità dei clienti.

- Attenzione viene data anche alla formazione del personale che fornisce consulenza sugli investimenti ai clienti, anche quando fornisce il servizio di gestione del portafoglio. Questo significa che le imprese devono garantire al personale una formazione adeguata in modo che questi abbiano conoscenze e competenze corrette anche per quanto riguarda il mondo degli ESG.

Domande frequenti

Quanto costa investire in azioni?

Il costo dei tuoi investimenti dipende molto dal tuo profilo di investitore e dai costi degli intermediari che utilizzi

Come comprare singole azioni?

Per comprare singole azioni puoi utilizzare piattaforme di trading su Internet, puoi affidarti ad un consulente della banca oppure ti puoi rivolgere alle SIM

Dove mettere i soldi per farli fruttare?

L’unico modo per far fruttare i tuoi soldi è investirli e non tenerli fermi su un conto corrente o su un conto deposito

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.