Per molti investitori azionari, specialmente negli Stati Uniti, la ‘stagione degli utili’ è un rituale trimestrale. Va più o meno così: mentre le aziende europee possono pubblicare i risultati finanziari soltanto ogni sei mesi, le aziende statunitensi possono farlo ogni trimestre.

Molti investitori – ma non tutti – prestano molta attenzione a questi risultati come indicazione di come stiano andando i loro investimenti. E fin qui tutto chiaro.

Dietro a questo rituale c’è un gioco. La maggior parte delle aziende statunitensi indica agli investitori i risultati che si aspettano di ottenere ogni trimestre, spesso con un livello di precisione che risulta sorprendente.

Il gioco consiste nel vedere se queste aziende riescono a ottenere risultati migliori rispetto alle previsioni che avevano fornito originariamente.

Verrebbe da pensare che si tratti di un gioco facile – basta mantenere le aspettative abbastanza basse, in modo da batterle sempre. Purtroppo, però, non è così semplice. Gli investitori, infatti, hanno le loro aspettative riguardo i risultati che l’azienda dovrebbe ottenere. L’azienda vuole mantenere queste aspettative abbastanza alte da sostenere il prezzo delle azioni (con cui di solito vengono compensati i dirigenti), e allo stesso tempo rimanere in grado di superarle.

Superare le previsioni è vantaggioso per diversi motivi. Innanzitutto, i mercati finanziari vivono di sorprese. Una sorpresa positiva, di solito, fa salire i prezzi delle azioni. Poi, i dirigenti che riescono a conseguire sorprese positive con costanza sviluppano una buona reputazione, ovvero di saper gestire l’azienda in maniera efficace – che sia vero o meno. Ciò potrebbe tradursi in una valutazione più alta, perché gli investitori iniziano ad aspettarsi che gli utili aziendali in futuro vadano altrettanto bene – e quindi anche un miglior profitto.

Questo è il contesto attuale. Cosa succedeva nel passato?

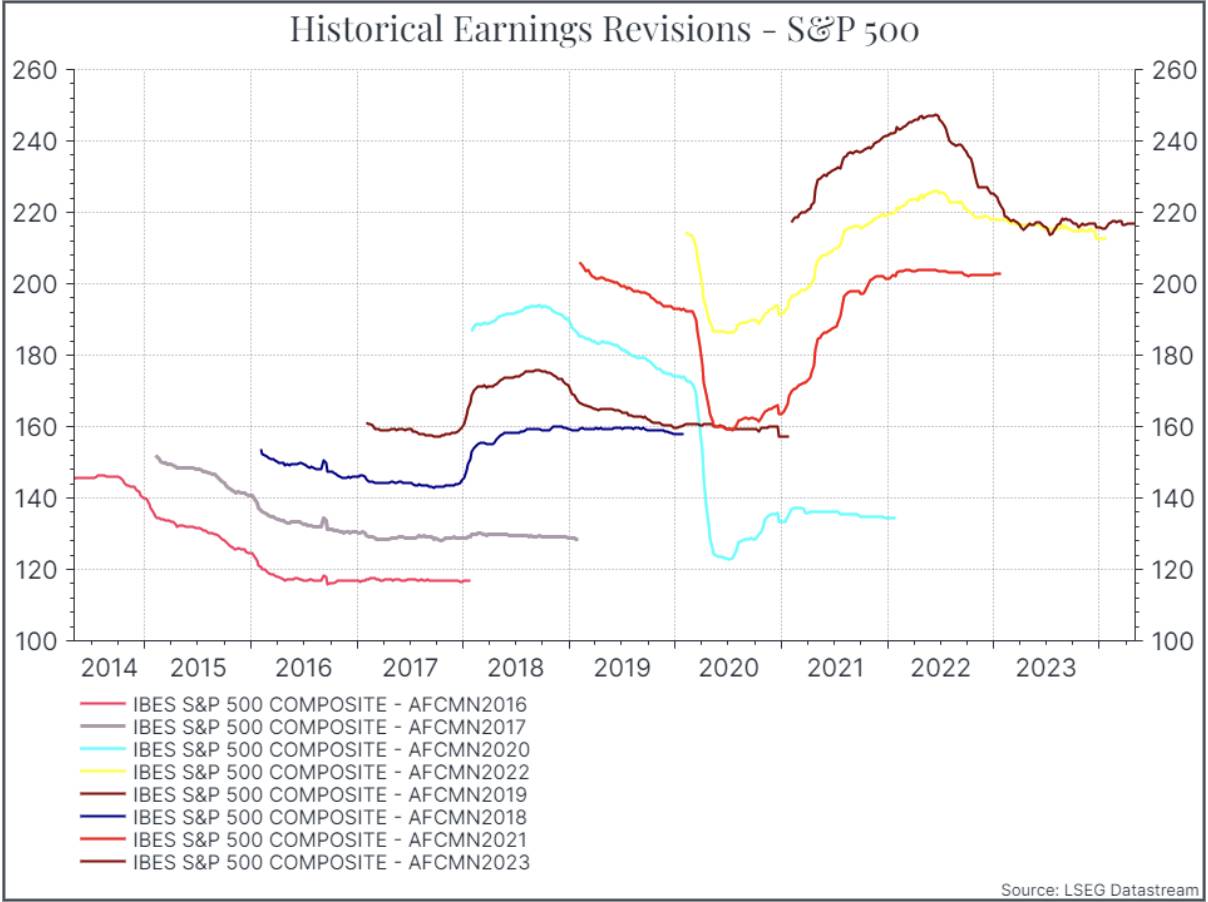

Il grafico qui sotto mostra le previsioni degli analisti sugli utili delle azioni statunitensi per il periodo che va dal 2014 al 2021 e come queste aspettative siano cambiate nel tempo.

Come si evince dal grafico, gli analisti sono partiti con un certo ottimismo e poi hanno ridotto le loro aspettative nel tempo – soprattutto nel 2020.

Nel periodo considerato, il 2018 e il 2021 sono stati insoliti, perché le previsioni degli utili per l’anno sono finite per posizionarsi abbastanza vicine al loro punto di partenza.

Se vivessimo in un mondo semplice, si potrebbe pensare che previsioni migliori sugli utili si traducano in prezzi delle azioni più elevati, sia per quanto riguarda le singole azioni che per l’intero mercato.

Purtroppo, non è così semplice. Le revisioni al rialzo degli utili non garantiscono necessariamente mercati rialzisti: basta guardare al 2018.

La buona notizia però è anche che le revisioni al ribasso degli utili non significano necessariamente che i mercati saranno ribassisti: basta guardare al 2020 e a molti altri casi. Forse il gioco degli utili non è così importante, dopo tutto.

Ma sembra che gli utili servano a spiegare, almeno in parte, le performance di mercato.

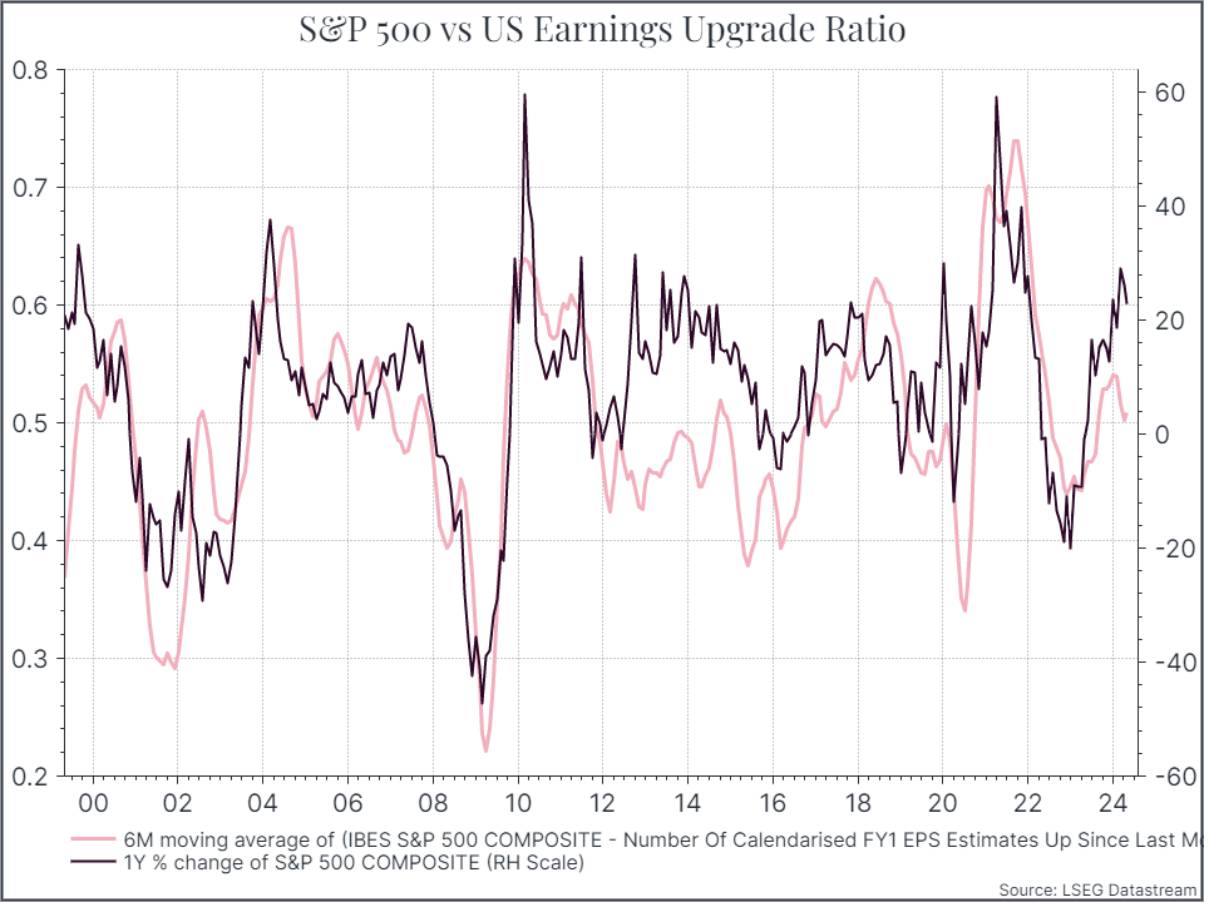

Il grafico qui sotto mostra il rendimento dello S&P 500 confrontato con il numero di revisioni al rialzo degli utili in un periodo di sei mesi. Questo grafico non serve a dire “compra” o “vendi” oggi, ma suggerisce che le revisioni degli utili contano, almeno un po’, per gli utili a breve termine.

A oggi, la “stagione degli utili” è ancora in corso negli Stati Uniti, ma i dati parziali suggeriscono che le aziende statunitensi si siano comportate abbastanza bene rispetto alle aspettative.

La percentuale di aziende che hanno riportato risultati migliori del previsto è in linea con la media a lungo termine.

Anche la redditività aziendale sembra piuttosto solida – superiore al trimestre precedente e in linea con lo stesso trimestre dell’anno scorso.

A essere pessimisti, si potrebbe notare che la crescita effettiva degli utili riportati non è particolarmente forte, date le valutazioni iniziali.

Nel complesso, però, l’attuale quadro delle società quotate statunitensi è relativamente positivo.

Richard Flax

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.