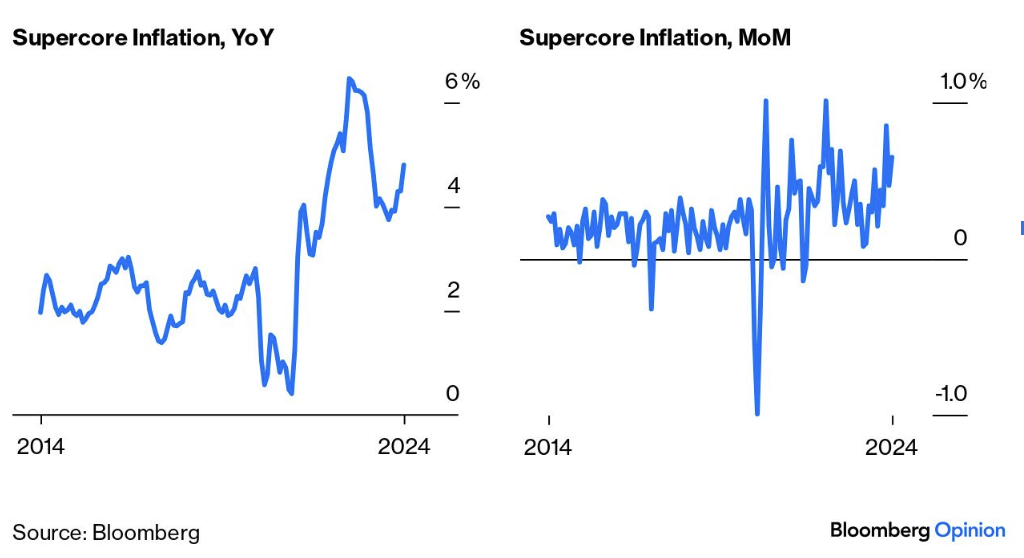

Questa settimana ha visto le paure inflattive tornare sui mercati dopo gli ultimi dati americani. L’aumento dei prezzi ha infatti sorpreso al rialzo, seppur di poco rispetto alle attese, e rimane al di sopra del livello di target. Non solo i numeri assoluti sopra il target del 2%, ma anche le misure preferite dalla Federal Reserve (Fed) – come la supercore – e quelle “pulite” dagli outliers sembrano puntare a uno slancio verso l’alto.

Supercore fuori rotta

L’inflazione dei servizi escluso il settore immobiliare sta andando chiaramente nella direzione sbagliata

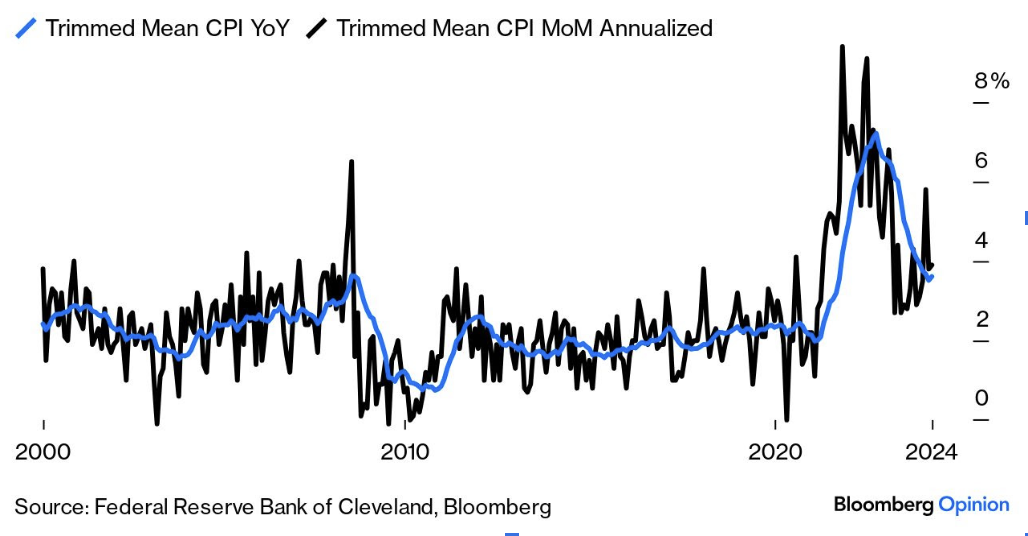

Nessuna buona nuova da Cleveland

Il mese scorso la disinflazione media-tronca si è fermata e ha registrato un aumento

I mercati hanno reagito negativamente, con l’indice S&P 500 in caduta di quasi l’1% in dollari mercoledì, al momento della pubblicazione del dato; e, soprattutto, un forte riprezzamento lato tassi, con il rendimento del Treasury decennale americano di nuovo sopra il 4,5% (non succedeva da novembre).

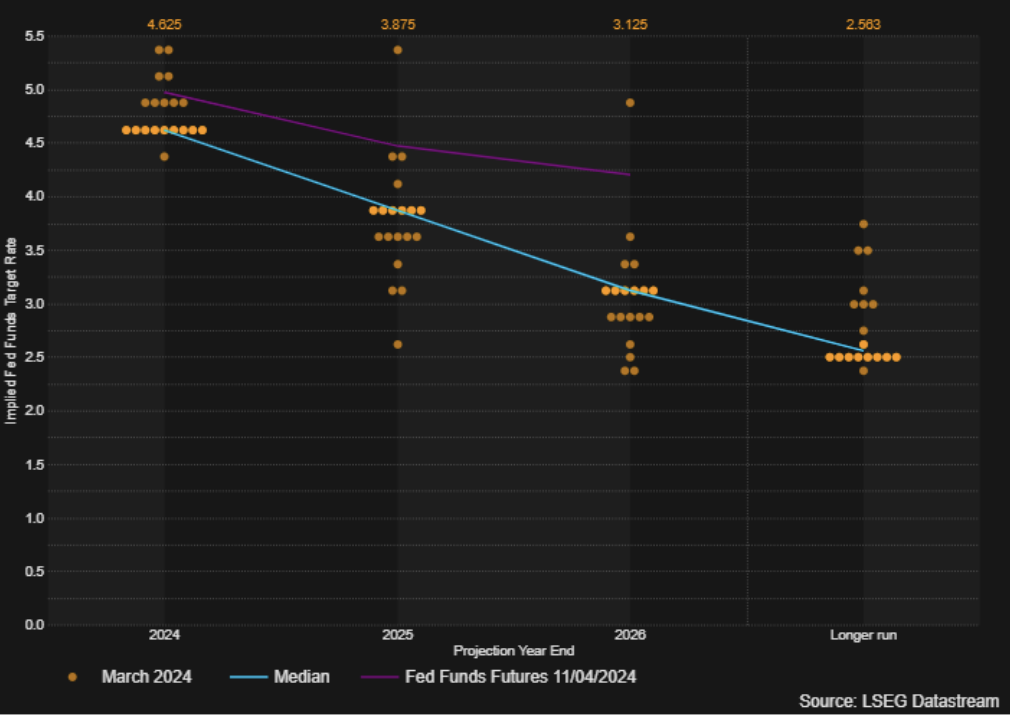

Il numero di tagli dei tassi da parte della Federal Reserve prezzato dai mercati per il 2024 è ora addirittura sceso a due, al ribasso dai circa sette stimati a inizio anno e al di sotto delle attese della stessa Fed, come rappresentate nel dot plot, il grafico a punti pubblicato su base trimestrale dalla Federal Reserve per sintetizzare le previsioni dei vari membri sulla traiettoria dei tassi.

Proiezioni del comitato monetario della Federal Reserve (FOMC)

Tuttavia, già nella giornata di giovedì 11 aprile abbiamo visto i mercati in ripresa, e lo stesso S&P 500 rimane circa l’1% più alto di un mese fa e addirittura al di sopra dell’inizio della settimana.

Il messaggio dai mercati è molto chiaro: i fondamentali di economia e aziende sono abbastanza forti da compensare le maggiori paure inflazionistiche. Questa settimana inizia la stagione degli utili e, se le aziende dovessero mostrare outlook positivi, il trend con tutta probabilità continuerà.

Sempre questa settimana, dall’altra parte dell’Oceano, la Banca centrale europea (Bce) ha mantenuto un tono molto cauto nel suo ultimo meeting, mantenendo i tassi invariati come da attese. La presidente Christine Lagarde ha ribadito che, sebbene ci siano stati i primi segnali positivi, è presto per cantare vittoria, anche se il primo taglio potrebbe arrivare non appena i dati da qui a giugno dovessero essere positivi.

I mercati ci scommettono, in un contesto macro europeo che rimane difficile, pur senza disoccupazione, e per il quale il rischio periferico e fiscale continua – per ora quietamente – a permanere. Il rischio che la Bce stia sbagliando c’è, e se l’economia non dovesse continuare a sorprendere le attese, soprattutto per i Paesi mediterranei, il rischio di un innalzamento dello spread potrebbe tornare con forza. La raccomandazione rimane quella di evitare di concentrare troppo il rischio su emissioni di singoli bond, anche se governativi, e di prediligere invece un approccio ben diversificato.

Giorgio Broggi è entrato a far parte di Moneyfarm come analista quantitativo nel dicembre 2021 ed è membro del Comitato Investimenti. Prima di entrare a far parte della società, ha lavorato presso Barclays Wealth Management e S&P Market Intelligence, acquisendo esperienza nella ricerca di fondi e negli investimenti ESG. Prima di iniziare la sua vita professionale, ha completato con successo una doppia laurea presso Eada e EDHEC Business School, ottenendo due Master in Finanza e specializzandosi in factor investing e costruzione di portafogli. È un charterholder CFA.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.