La tempistica del primo taglio dei tassi è diventata uno degli argomenti di conversazione preferiti sui mercati. Con la riunione della Banca centrale europea (BCE) alle porte, il 7 marzo, e quella della Federal Reserve in programma tra un paio di settimane, il 19 e il 20 marzo, in questa analisi cerchiamo di capire a che punto siamo, cosa ci dicono i dati macro e quale potrebbe essere l’impatto sui mercati dell’azione – o dell’inazione – delle banche centrali.

Le attese dei mercati: taglio a giugno

Secondo i recenti sondaggi Reuters, gli analisti si aspettano il primo taglio dei tassi sia da parte della Fed che della BCE a giugno, ma le aspettative del mercato possono variare molto in risposta sia ai dati in arrivo che ai commenti dei banchieri centrali.

Cosa ci dicono i dati macro

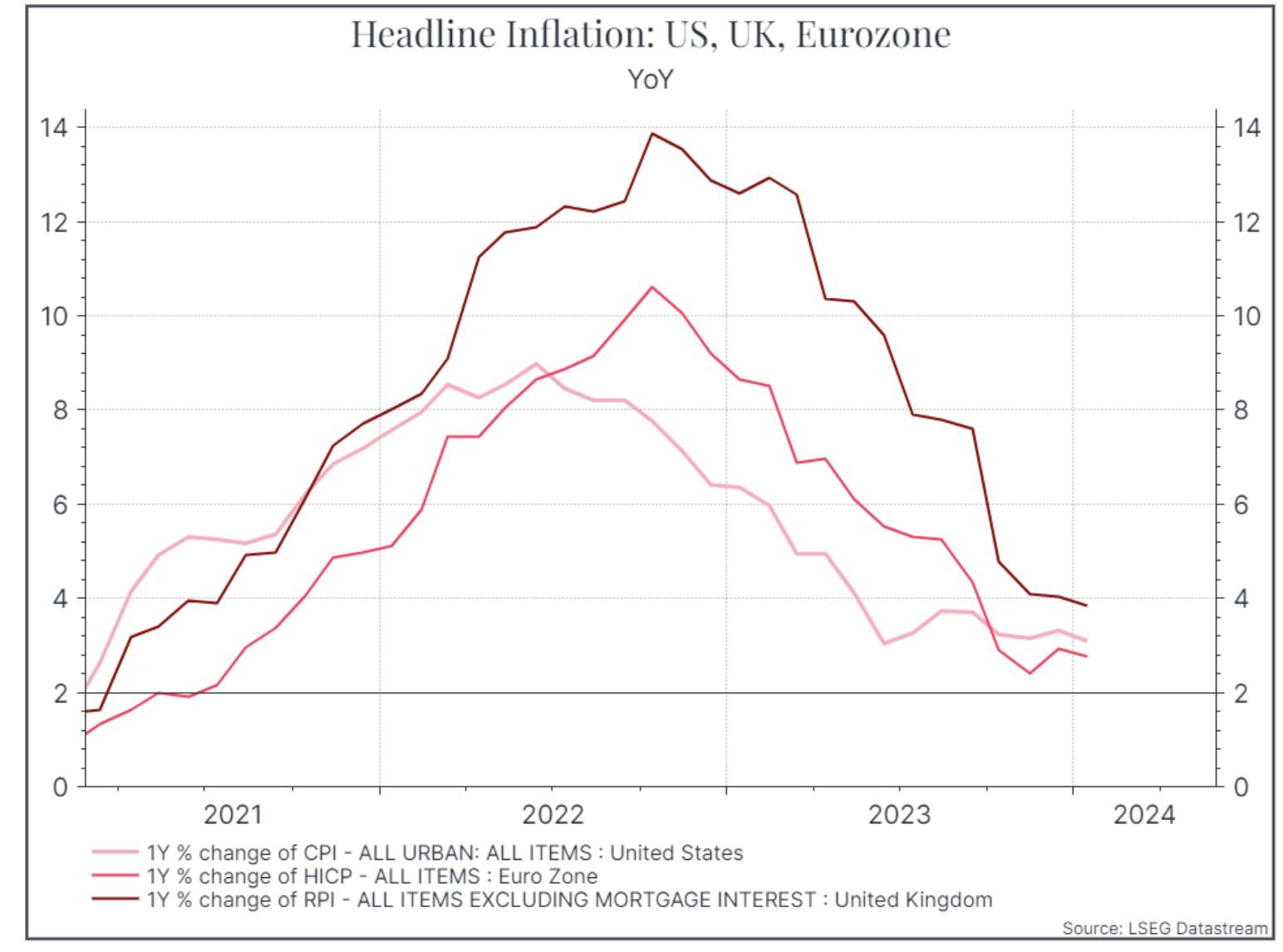

Il messaggio dei dati è un po’ contrastante. L’inflazione complessiva sta lentamente convergendo verso l’obiettivo del 2% (il grafico sottostante mostra Stati Uniti, Eurozona e Regno Unito), ma non è ancora arrivata al target e l’ultimo miglio potrebbe essere il più difficile. Per sottolineare il punto, l’ultimo dato flash sull’inflazione nell’Eurozona per il mese di febbraio è stato leggermente superiore alle aspettative, con un tasso del 2,6% su base annua.

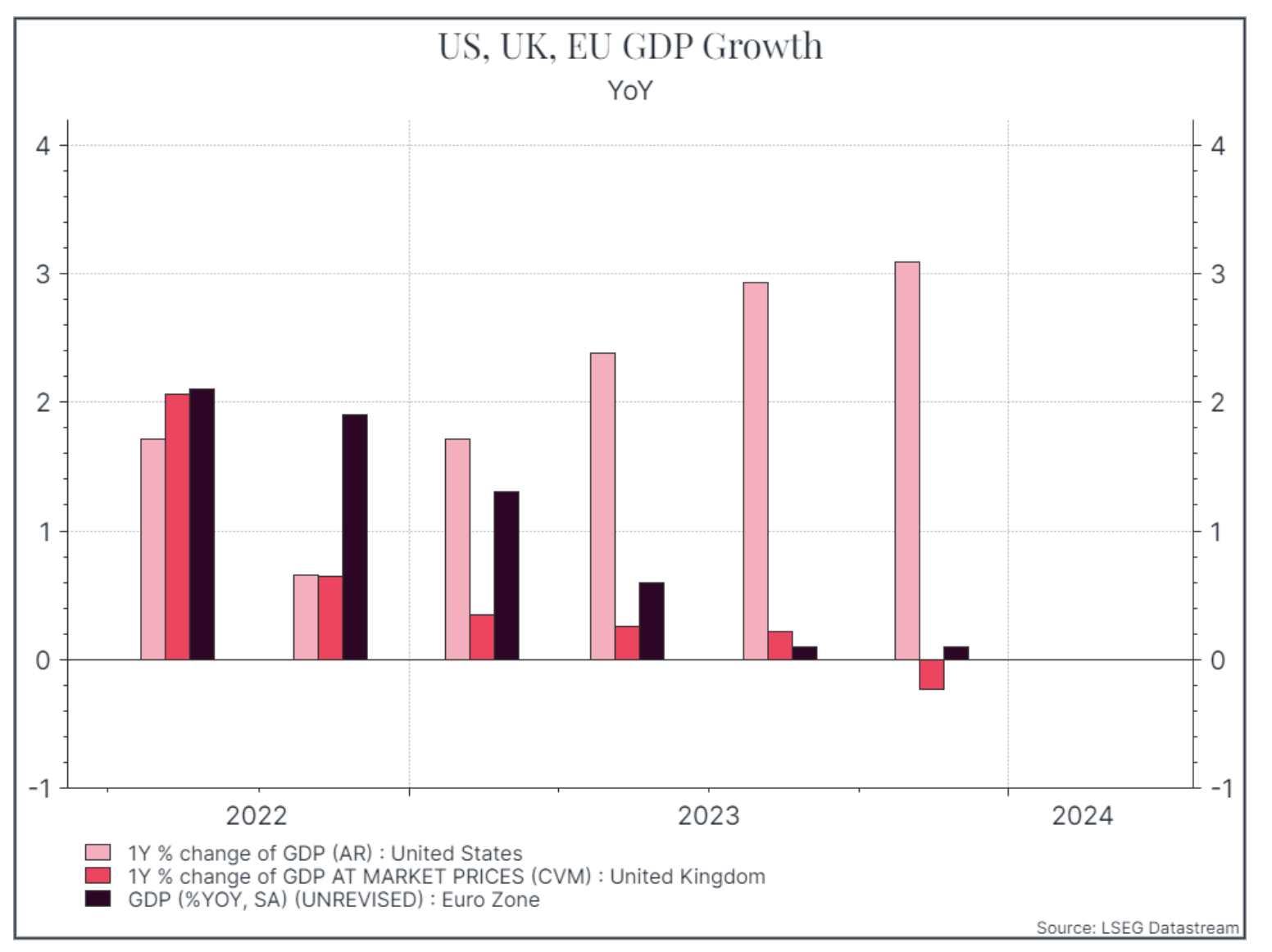

La storia della crescita mostra una divergenza più netta. Il grafico seguente mostra la crescita del PIL negli Stati Uniti, nel Regno Unito e nell’Eurozona. La sovraperformance degli Stati Uniti è notevole. Ciò potrebbe indurre la BCE a muoversi prima.

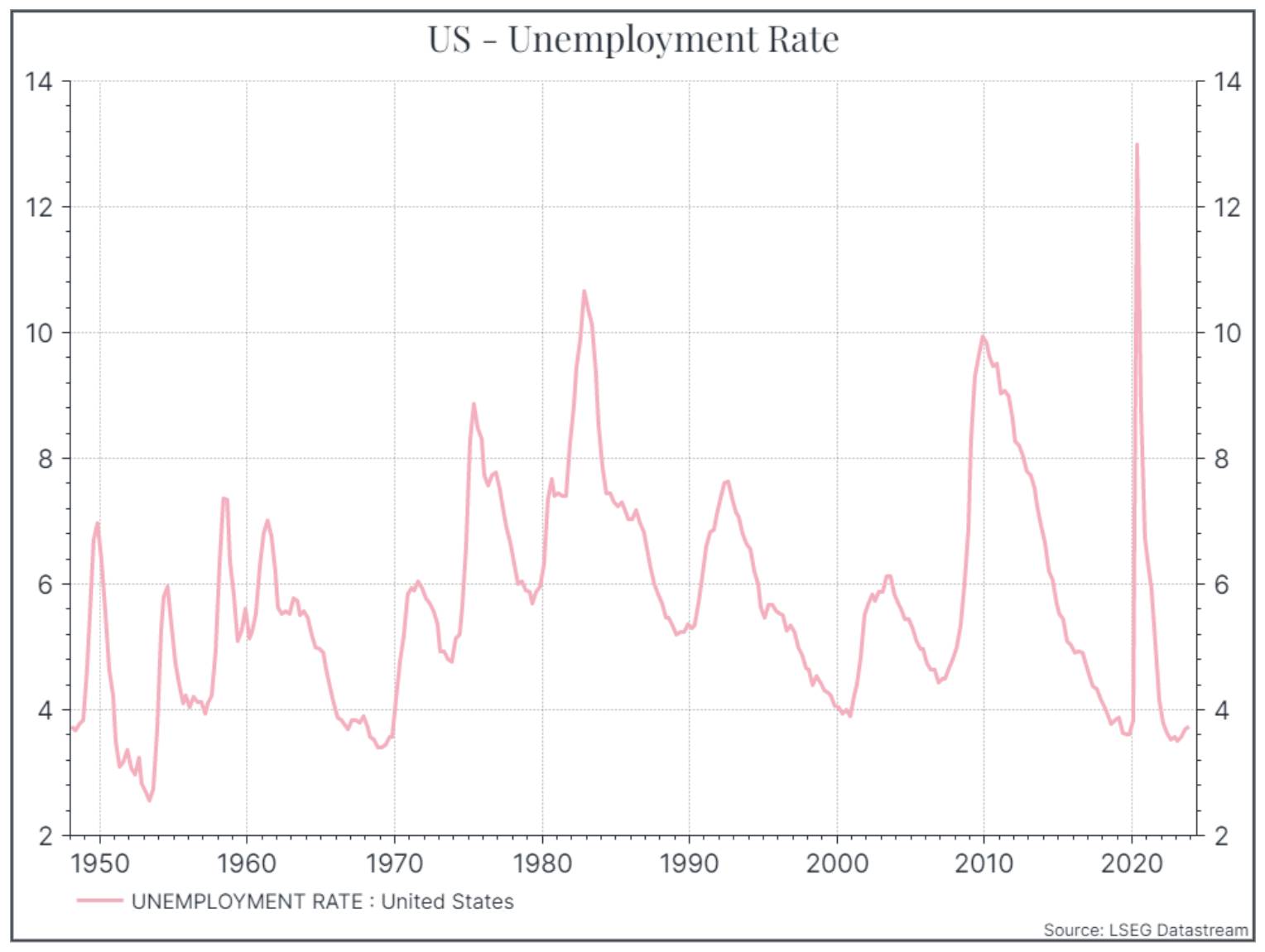

Ma in verità, i banchieri centrali non sono concentrati sulla crescita. La BCE, in particolare, si concentra esclusivamente sulla stabilità dei prezzi, mentre la Fed ha il duplice mandato della stabilità dei prezzi e della piena occupazione. Il grafico sottostante mostra il tasso di disoccupazione complessivo degli Stati Uniti, che è vicino ai minimi da cinquant’anni. Si tratta di una metrica grossolana, ma con un’inflazione ancora superiore al 2% e una disoccupazione a livelli molto bassi, ci si può ragionevolmente chiedere perché la Fed debba tagliare i tassi.

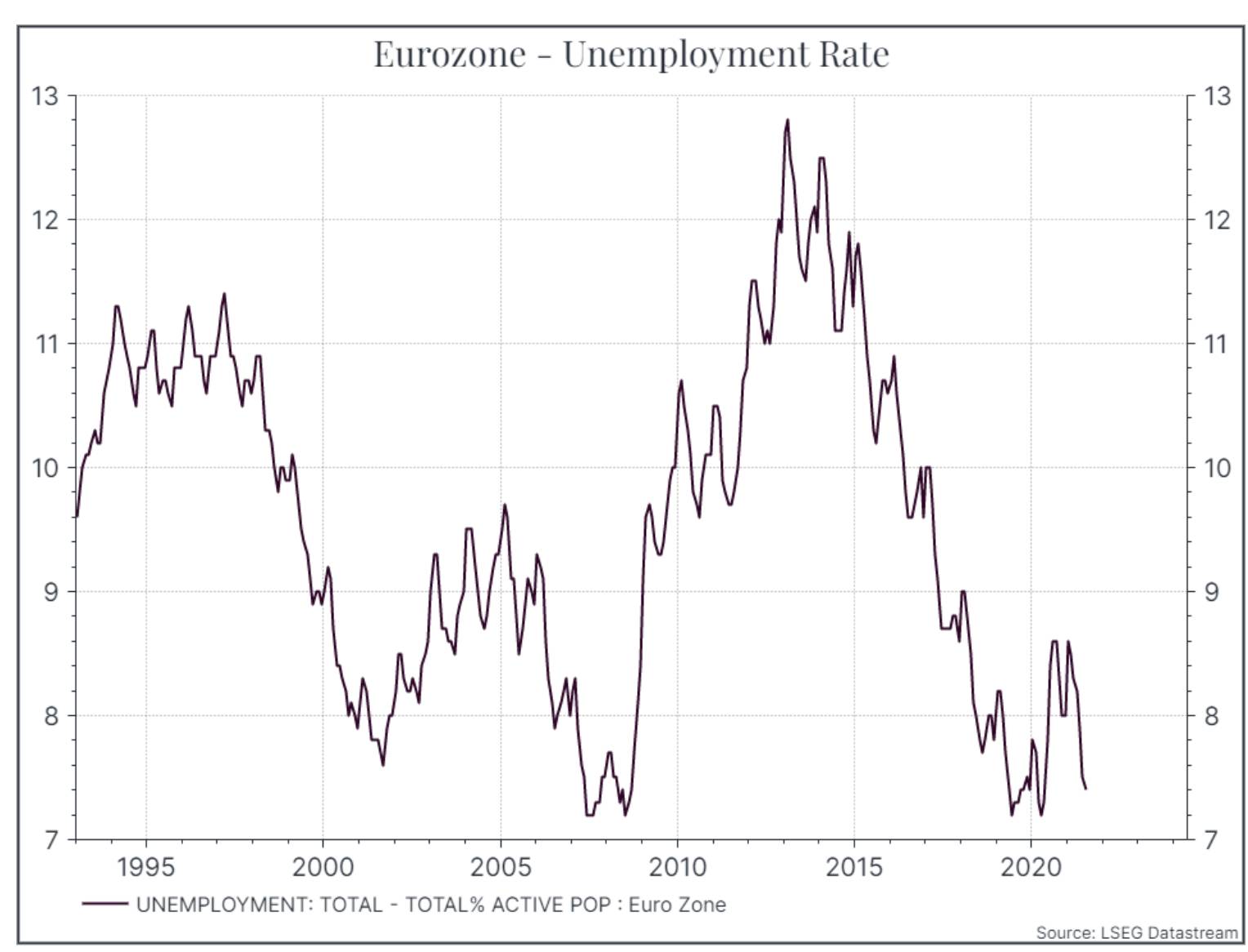

La BCE non ha il mandato di guardare all’occupazione, ma se lo avesse, i banchieri centrali europei politici potrebbero fare un ragionamento simile. La disoccupazione è bassa, l’inflazione è al di sopra dell’obiettivo: perché tagliare i tassi?

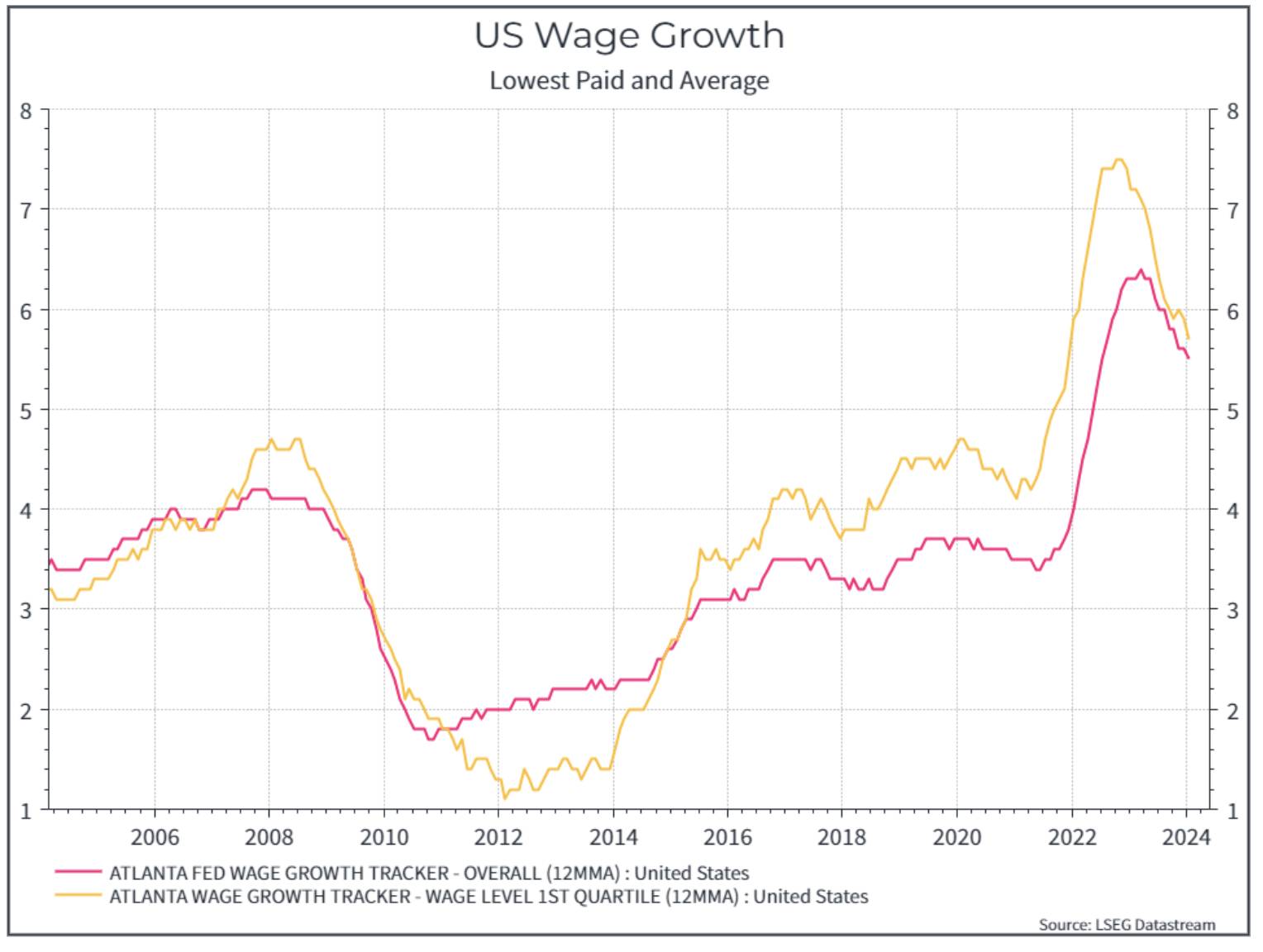

Gli indicatori salariali raccontano una storia simile. Il grafico sottostante mostra la crescita dei salari per la coorte media e per quella meno retribuita dei lavoratori statunitensi (fonte: Fed di Atlanta). La crescita dei salari sta rallentando, ma è ancora relativamente alta rispetto alla storia e, fortunatamente, è superiore all’inflazione. Ciò vuol dire che il lavoratore medio statunitense sta, molto lentamente, recuperando parte del potere d’acquisto perduto.

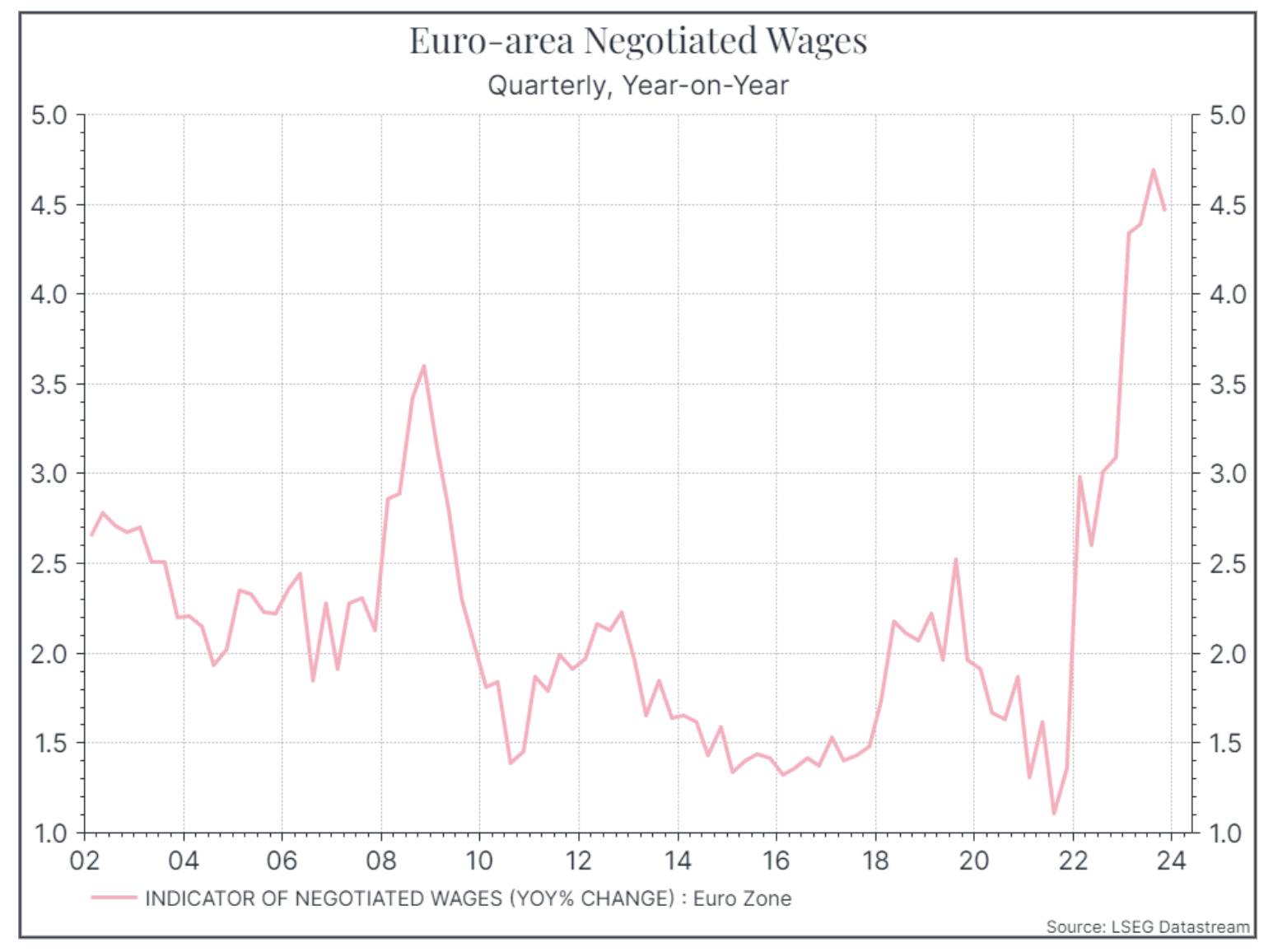

I dati sono un po’ più difficili da reperire nell’Eurozona, ma anche qui una misura dei salari negoziati (solo trimestrale) mostra una crescita piuttosto robusta. Nessuna di queste misure giustifica un rapido taglio dei tassi.

Il rischio di aspettare troppo a lungo

Dove ci porta tutto questo? Ci sono alcuni punti da chiarire. Sia negli Stati Uniti che nell’Eurozona l’inflazione e i salari raccontano una storia simile: sono ancora al di sopra dell’obiettivo, anche se potrebbero muoversi nella giusta direzione. Il mercato del lavoro sembra ancora in buona salute, con un basso tasso di disoccupazione. In termini di crescita economica, gli Stati Uniti sono un’eccezione, con una performance più forte rispetto all’Eurozona e alla maggior parte degli altri mercati sviluppati. Non crediamo che la BCE si farebbe scrupoli a tagliare i tassi prima della Fed, se ci fossero buoni argomenti per farlo. Al momento, la sfida per entrambe le Banche Centrali è che gli argomenti per un taglio immediato dei tassi non sono molto convincenti. Ciò comporta il rischio che le Banche Centrali aspettino troppo a tagliare, danneggiando forse l’attività economica, ma se lo scenario alternativo è che l’inflazione possa riaccelerare, pensiamo che sia un rischio che i Banchieri Centrali saranno disposti a correre.

Atterraggio morbido per i mercati

E l’impatto sui mercati? Riteniamo che la recente forza dei mercati azionari rifletta il crescente ottimismo sulla possibilità di assistere a un “atterraggio morbido” dell’economia globale, con una riduzione dell’inflazione senza un colpo significativo all’attività economica. Riteniamo che il rischio economico maggiore per questo scenario sia un contesto di stagflazione, con un’inflazione appiccicosa e un’attività economica stagnante. In questo caso, i tassi resterebbero probabilmente più alti a lungo, esercitando pressioni su famiglie e imprese. Finora non ci sembra che ciò si verifichi negli Stati Uniti, dove l’attività economica si è dimostrata robusta anche se l’inflazione si è moderata. Questo dovrebbe dare alla Banca centrale americana un certo spazio di manovra in un contesto macro più debole. La situazione nell’Eurozona è un po’ più impegnativa, data la debolezza dei dati macro, anche se l’inflazione si sta lentamente abbassando. Questo potrebbe rivelarsi un vento contrario per i mercati azionari europei, ma riteniamo che gran parte di ciò si rifletta già in valutazioni più basse rispetto agli Stati Uniti.

Richard Flax

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.