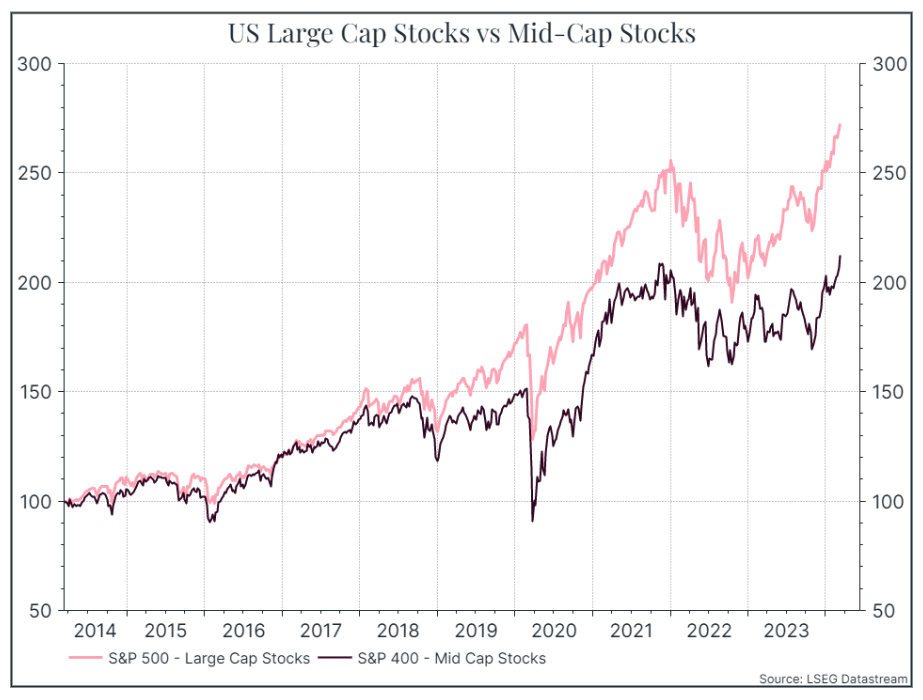

La performance dei titoli tecnologici statunitensi a larga capitalizzazione è stata al centro dell’attenzione nell’ultimo anno o giù di lì. Gli investitori si chiedono spesso se siano o meno sopravvalutati. Il grafico seguente mette a confronto i titoli statunitensi a grande capitalizzazione con quelli più piccoli a media capitalizzazione.

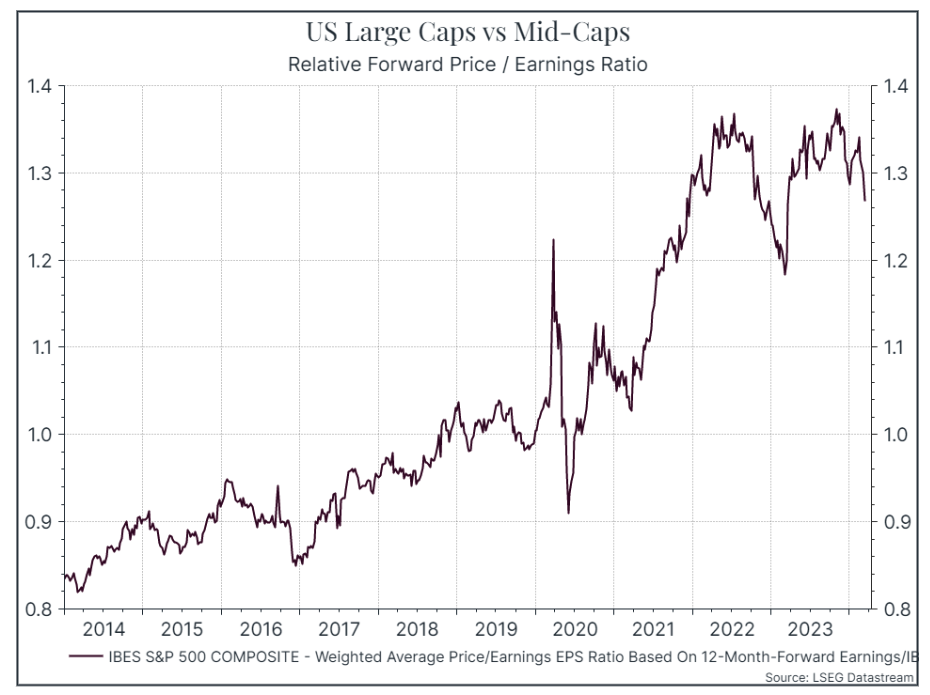

Gran parte di questa performance è stata determinata dalla valutazione. Il grafico seguente mostra il rapporto prezzo/utili relativo delle large cap statunitensi rispetto ai loro omologhi più piccoli. Possiamo notare che nell’ultimo decennio gli investitori azionari hanno assegnato ai titoli a grande capitalizzazione una valutazione più elevata rispetto a quelli a media capitalizzazione, e i titoli tecnologici più grandi hanno visto un ulteriore re-rating.

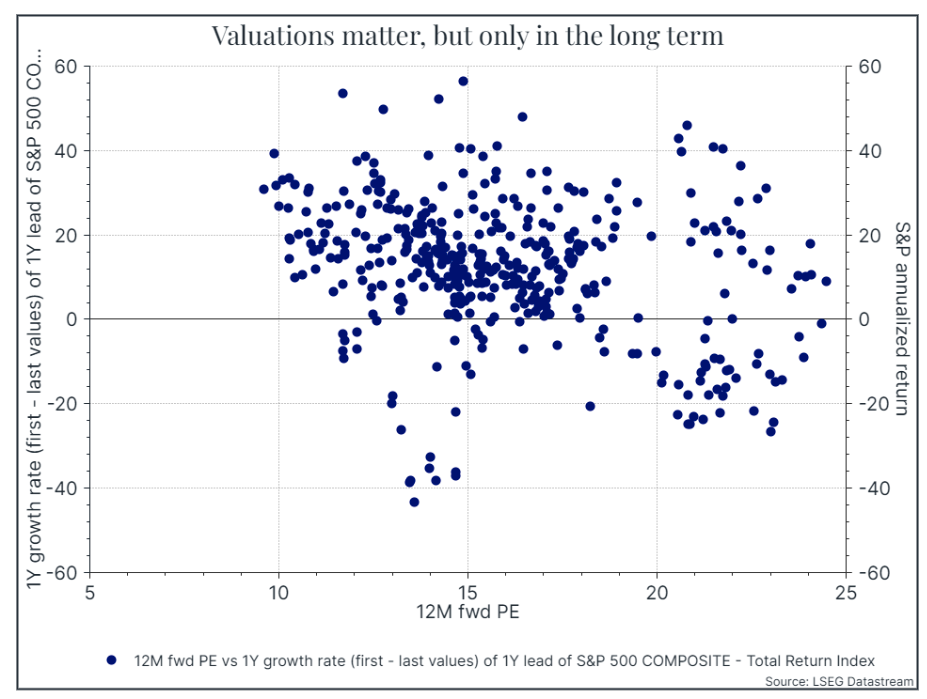

Questo ha portato a molte discussioni sul fatto che le azioni statunitensi, e in particolare quelle a grande capitalizzazione, siano sopravvalutate. Il problema è che le valutazioni (in questo caso il semplice rapporto prezzo/utili) non sono sempre importanti. I grafici seguenti illustrano il punto. Il primo grafico confronta la valutazione iniziale dei titoli statunitensi a grande capitalizzazione (asse delle ascisse) con il successivo rendimento di un anno (asse delle ordinate) – ogni punto rappresenta una diversa osservazione. Il grafico suggerisce che il rapporto prezzo/utili di partenza non ci dice molto sul rendimento dei dodici mesi successivi.

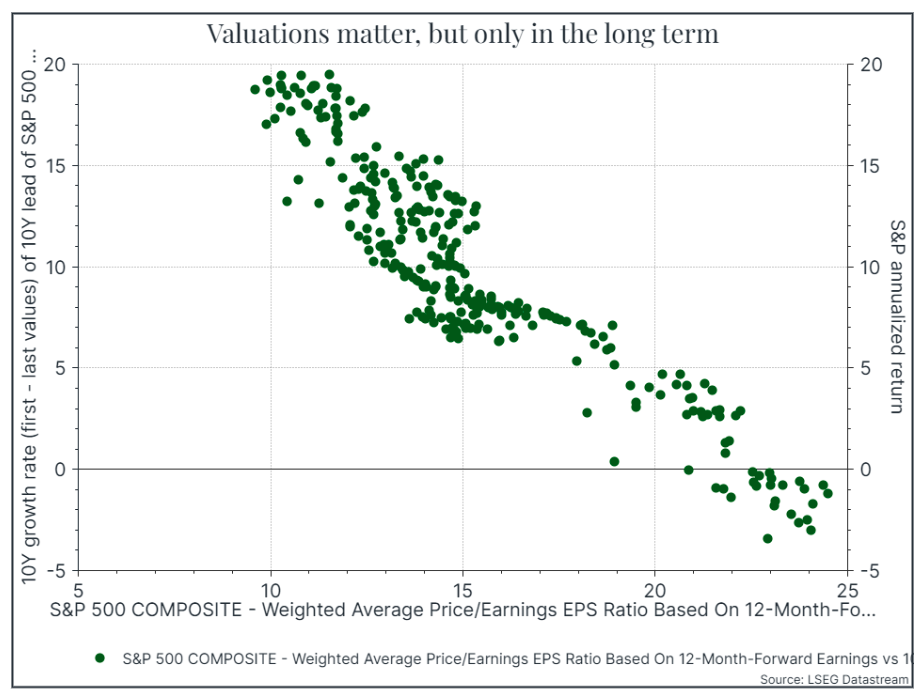

Ma se si estende l’orizzonte temporale a dieci anni, si ottiene un quadro molto diverso. Il grafico seguente mostra il rapporto prezzo/utili iniziale dei titoli delle large cap statunitensi rispetto al rendimento decennale annualizzato. Ora la valutazione iniziale sembra essere molto più importante. Non è una garanzia naturalmente, ma l’acquisto di azioni statunitensi a una valutazione inferiore ha favorito i rendimenti nel lungo periodo.

Quindi, cosa dovremmo concludere? I dati suggeriscono che le valutazioni non sono molto utili per fare market timing nel breve termine – anzi, diremmo che è una cosa vermente difficile da fare. Ma le valutazioni contano molto di più nel lungo periodo. Acquistare quando le valutazioni sono basse e rimanere investiti si è dimostrata una combinazione vincente.

Richard Flax

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.