La prima metà dell’anno è stata particolarmente positiva per gli investitori. Abbiamo visto i principali fattori economici andare nella direzione che gli analisti speravano: l’inflazione è diminuita, la crescita economica è rallentata senza entrare in recessione, le principali banche centrali sembrano essere vicine alla fine del ciclo di rialzo dei tassi e lo stallo sul tetto del debito pubblico degli Stati Uniti è stato risolto prima di un potenziale default.

Una cosa che meno persone si sarebbero aspettate è la forza della ripresa del mercato azionario. L’indice S&P 500 è cresciuto di oltre il 13% da inizio anno (dato al 14 giugno), l’Eurostoxx50 è cresciuto di circa il 12,5%. Il Nasdaq, che racchiude le principali aziende tecnologiche statunitensi, è cresciuto di oltre il 30%, una performance trainata da una manciata di titoli a grande capitalizzazione. Anche i mercati obbligazionari hanno contribuito positivamente alla performance, pur non trasferendo del tutto agli investitori il miglior flusso cedolare derivato da tassi più alti.

Le performance di inizio anno permettono a chi fosse rimasto investito di guardare ai prossimi mesi con maggiore serenità. Se sei interessato ad aprire un portafoglio di investimento ricorda che puoi prenotare un appuntamento con uno dei nostri consulenti.

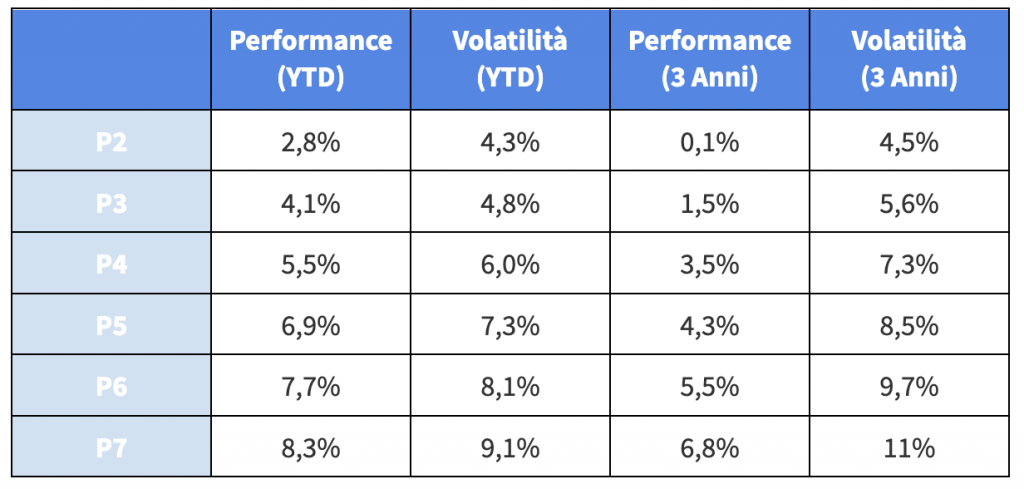

Performance dei portafogli Moneyfarm

In questo contesto i portafogli Moneyfarm hanno fatto registrare una performance positiva su tutta la gamma. La performance dipende dal livello di rischiosità del portafoglio (misurato attraverso la volatilità realizzata). Portafogli con maggiore quota azionaria, come il P7, sono adatti ad investitori con una maggior propensione al rischio. Come si può notare, la performance è stata particolarmente positiva per i portafogli con una maggiore quota azionaria.

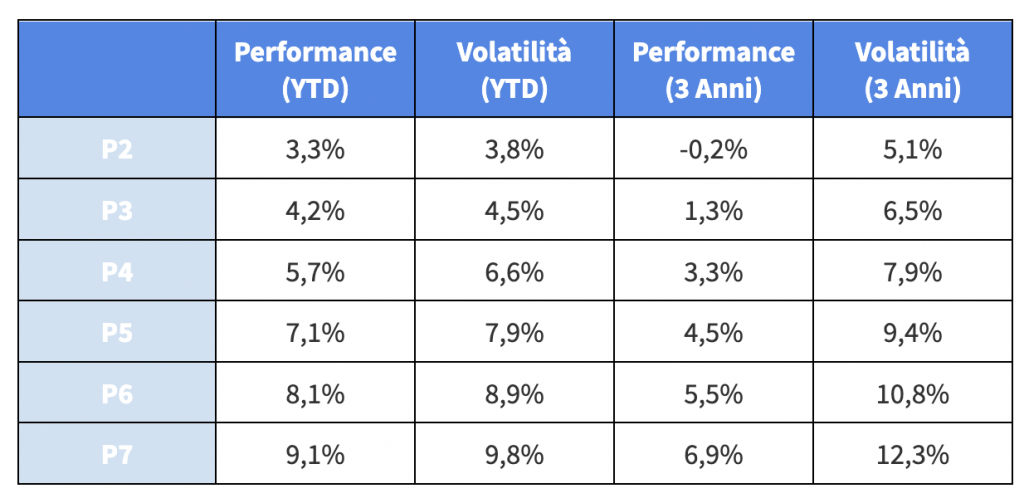

Investimenti socialmente responsabili in sovraperformance

Una buona notizia è arrivata anche per coloro che hanno scelto i portafogli socialmente responsabili. Con il prezzo del petrolio e degli idrocarburi che si è ridotto nella prima parte dell’anno, le linee di investimento che tengono conto dei fattori ESG hanno sovraperformato le linee di investimento classiche.

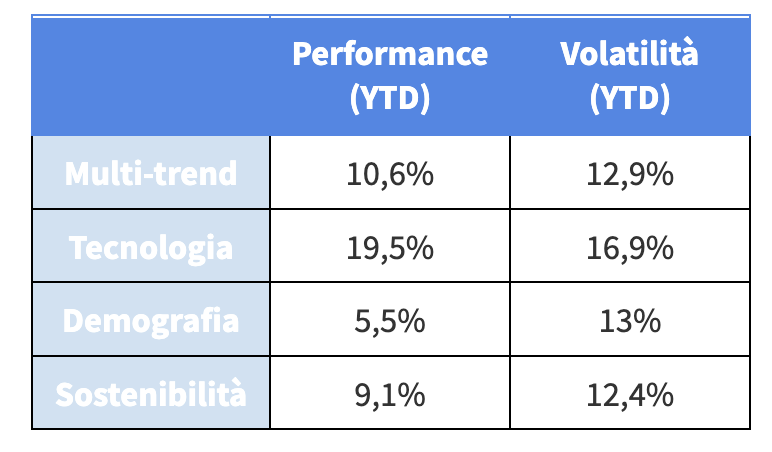

Investimenti tematici: tecnologici sugli scudi

La novità del 2023 è stato l’inserimento degli investimenti in megatrend: una soluzione attraverso la quale gli investitori possono personalizzare il proprio portafoglio, decidendo di investire una quota di esso in una di queste allocazioni. Queste linee hanno rendimenti e volatilità attese nel lungo periodo maggiori rispetto agli investimenti classici. Nel primo semestre sugli scudi è stato il portafoglio Tecnologia e Innovazione, che ha fatto registrare una performance da lancio superiore al 15%.

Come si spiega il rally di inizio anno?

Il rally che ha caratterizzato i primi mesi del 2023 si può spiegare principalmente con tre fattori:

- L’inflazione, che pur essendo rallentata più lentamente del previsto è tornata sotto controllo, almeno negli Stati Uniti e in Europa.

- La resilienza dell’economia, che sta superando il rialzo dei tassi di interesse senza determinare una pesante recessione.

- La sovraperformance dei titoli tecnologici, specialmente quelli legati all’intelligenza artificiale.

Cosa succede adesso?

Sicuramente nella seconda metà dell’anno potremmo assistere a un rallentamento dell’economia, anche derivato dalla dinamica dei tassi. Guardando ai dati, tuttavia, la possibilità di un atterraggio morbido è ancora concreta, anche se è sicuramente presto per cantare vittoria. Tuttavia, possiamo goderci il parziale recupero dei mercati e guardare al futuro con cautela forti delle performance dell’azionario di questo semestre; dei rendimenti prospettici dell’obbligazionario più elevati da 10 anni a questa parte; e di una politica monetaria che dovrebbe aver quasi raggiunto il picco della fase restrittiva. Questi risultati non erano scontati, e ci consentono di affrontare i prossimi mesi con maggiore serenità.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.