Se siete stati investiti nel 2022, magari con incrementi del capitale investito a partire dalla seconda metà del 2021, potreste essere stati tentati di disinvestire quando i mercati sono crollati a causa di una tempesta quasi perfetta di venti contrari. In primo luogo, le continue turbolenze geopolitiche causate dalla guerra in Ucraina che, a loro volta, hanno fatto salire i prezzi dell’energia in Europa e negli Stati Uniti, aumentando notevolmente l’inflazione a tassi mai visti dal 2008. In secondo luogo, le banche centrali hanno cercato di arginare queste pressioni inflazionistiche aumentando i tassi. Questa confluenza di eventi ha colpito duramente le famiglie e gli investitori e ha rappresentato uno dei peggiori anni di performance di mercato nell’ultimo periodo. Tuttavia, in tutto questo tempo il nostro messaggio è stato semplice e chiaro: rimanere investiti a lungo termine, coerentemente con il proprio obiettivo, ed evitando di perdere movimenti positivi di mercato fondamentali per la corretta riuscita del proprio piano di investimento. .

E così è stato. Il 2023 è stato un anno eccezionale per gli investitori che hanno mantenuto la rotta. Questo risultato non era affatto garantito, dato che all’inizio dell’anno molti indicatori economici e finanziari erano fortemente squilibrati. Possiamo dire che uno dei temi chiave degli ultimi 12 mesi è stata la normalizzazione di molti fattori che hanno creato un ambiente favorevole sia per le azioni che per le obbligazioni. Cosa è successo per creare questo effetto “rimbalzo” nei mercati nel 2023?

Inflazione sotto controllo?

La principale variabile economica dell’ultimo periodo è stata l’inflazione. La recente crescita senza precedenti dei prezzi ha costretto le banche centrali a una politica monetaria super-restrittiva che ha penalizzato gli investimenti e l’economia. Questa situazione ha avuto anche un effetto indiretto sul valore delle varie asset class: i mercati hanno scontato la possibilità che l’economia potesse entrare in recessione con un’inflazione ancora fuori controllo. Gestire una situazione del genere sarebbe stato particolarmente impegnativo, sia dal punto di vista della politica economica che del mercato.

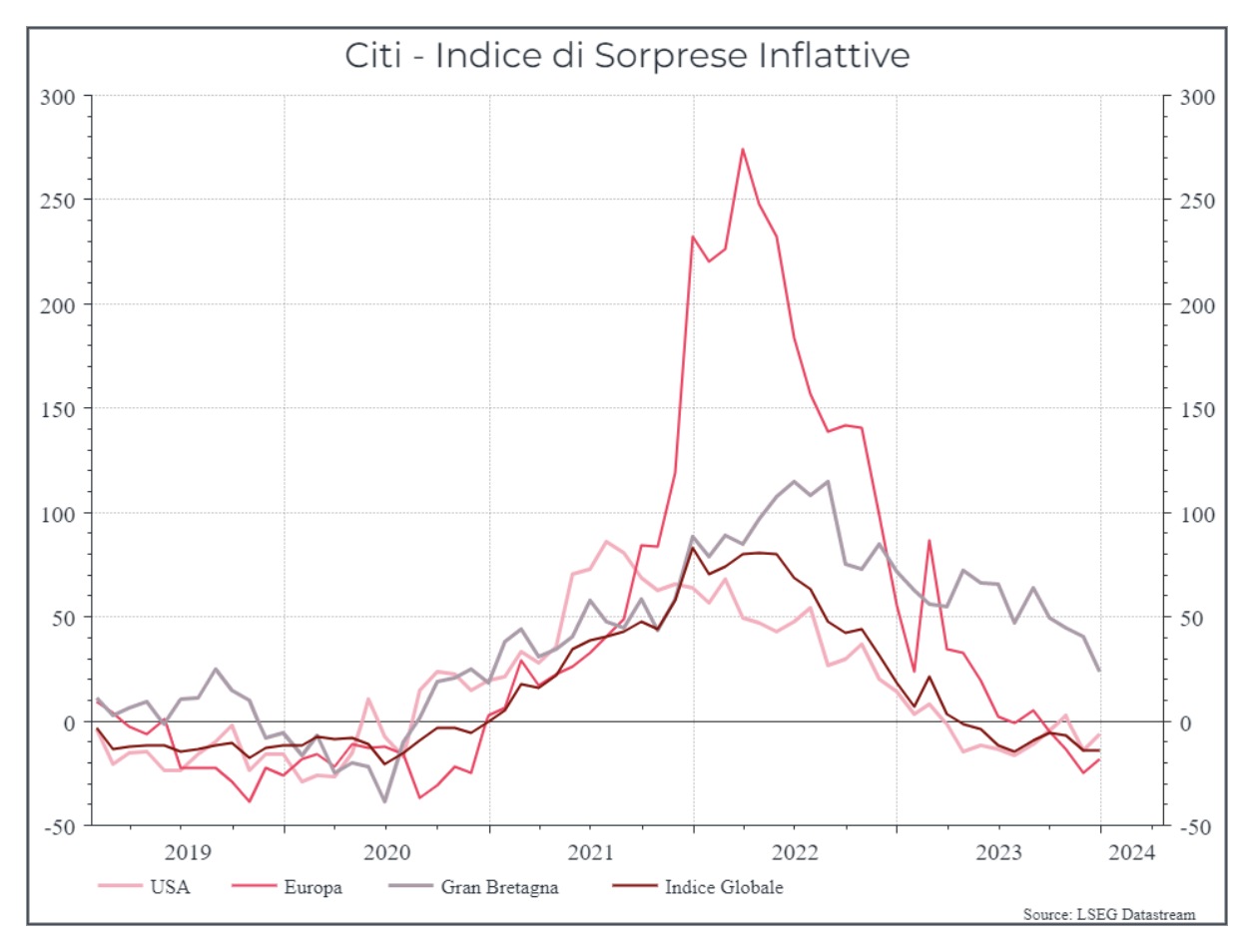

Fortunatamente, nel corso dell’anno l’inflazione è diminuita in tutte le principali aree geografiche (anche se forse non così rapidamente come speravano i banchieri centrali) e l’economia non è entrata per ora in recessione, riportando l’intreccio di indicatori macro entro parametri più gestibili. Il grafico seguente non descrive l’andamento dell’inflazione in sé, ma piuttosto la sorpresa dell’inflazione, ossia quanto la dinamica effettiva dei prezzi si è discostata (in positivo o in negativo) dalle aspettative dei consumatori.

Dati al 23/02/2024

Una recessione che non è mai arrivata

Come abbiamo già brevemente accennato, un altro tema centrale dell’anno passato è stato lo spettro della recessione. Nel 2023 questa possibilità non era affatto garantita, ma era il denominatore comune di molti degli scenari presi in considerazione. La politica monetaria restrittiva influisce sull’economia in vari modi. Uno di questi è la diminuzione del credito disponibile. Quando i tassi di interesse sono più alti, è più costoso contrarre un prestito e quindi la domanda di credito diminuisce. Questo fenomeno è solitamente accompagnato da un atteggiamento più cauto da parte delle banche, che adottano standard più elevati per i prestiti (anche perché l’alternativa di tenere parcheggiata la liquidità diventa più attraente).

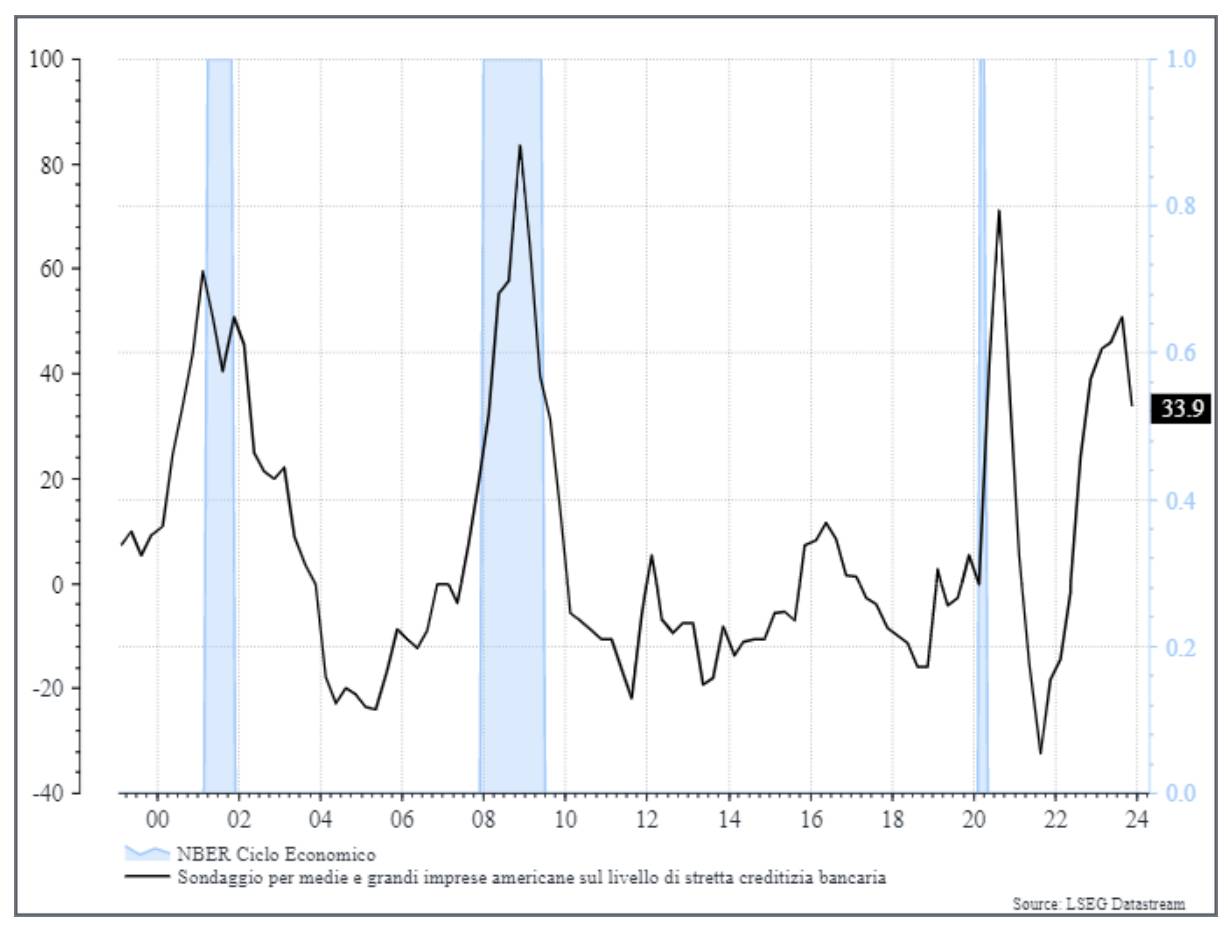

In passato, si è sempre verificata una relazione molto chiara tra stretta creditizia e recessione. Come si può vedere, negli ultimi 25 anni una stretta creditizia è sempre stata seguita da una recessione. Nel 2023, questo non è ancora accaduto; al contrario, le condizioni del credito stanno diventando più favorevoli senza che l’economia attraversi una fase negativa. Un altro dato interessante è che la stretta creditizia del 2023 (causata principalmente dall’effetto dei tassi d’interesse) non è stata così pronunciata come nelle precedenti recessioni, in cui si è verificato anche un calo della domanda di prestiti dovuto a una valutazione negativa dello stato dell’economia.

Dati al 23/02/2024

Riteniamo che sia ancora troppo presto per affermare che l’atterraggio morbido sia stato un successo, che la recessione sia stata definitivamente evitata. Al contrario, riteniamo probabile che assisteremo a una sorta di rallentamento dell’economia (che non sarà necessariamente drammatico). Quello che possiamo dire con maggiore sicurezza è che abbiamo evitato uno scenario di recessione e inflazione incontrollabile. In caso di rallentamento dell’economia, riteniamo che le banche centrali avranno spazio per sostenere l’economia e, nel caso di una lieve recessione, ciò potrebbe creare uno scenario favorevole sia per le azioni che per le obbligazioni.

Obbligazioni e azioni: il punto sulle due asset class principali

Ma come si sono comportate le asset class in questo anno pieno di insidie? La crescita delle azioni è stata trainata dalle valutazioni, sostenute principalmente dalla fiducia derivante dal fatto che alcuni scenari economici più negativi sono stati neutralizzati. Sul fronte obbligazionario, anche se l’inflazione si è abbassata, i banchieri centrali hanno mantenuto un messaggio piuttosto da falco, diffidando di dichiarare troppo presto la vittoria nella loro battaglia contro l’inflazione. Di conseguenza, i rendimenti obbligazionari sono saliti per gran parte dell’anno, riducendo quindi la performance di questa asset class.

Dove ci porta tutto questo? In primo luogo, l’asset class obbligazionaria, nonostante la volatilità, si dimostra un ottimo diversificatore, anche in un anno non particolarmente favorevole come quello appena trascorso. In secondo luogo, se le prospettive di politica monetaria confermeranno la direzione degli ultimi mesi del 2023, riteniamo che ci siano le condizioni perché le obbligazioni registrino performance migliori.

L’importanza di restare investiti

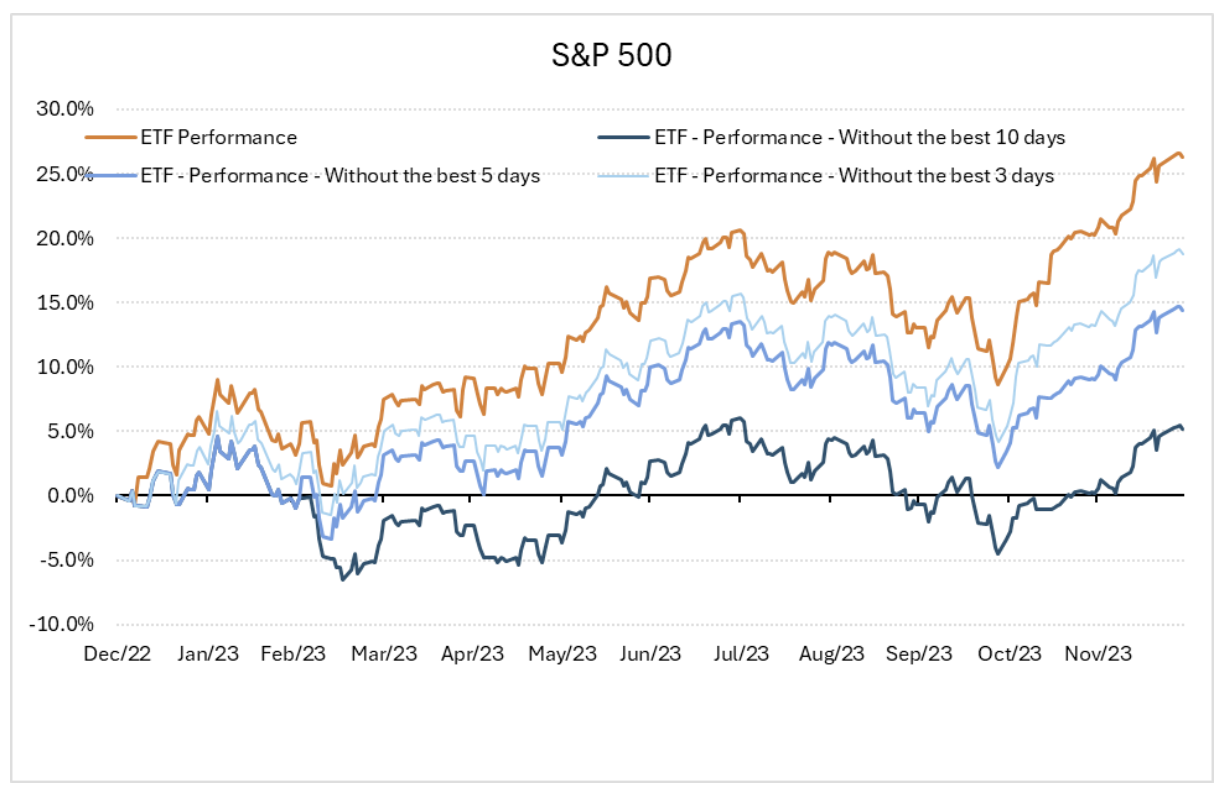

L’anno scorso la maggior parte dei movimenti positivi dell’indice S&P 500 è stata registrata in soli dieci giorni, come mostra il grafico seguente, ma anche perdere soltanto 3 o 5 dei migliori giorni per l’indice avrebbe voluto dire rinunciare a una quota di rendimento significativa.

Perdere questi momenti cruciali è un fenomeno che riscontriamo spesso in coloro che hanno disinvestito in seguito a un periodo di performance negativa o addirittura neutrale. Naturalmente comprendiamo il desiderio di vedere una crescita nei portafogli dei clienti ma, ancora una volta, il nostro messaggio quest’anno è quello di rimanere investiti a lungo termine, in modo da poter potenzialmente esporsi a questi periodi di slancio positivo.

Ricordate che anche per gli investitori più esperti è quasi impossibile prevedere i tempi del mercato. Per questo motivo ci assicuriamo sempre che i nostri portafogli siano costruiti in un’ottica di lungo periodo, permettendoci di cogliere i periodi di slancio positivo in una serie di asset class, mirando al contempo a mitigare le potenziali flessioni dei mercati.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.