Dopo l’approfondimento della scorsa settimana sul ruolo che il BTP può avere in un portafoglio di investimento, proviamo ora a focalizzarci sulle performance di questo tipo di strumento rispetto ad altre alternative, guardando con l’aiuto del nostro team di Asset Allocation sia agli ultimi dieci anni sia ai rendimenti attesi. Commenteremo poi questi risultati con il nostro Vincenzo Cuscito, Head of Investment Consultants Italy, Moneyfarm.

Introduzione

Partiamo da un presupposto: l’effetto della volatilità è naturalmente irrilevante se si porta un BTP a scadenza. Però abbiamo visto già in passato come, in certe fasi particolarmente volatili, molti investitori si domandassero se avesse senso restare investiti nel BTP piuttosto che disinvestire per riallocare i capitali diversamente, magari per provare a cogliere altre opportunità. Quindi l’effetto volatilità rimane fondamentale dal punto di vista dell’investitore, poiché può giocare un ruolo importante sulla capacità di mantenere i nervi saldi nelle fasi più complesse.

Per questo, come detto nell’articolo precedente, è fondamentale parlare con il proprio consulente e definire il corretto orizzonte temporale, valutare assieme se si ha già un fondo di emergenza, se soluzioni più idonee a essere disinvestite rapidamente in caso di necessità, come per esempio Liquidità+, possono essere più indicate, e così via. Passiamo ora a guardare alcuni dati.

Come è andato il BTP in quello che doveva essere “l’anno dei bond”?

Per tanti gestori e analisti, il 2023 avrebbe dovuto essere l’anno dei bond. Come abbiamo visto, non è stato così, nonostante la chiusura d’anno si sia rivelata positiva anche per quest’asset class. Ma come è andato il BTP decennale?

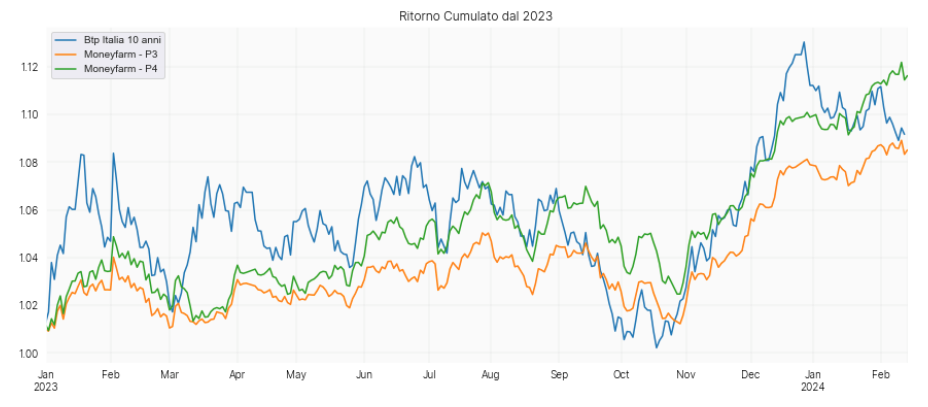

In questo grafico preparato dal nostro team di Asset Allocation, possiamo osservare che il ritorno cumulato del BTP decennale (includendo dunque anche le cedole), dal 1* gennaio 2023 a metà febbraio 2024, è stato pari al 9,1%, con una volatilità del 10%. Se andiamo a paragonarlo con portafogli diversificati in bond e azioni, come il P3 (circa 70% bond) e il P4 (circa 50% bond) di Moneyfarm, vediamo come questi abbiano generato rispettivamente un ritorno dell’8,5%, con una volatilità del 4,8%; e un ritorno dell’11,6%, con una volatilità del 5,7%.

Naturalmente, un portafoglio multi-asset con una quota di azionario comporta un diverso livello di rischio. Tuttavia se un investitore fosse stato disponibile a “sopportarlo”, potendo tollerare al contempo una volatilità più bassa di quella di un BTP, avrebbe potuto ottenere un rendimento comparabile nel breve termine. Allunghiamo però lo sguardo al lungo periodo, per noi di Moneyfarm l’orizzonte ideale dove misurare la bontà di una strategia di investimento diversificata, e peraltro un orizzonte che permette di assumere un’esposizione ai mercati azionari maggiore.

Uno sguardo agli ultimi dieci anni

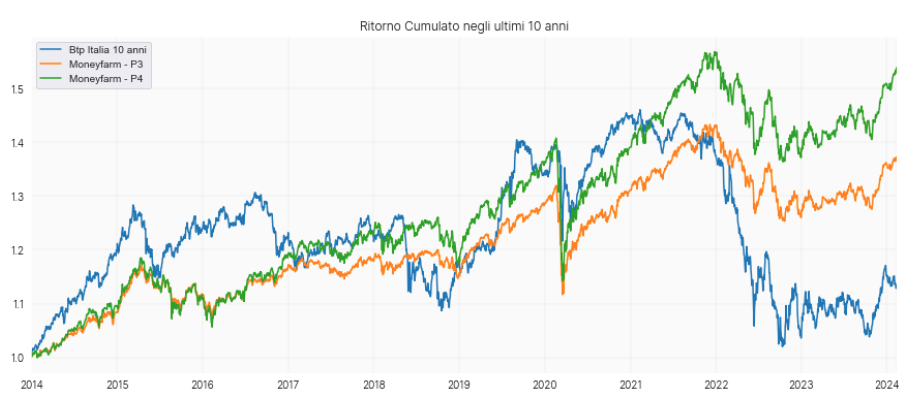

Fonte: Moneyfarm. Dati dal 1/1/2014 al 14/2/2024. I dati di performance sono al netto delle commissioni e costi Moneyfarm e al lordo degli oneri fiscali. Per i dati di performance del BTP è mostrato l’andamento dell’indice Italy Benchmark 10 Year Datastream Government, al lordo degli oneri fiscali e assumendo commissioni di transazione pari a 0.

Negli ultimi 10 anni, un investimento in BTP avrebbe generato un ritorno cumulato del 13%, accusando chiaramente tutto il peso dell’annus horribilis 2022, con una volatilità del 9,4%. E i nostri portafogli multi-asset? Un investitore che avesse investito nel P3 a gennaio 2014, si troverebbe oggi con un ritorno cumulato del 36,7%, avendo visto una volatilità del 5,6%; con un P4 che avrebbe generato un ritorno del 53% a fronte di una volatilità del 7,2%.

“Le performance passate non sono naturalmente indicative di quelle future e le condizioni macro esterne hanno un peso specifico importante, soprattutto date le politiche monetarie straordinarie da parte delle banche centrali nell’ultimo decennio” – avvisa Vincenzo Cuscito, Head of Investment Consultants Italy – “ma i dati sono fondamentali per inquadrare al meglio la scelta di investire su uno strumento come il BTP. Nelle conversazioni con i nostri clienti vogliamo infatti prima di tutto porci le domande giuste, senza dare per scontato che il BTP sia lo strumento giusto per qualsiasi esigenza e che, accettando lo stesso livello di volatilità e con un orizzonte temporale che permette di aumentare il rischio, non ci siano soluzioni potenzialmente più interessanti”.

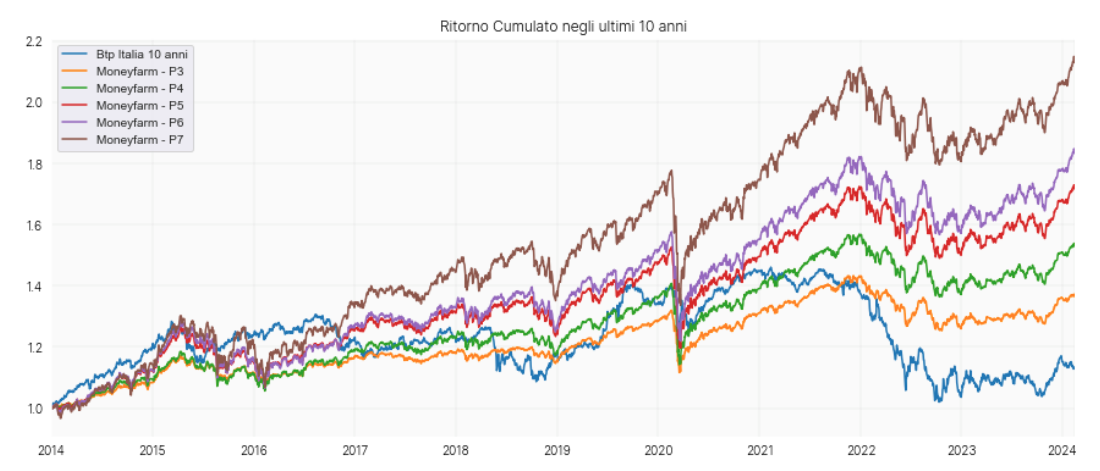

In effetti, volendo allargare la conversazione andando a includere anche strumenti molto più rischiosi, con quote di azionario anche vicine al 75% come ad esempio il portafoglio multi-asset P7 di Moneyfarm, potremmo vedere come proprio il P7 è l’unica soluzione che si avvicina nel 2023 al livello di volatilità del BTP decennale (8,1% contro 10% del BTP), pur generando un ritorno cumulato del 13,7%.

Fonte: Moneyfarm. Dati dal 1/1/2014 al 14/2/2024. I dati di performance sono al netto delle commissioni e costi Moneyfarm e al lordo degli oneri fiscali. Per i dati di performance del BTP è mostrato l’andamento dell’indice Italy Benchmark 10 Year Datastream Government, al lordo degli oneri fiscali e assumendo commissioni di transazione pari a 0.

Che rendimenti aspettarsi dai BTP nei prossimi dieci anni?

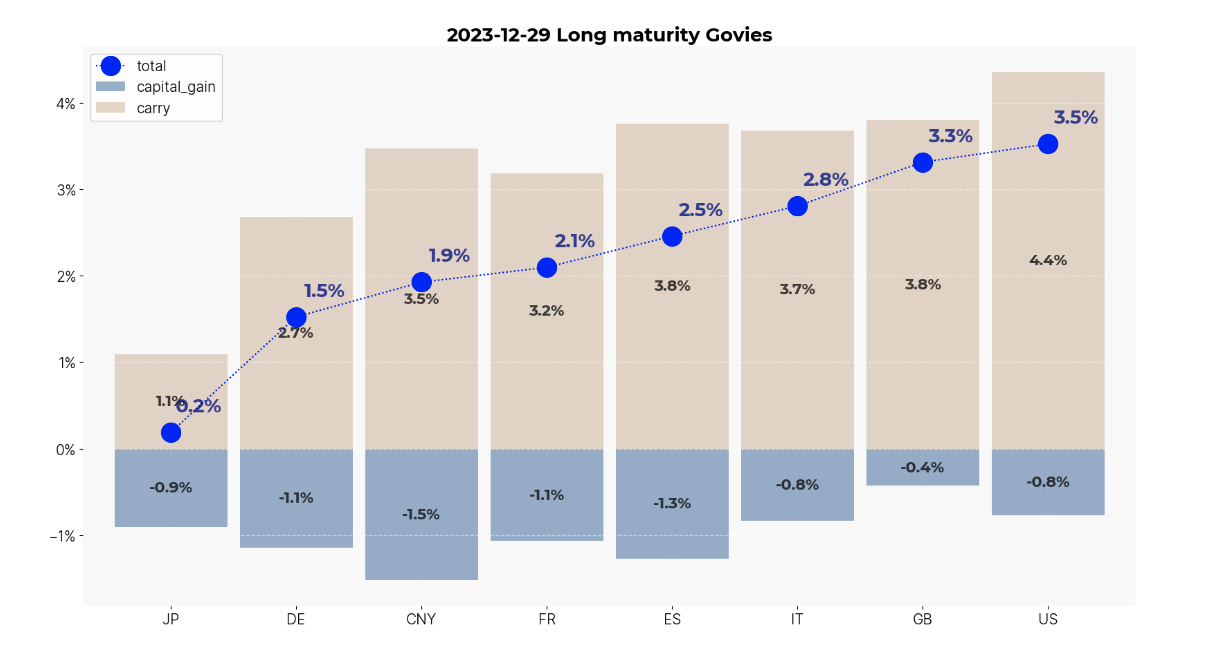

Ogni anno il team di Asset Allocation di Moneyfarm produce valutazioni di lungo periodo (10 anni) su tutte le principali asset class che compongono i nostri portafogli. Queste valutazioni servono a trovare la giusta combinazione di asset per creare portafogli che soddisfino tutte le necessità di rischio e di rendimento dei clienti. Si tratta di uno sforzo complesso e cruciale, frutto di un lavoro di studio e monitoraggio dei mercati che viene condotto durante tutto l’anno e che a breve presenteremo ai nostri clienti. Nel frattempo, possiamo per questo articolo estrapolare i rendimenti attesi proprio sui titoli di Stato italiani a lunga scadenza.

Fonte: Asset Allocation Strategica, Moneyfarm.

Come potete vedere, pur posizionandosi in avanti lungo la curva dei rendimenti attesi da titoli di Stato comparabili emessi da altri Paesi, secondo le stime del team di Asset Allocation i BTP restituiranno un rendimento medio del 2,8% annuo nei prossimi dieci anni. Questa stima include naturalmente il percorso atteso dei tassi di interesse di riferimento, controllati dalla Banca Centrale Europea, così come diversi altri fattori macro.

Conclusioni: quando ha senso investire in BTP?

In vista della prossima asta del BTP Valore il 26 febbraio, una tipologia specifica di BTP rivolta agli investitori retail, bisogna considerare dunque diversi fattori nell’ottica di una corretta pianificazione e gestione del proprio portafoglio di investimento.

“I BTP sono certamente interessanti per i tassi di interesse ad oggi ancora alti e per le prospettive di tagli che potrebbero avere impatti positivi sul prezzo in conto capitale nel breve periodo”, spiega Cuscito, aggiungendo che “tuttavia, anche i portafogli bilanciati beneficerebbero di questi aspetti con l’aggiunta degli impatti positivi di altre asset class come l’azionario”. Ecco che valutare attentamente con il proprio consulente il livello di rischio che si è disposti ad assumere e il corretto orizzonte temporale diventa fondamentale per capire se ci sono soluzioni di investimento alternative al BTP, su una scadenza simile, che potenzialmente possono generare un ritorno più attraente per l’investitore.

Facciamo un esempio specifico prendendo in considerazione un orizzonte temporale che non riteniamo significativo in ottica di pianificazione, ma che ribadisce il concetto che “time in the markets” è più importante che “timing the market”, aiutandoci a inquadrare meglio il punto. Guardiamo agli ultimi due mesi del 2023: diversi investitori hanno deciso deciso di cessare il proprio piano di investimento a lungo termine con largo anticipo, realizzando così delle perdite, per riallocare i propri capitali su quello che continua ad essere considerato “il porto sicuro”, ossia i BTP in emissione. Questo periodo ha dimostrato che, ancora una volta, gli investitori pazienti che restano fedeli al proprio piano di investimento vengono premiati, come spiega Cuscito: “Nei BTP la cedola è sicuramente interessante e rappresenta una certezza per l’investitore, ma, se consideriamo gli ultimi due mesi del 2023, un investitore che ha mantenuto in essere la sua strategia diversificata e bilanciata (ad esempio su un nostro portafoglio P5) ha ottenuto un rendimento del 6,5% circa al lordo di costi commissionali e imposte, equivalente a quasi 3 cedole semestrali di un BTP, se assumiamo una cedola annua di circa il 4%. Se allarghiamo il periodo da inizio novembre 2023 a fine gennaio 2024 il rendimento è stato pari a circa 8,5%. Nello stesso periodo l’indice dei BTP a 1-3 anni ha avuto un rendimento cumulato pari al 2,2% lordo circa, mentre un indice BTP con duration media compresa tra 6 e 7 anni ha ottenuto un rendimento cumulato pari al 6,3% lordo circa”.

“Per noi questi dati sono fondamentali perché ci permettono di avere conversazioni informate con i clienti e di aiutarli dunque a prendere la decisione migliore per raggiungere i loro obiettivi. Ci sono certamente tanti casi in cui un BTP rappresenta la scelta giusta. Tuttavia, come ci hanno dimostrato il 2022 e il 2023, quando chi deteneva BTP ha dovuto fare i conti con perdite in conto capitale a doppia cifra, è cruciale identificare correttamente i propri obiettivi, il proprio livello di rischio e i rendimenti perseguiti, così da capire quale strumento risponde meglio alle specifiche esigenze di ciascun investitore”, ha concluso Cuscito.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.