Quantificare l’ammontare del valore che le idee e la tenacia imprenditoriale di John Bogle hanno creato per milioni di risparmiatori in tutto il mondo sarebbe una sfida ardua anche per la migliore squadra di analisti del più rinomato fondo d’investimento.

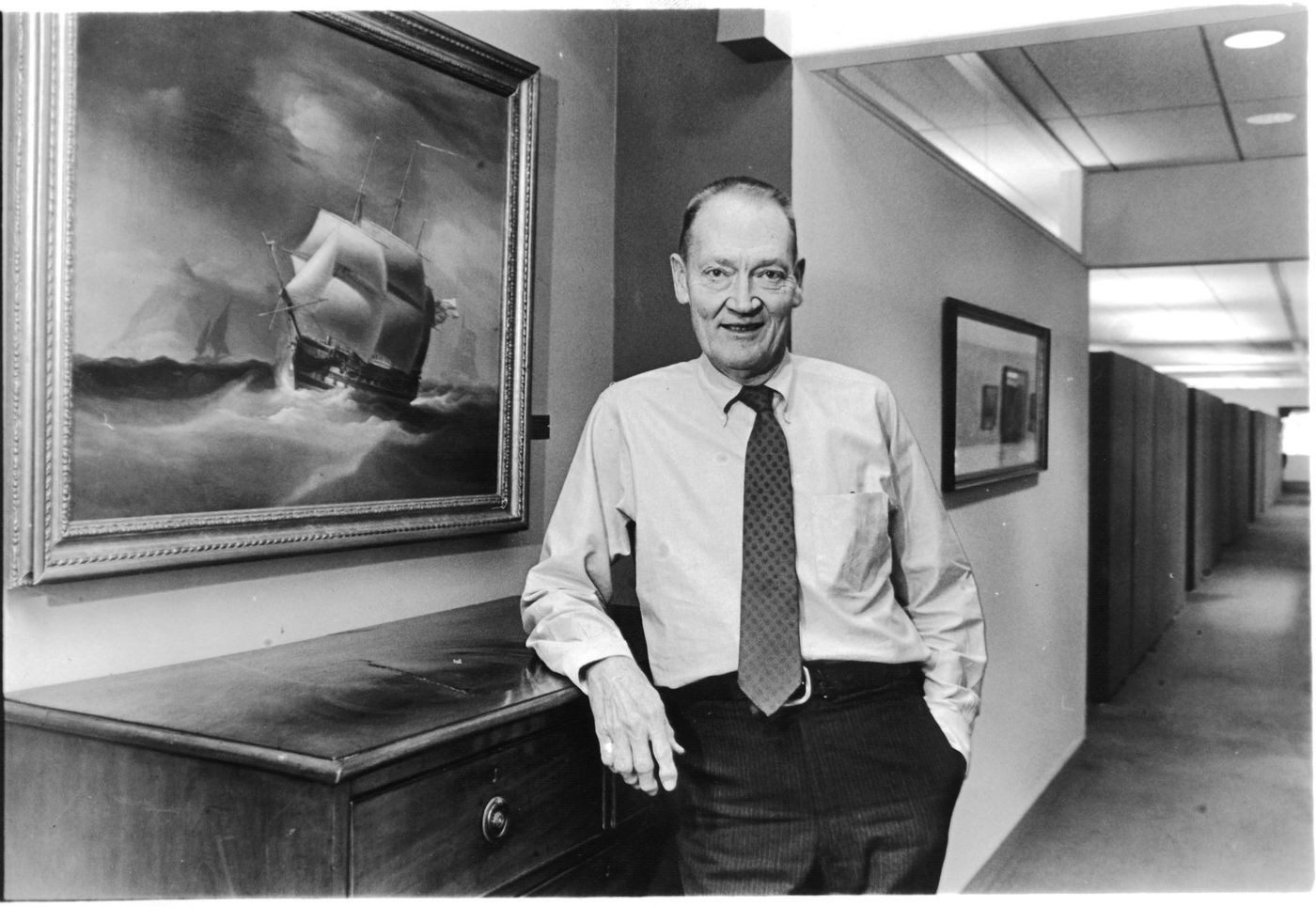

Il fondatore di Vanguard è morto a 89 anni e sarà ricordato come uno dei più rivoluzionari protagonisti dell’industria finanziaria. Nel 1976 ebbe il merito di lanciare il primo fondo passivo indicizzato dedicato alla clientela retail.

All’epoca l’industria dell’asset manager era basata su un modello molto semplice: il gestore in grado di creare più rendimenti valeva di più e quindi poteva chiedere commissioni più alte ai sottoscrittori del suo fondo. Al contrario, Bogle non era convinto che valesse la pena pagare un prezzo più alto per assoldare un gestore superstar, soprattutto dal momento che questo prezzo viene stabilito in base ai rendimenti passati, che non sono garanzia di quelli futuri nonostante l’istinto lo suggerisca (questo bias più tardi divenne l’oggetto di alcuni studi fondamentali della finanza comportamentale). Ecco perché il Vanguard 500 Index Fund adottava un approccio diverso: meglio replicare l’andamento del mercato, risparmiando all’investitore incertezza, tempo e commissioni.

Nel business, quando un’idea non solo scardina i meccanismi alla base del contesto in cui agisce ma lo fa con elegante e razionale semplicità, si ha un’evoluzione. Se nel frattempo quest’idea riesce a fare risparmiare miliardi di dollari a milioni di persone, allora si può avere una rivoluzione. L’idea che ispirò Bogle 40 anni fa vale oggi oltre 6.000 miliardi di dollari (tanto è oggi il valore degli asset gestiti dai fondi passivi, quasi il 40% degli asset gestiti dai fondi in totale secondo Morningstar) e ha fatto risparmiare a milioni di investitori (solo in commissioni) centinaia di miliardi di dollari, forse migliaia. Oggi sembra ovvio che si trattasse di una buona idea, ma non era così ovvio vent’anni fa e non era affatto così quarant’anni fa, quando in pochi vi credettero.

La storia imprenditoriale di Bogle non è la storia di una cavalcata trionfale verso il successo, come si potrebbe pensare leggendola in retrospettiva. È una storia fatta anche di momenti difficili in cui ha interpretato il ruolo dell’apostolo in missione per convertire uno per uno tutti gli investitori d’America (e del mondo) alla sua dottrina: commissioni basse, orizzonte di lungo termine, strategia passiva. Questo è stato il modo in cui Bogle ha deciso di interpretare la transizione che ha portato l’industria dei fondi comuni a trasformarsi da un conglomerato di piccole aziende che costruivano il proprio successo sulla fiducia e sulla capacità dei propri professionisti a un business multimiliardario dominato da logiche commerciali.

Ha trasformato la sua battaglia contro l’avidità di Wall Street nella sua fortuna personale, la sua avversione nei confronti del marketing nella sua migliore strategia di vendita. Lasciò la guida di Vanguard nel 1996, prima del boom degli Etf (strumenti su cui nutrì sempre una riserva per la semplicità con cui se ne possono dismettere le quote) e prima che l’azienda diventasse uno dei giganti globali dell’asset management. Ha vissuto abbastanza per assistere al trionfo della sua logica; per vedere finalmente accettata l’idea con cui testardamente ha provato a convincere il mondo degli investitori per una vita intera. Oggi i fondi passivi crescono più in fretta dei fondi attivi e, se la tendenza continuerà, potremmo assistere a un sorpasso tra il 2021 e il 2024 (stima Moody’s).

Tante iniziative nel mondo dell’asset management oggi non esisterebbero, compresa Moneyfarm. La sua filosofia di investimento è alla base della nostra proposta. I costi pagati dagli investitori scendono ogni anno. Ciò sta permettendo a milioni di persone di gestire i propri risparmi in modo efficiente, in un periodo storico in cui questa necessità è più che mai attuale.

Nel frattempo è diventato ricco, ma non ricchissimo. Il suo patrimonio stimato si aggira intorno agli 80 milioni di dollari, pochi per una persona che ha lasciato un’impronta così importante in un’industria remunerativa come quella della finanza (il patrimonio del suo grande estimatore Warren Buffett si calcola nell’ordine delle decine miliardi di dollari, giusto per rendere l’idea). Amava ricordare ai suoi interlocutori questa curiosità come un merito, come la prova che avesse scelto di interpretare la propria professione allo stesso modo in cui l’aveva predicata.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.