Qual è il segreto per un investimento di successo? Tutti vorrebbero trovare una chiave per battere il mercato, ma crediamo che l’alleato migliore per l’investitore sia una risorsa alla portata di tutti: il tempo. In questo articolo proveremo a spiegare come esattamente questa idea condiziona le scelte che facciamo per il tuo investimento.

Il tempo (inteso come orizzonte lungo) è centrale nostra filosofia. La nostra strategia di investimento, le logiche con cui costruiamo i portafogli e i prodotti sono pensate per ottimizzare il risultato nel tempo. Il tempo è una risorsa strana: viene distribuita a tutti in modo uguale (o almeno questo è la percezione che abbiamo come individui), ma non si può riportare indietro una volta che è passato. Negli investimenti averne molto a disposizione significa poter raggiungere obiettivi finanziari e di vita che potrebbero sembrare lontani, anche lontanissimi oggi.

Crediamo che investire nel lungo termine ci offra tre vantaggi chiave:

1) Maggiore prevedibilità della performance degli asset

Anche se sembra controintuitivo, fare previsioni accurate nel lungo termine è più semplice che prevedere l’andamento dei mercati nell’immediato: l’imprevedibilità degli eventi, che può far sballare le previsioni finanziarie, tende a neutralizzarsi nel tempo, dove i risultati si standardizzano.

Immaginiamo di tirare una moneta truccata che garantisca una possibilità di vittoria nel 60% dei lanci. Se ogni volta che vinciamo si vincono 5 euro e ogni volta che perdiamo si perdono 5 euro, il rendimento atteso del gioco è di 1 euro (1€ = 5€ x 60% + – 5€ x 40%). Se si lancia la moneta solo una volta (cioè se hai un orizzonte temporale breve) le probabilità di generare una perdita significativa sono del 40%.

Più la moneta viene lanciata, più il guadagno medio ottenuto da ogni lancio sarà vicino a 1€, ovvero il rendimento atteso.

2) Sfruttare la tendenza naturale dei mercati alla crescita

Il ragionamento di cui sopra può essere applicato anche agli investimenti finanziari: i mercati sono volatili e la probabilità di incappare in una fase negativa quando si ha un orizzonte di uno o due anni non è trascurabile. Tuttavia più lungo è il periodo di investimento, più il rendimento effettivo tenderà a sovrapporsi con il rendimento atteso. I mercati hanno storicamente una tendenza alla crescita e non pensiamo che ciò cambierà in futuro.

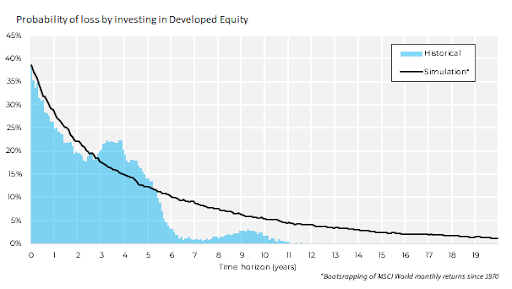

Proprio questa è il “trucco” che rende la moneta vincente nella maggior parte delle situazioni. Più a lungo si rimane investiti, più le probabilità di generare una perdita diminuiscono. Nel grafico di seguito abbiamo simulato la probabilità di perdita dopo un certo numero di anni di investimento e abbiamo validato la simulazione aggiungendo nel modello dati reali degli ultimi 40 anni. Come si può notare, più si allunga l’orizzonte più la probabilità si avvicina allo 0.

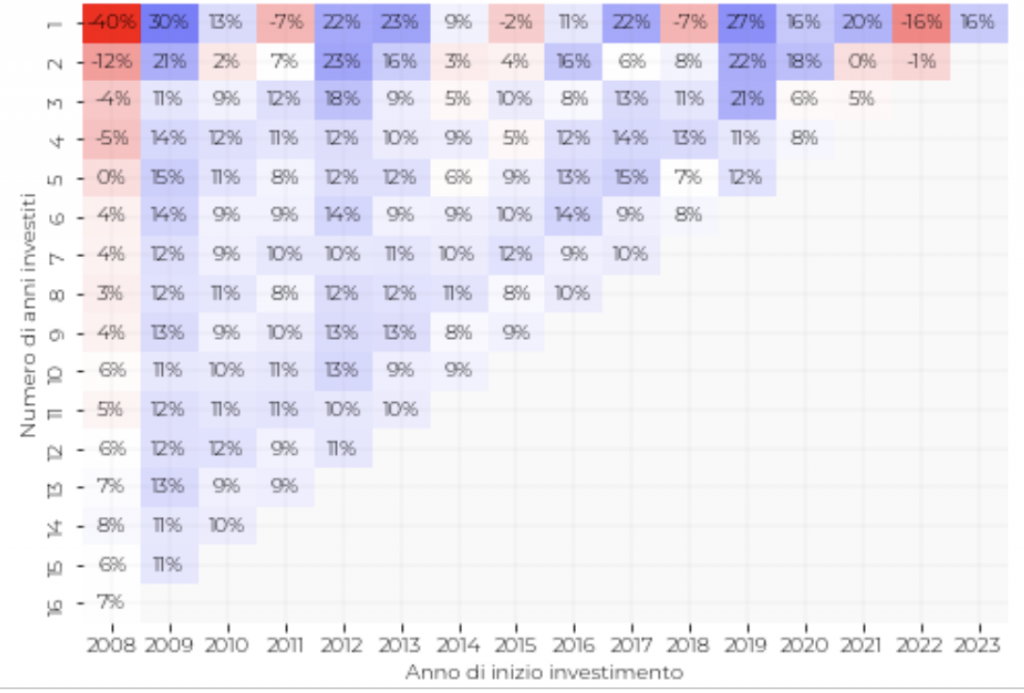

Un altro modo per valutare questa evenienza è osservare quale sarebbe stato il risultato medio di un investimento azionario effettuato sull’S&P 500 il primo gennaio di ogni anno dal 2008 ad oggi. Come si può notare il primo anno la performance può variare dal -40% al +30%, ma più si va avanti con gli anni (muovendosi verso il basso nel grafico) più la performance tende ad attestarsi su valori medi annui più prevedibili (intorno al 9% all’11%).

Sfruttare l’effetto di composizione degli interessi

Quando si investe, se si resta nel mercato, si ha la possibilità di reinvestire i rendimenti generati. Come si può osservare usando il simulatore. Nel lungo periodo il rendimento generato da questi extra profitti tende a superare il rendimento generato dall’investimento iniziale, con un effetto esponenziale. La composizione degli interessi può creare prospettive di crescita inaspettate, ma per sfruttare al massimo il suo effetto bisogna rimanere nel mercato il più a lungo possibile.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.