Il BTP è uno strumento che può attirare molto gli investitori e negli anni il Tesoro ne ha creati diversi. L’ultimo in ordine cronologico è il BTP Valore che vedrà la sua prima emissione tra il 5 e il 9 giugno. I titoli di Stato sono strumenti finanziari che è corretto valutare nell’asset allocation di un portafoglio di investimento a seconda del profilo di rischio dell’investitore e dei suoi obiettivi. In generale, è però rischioso investire una grossa parte del proprio patrimonio solo in una singola emissione di BTP che prevede una scadenza lunga e orizzonte temporale medio o, peggio ancora, breve, perché ci si può ritrovare a disinvestire prima della scadenza sotto la pari. Dall’altra parte scegliere invece di inserire i BTP all’interno di un portafoglio diversificato per asset class, aree geografiche e valute, può risultare invece essere una scelta efficace per aumentare la diversificazione all’interno del proprio portafoglio. Bisogna dunque fare attenzione, bilanciare le scelte degli asset che si scelgono e non farsi ingolosire facilmente. Un’esempio? Molto spesso si vede il BTP valorizzato a 100 che non si muove ed erroneamente si pensa di non correre rischio. Idea sbagliata: se gli spread infatti si allargano, il BTP perde di valore.

La storia insegna

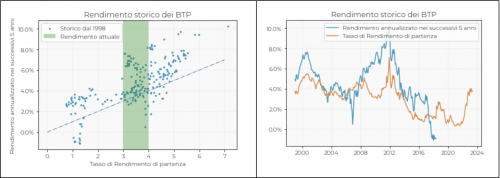

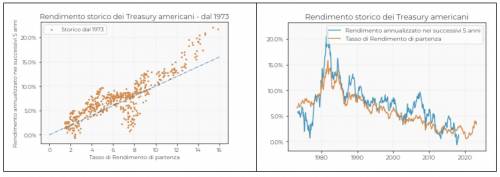

Il periodo 2012-2022 è stato molto favorevole per i titoli di stato italiani, visto il calo dei tassi d’interesse a livello globale. Analizziamo il periodo 2012-2022. Questo è stato molto favorevole per i titoli di stato italiani, visto il calo del rendimento atteso. Guardando allo storico dal 1998, il rendimento realizzato dagli investitori è stato superiore al rendimento a scadenza di partenza, aiutato da un tasso perennemente in calo dal 2010 in poi, dal risolversi della crisi del debito sovrano e dalla compressione degli spread. Nel caso di tassi in rialzo però, la situazione cambia: a causa del rialzo dei tassi, un investitore che avesse comprato un BTP a fine 2018 sarebbe attualmente in negativo nonostante un rendimento di partenza di circa il 2%.

Questa dinamica si vede ancora più chiaramente guardando allo storico del treasury americano, che partono da 1973 e includono anche i periodi di alta volatilità dei tassi degli anni Settanta e Ottanta (grafico sotto). Il rendimento futuro è ancorato al tasso di rendimento a scadenza disponibile al momento dell’investimento, con oscillazioni a seconda delle variazioni dei tassi nel periodo di detenzione.

Dal punto di vista della volatilità, il BTP si configura essere un asset class relativamente volatile. Il subbuglio nel mondo dei tassi d’interesse mostra come anche nel mondo dei bond governativi si possa fare fronte a perdite sostanziali. Il grafico sottostante mostra l’andamento in termini di prezzo di un BTP con scadenza nel 2028, emesso nel 2020. Certamente a scadenza il capitale é garantito, ma l’investitore si trova esposto ad una posizione in perdita (lo strumento scambia a 84 euro su 100 di nominale, per una perdita del 16%). Nello stesso grafico, riportiamo l’andamento dell’ETF che investe in BTP a scadenza simile, e conferma la volatilità dello strumento.

BTP Vs Portafogli Moneyfarm

Se vogliamo fare un confronto tra il BTP e una gestione patrimoniale multi asset come quella di Moneyfarm é importante considerare diversi aspetti:

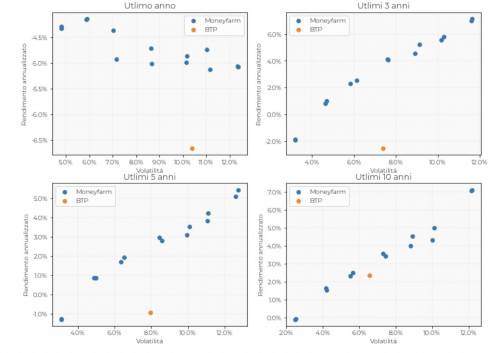

- Storicamente, soluzioni multi asset hanno beneficiato di una maggiore diversificazione che hanno permesso un miglior profilo rischio rendimento.

Il grafico riporta l’andamento delle linee Moneyfarm su diversi orizzonti temporali a confronto con la performance di un indice generico che investe nell’insieme di titoli del tesoro italiani disponibili sul mercato. Le performance dei portafogli Moneyfarm sono al netto del costo degli strumenti sottostanti ma al lordo di oneri fiscali e costi della piattaforma. L’indice sui titoli del tesoro italiani sono al lordo di ogni tipo di costo.

- I rendimenti futuri del BTP dipendono dal tasso di rendimento di partenza. Riteniamo che la soluzione multi asset presenti tuttora dei vantaggi sostanziali:

- Molti strumenti del mercato obbligazionario hanno prospettive di rendimento simili e rischiosità, a nostro avviso, inferiore, come i titoli di stato di altre geografie, titoli societari ad alta qualità creditizia (con un rating migliore di quello del governatore italiano) a parità di scadenza.

- Questi strumenti vanno a costituire la base del rendimento atteso di una gestione patrimoniale diversificata globale, con una rischiosità minore derivante dalla maggiore diversificazione.

- A parità di volatilità, un investitore in BTP potrebbe unire a strumenti obbligazionari diversificati globalmente anche una percentuale del 25/30% in azionario, andando ad aumentare le nostre prospettive di rendimento. Al momento un BTP 10 anni riporta un rendimento a scadenza intorno al 4%, inferiore, a nostro avviso, alle prospettive dell’azionario su un simile orizzonte temporale.

- Il capitale garantito a scadenza costituisce indubbiamente un vantaggio dell’acquisto di una obbligazione diretta, ma come abbiamo mostrato, è opportuno non farsi ingannare della volatilià che lo strumento può fronteggiare da qui a 3/5/10 anni (quale che sia l’orizzonte temporale) che non è inferiore a quella di una gestione patrimoniale prudente.

Investire esclusivamente sul BTP potrebbe far perdere possibili rendimenti futuri. Inserire all’interno del proprio portafoglio titoli di stato italiani in un’ottica di maggiore diversificazione è invece una scelta vincente in termini di rendimenti e opportunità future da cogliere.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.