Gli investitori hanno atteggiamenti diversi nei confronti del rischio. C’è chi è disposto a sopportare maggiore incertezza e chi invece punta più sulla sicurezza. Quando si tratta di investire e dunque di costruire un proprio portafoglio è molto importante conoscere la propria propensione al rischio.

| Perché è importante il profilo di rischio? | Perché serve a determinare la tua propensione a fare investimenti più o meno rischiosi |

| Quindi il profilo di rischio importante? | Sì, è molto importante perché determina la tua strategia di investimento |

| Profili di rischio di Moneyfarm? | Moneyfarm ha 7 profili di rischio |

| Sistemi per mitigare il rischio | Il modo migliore per mitigare il rischio è diversificare il proprio portafoglio |

Cos’è il profilo di rischio?

L’identificazione del profilo di investitore, spesso anche definito “profilo di rischio”, è il primo passo per la definizione di un portafoglio di investimento consapevole. Capire quale sia il proprio profilo di rischio, insieme all’ammontare da investire e all’orizzonte temporale sono gli elementi fondamenti per individuare la corretta asset allocation del proprio portafoglio.

L’individuazione del proprio profilo di rischio solitamente avviene attraverso una serie di domande miranti a capire quanto si è disposti a prendere dei rischi. Il profilo di rischio differisce da persona a persona ed è un elemento essenziale per poter fornire una consulenza finanziaria indipendente e su misura. Maggiore sarà il rischio che si potrà assumere, tanto più alti saranno i rendimenti potenziali ottenibili con gli investimenti.

Gli investitori più giovani solitamente hanno un profilo di rischio maggiore dato che possono assumersi maggiori rischi avendo un orizzonte temporale più ampio. Viceversa, gli investitori più vicini all’età pensionabile, e solitamente con orizzonti temporali di investimento brevi, favoriscono una volatilità ridotta per ridurre il rischio di un improvviso calo di valore del proprio investimento, anche a discapito di maggiori rendimenti.

Profilo di rischio da 1 a 7: una guida pratica per l’investitore

- Portafoglio 1

La sua composizione vede:

- cash e con governativi a breve 35%: si includono strumenti finanziari a breve termine, in genere con scadenza non superiore ad un anno, molto liquidi e un livello di rischio basso, tipici per la gestione della liquidità. Alcuni esempi di titoli sottostanti gli ETF sono BOT italiani o T-Bills americani.

- Bond governativi dei paesi sviluppati 9%: Questa asset class rappresenta i bond governativi o dei paesi sviluppati a medio e lungo termine. Il profilo di rischio è stato storicamente basso anche se la situazione, per alcuni paesi, è cambiata significativamente negli scorsi anni. Il rischio è riconducibile alla capacità del paese di ripagare i titoli, definito come rischio di credito, e ai movimenti dei tassi di interesse della valuta di riferimento, rischio di tasso.

- Inflazione 14%: Questa asset class rappresenta le obbligazioni di paesi sviluppati che pagano interessi legati all’andamento dell’inflazione. Per tale ragione esse offrono protezione dall’erosione del valore della moneta, e il loro andamento è legato alle aspettative sul mutamento del tasso di inflazione. Il rischio è legato ai movimenti della curva dei tassi d’interesse e delle aspettative di inflazione.

- Bond societari investment grade 32%: Questa asset class rappresenta i bond societari emessi da istituti finanziari e con un rating considerato Investment Grade. Il rating serve a definire il profilo di rischio dell’emittente e questi emittenti godono di un rating considerato meno rischioso dalle agenzie. Il rischio è principalmente di credito cioè legato alla capacità dell’emittente di ripagare il titolo a scadenza.

- Bond societari HY &bond gov. Em 8%: Questa asset class rappresenta sia bond governativi o di imprese di paesi in via di sviluppo che bond societari dei paesi sviluppati ma classificati più rischiosi dalle agenzie di rating e definiti “High Yield” (alto rendimento). Il rischio è principalmente di credito cioè legato alla capacità dell’emittente di ripagare il titolo a scadenza.

- Liquidità 2%: La liquidità è la quota del tuo portafoglio che non viene impiegata in fondi e serve a garantire flessibilità all’allocazione durante i ribilanciamenti (oltre a fare fronte alla fiscalità e alle commissioni di gestione).

- Portafoglio 2

La sua composizione vede (Qui c’è l’introduzione nel portafoglio dell’azionario dei paesi sviluppati, le materie prime e l’immobiliare):

- Cash e bond governativi a breve 17%

- Bond governativi dei paesi sviluppati 24%

- Inflazione 10,8%

- Bond societari investment grade 15%

- Bond societari HY & bond gov. EM 14%

- Azionari paesi sviluppati 15,2%: Questa asset class rappresenta i mercati azionari dei paesi sviluppati, come ad esempio dell’area dell’Europa Occidentale e Nord America. Le variazioni di prezzo dipendono molto da mutamenti nei tassi di crescita dell’area di riferimento, dalla tipologia di azioni considerate e dal periodo storico o di mercato.

- Materie Prime e Real Estate 2%: Questa asset class rappresenta le materie prime, che possono variare da energia, metalli preziosi, o prodotti dell’agricoltura e indici legati al mercato immobiliare. Queste due tipologie di investimenti sono molto legate all’andamento dell’economia reale.

- Liquidità 2%

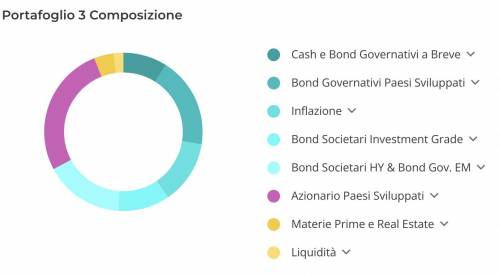

- Portafoglio 3

La sua composizione vede:

- Cash e bond governativi a breve 9%

- Bond governativi paesi sviluppati 18,5%

- Inflazione 13%

- Bond societari Investment grade 10,5%

- Bond societari HY & bond gov. EM 16,2%

- Azionari paesi sviluppati 26,8%

- Materie prime e real estate 4%

- Liquidità 2%

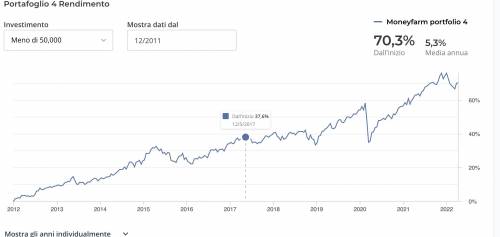

- Portafoglio 4

La sua composizione vede (qui c’è l’introduzione nel portafoglio dell’azionario dei paesi emergenti):

- Cash e Bond Governativi a Breve 5%

- Bond Governativi Paesi Sviluppati 10,8%

- Inflazione 9,1%

- Bond Societari Investment Grade 10%

- Bond Societari HY & Bond Gov. EM 14%

- Azionario Paesi Sviluppati 37,7%

- Azionario Paesi Emergenti 4,4%: Questa asset class rappresenta i mercati cosidetti in via di sviluppo, come ad esempio quelli asiatici, Giappone escluso, o quelli dell’America Latina. Il livello di rischio è generalmente elevato ed è legato alla capacità delle diverse aree di riferimento di tenere il passo della crescita attesa, ma a ciò corrispondono ritorni attesi maggiori.

- Materie Prime e Real Estate 7%

- Liquidità 2%

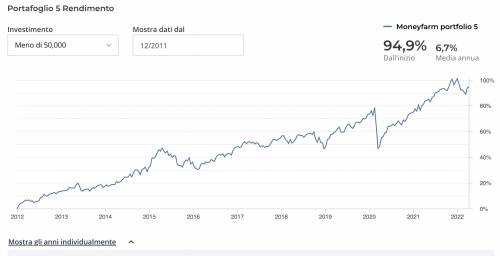

- Portafoglio 5

La sua composizione vede:

- Bond Governativi Paesi Sviluppati 10,8%

- Inflazione 8,7%

- Bond societari Investment Grade 5,5%

- Bond societari HY & Bond Gov. EM 12%

- Azionario Paesi Sviluppati 46,9%

- Azionario Paesi Emergenti 7,1%

- Materie Prime e Real Estate 7%

- Liquidità 2%

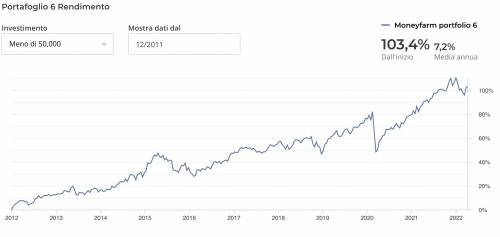

- Portafoglio 6

La sua composizione vede:

- Bond governativi paesi sviluppati 13,9%

- Bond societari investment grade 3,5%

- Bond societari HY & bond gov. EM 9,5%

- Azionari paesi sviluppati 55,7%

- Azionari paesi emergenti 8,3%

- Materie prime e real estate 7%

- Liquidità 2,1%

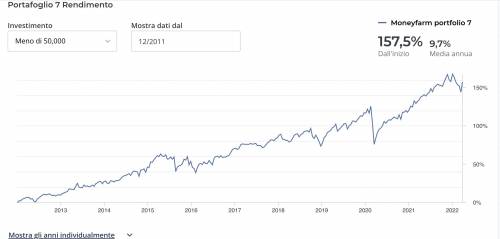

- Portafoglio 7

La sua composizione vede:

- Bond governativi paesi sviluppati 11,5%

- Bond societari HY & bond gov. EM 3,5%

- Azionari paesi sviluppati 63,6%

- Azionari paesi emergenti 11,4%

- Materie prime e real estate 8%

- Liquidità 2%

Come si calcola il profilo di rischio?

Il profilo di rischio dell’investitore può essere catalogato in quattro livelli:

- Tolleranza bassa: ci si permette di sostenere perdite fino al 5% all’anno. In questo caso ci si può riferire ai fondi monetari, ai buoni fruttiferi, ai depositi o alle obbligazioni a breve termine

- Tolleranza moderata: ci si permette di sostenere perdite tra il 6% e il 15% l’anno. In questo caso ci si può riferire a investimenti come portafogli d’azioni o obbligazioni a medio-lungo termine

- Tolleranza elevata: ci si permette di sostenere perdite tra il 16% e il 25% l’anno. E dunque si può guarda anche agli investimenti sul mercato azionario su multinazionali, startup o settori emergenti

- Tolleranza molto elevata: ci si permette di sostenere perdite superiori al 25% l’anno. Lo sguardo qua può andare anche ad investimenti con scambio di valute internazionali o sulle materie prime.

Come si valuta il profilo di rischio?

Bisogna partire dal fatto che esistono tre componenti del profilo di rischio di un investitore:

- La capacità di correre rischi. Questa misura la quantità di rischio che si è disposti disposto a correre in relazione alla situazione finanziaria attuale. In questa analisi entrano in gioco anche fattori come l’età. Questo è un elemento molto importante dato che tendenzialmente gli investitori più giovani hanno infatti un orizzonte temporale più lungo per investire e in teoria possono assumere più rischio rispetto ad un pensionato.

- Tolleranza al rischio. In questo caso si cerca di sondare quanto l’investitore sia avvezzo al rischio. Si tratta più di meccanismi psicologici di fronte a eventuali perdite. L’obiettivo è dunque capire come si reagirebbe in caso si vedesse una perdita sul proprio investimento.

- Necessità di correre rischi. Questa caratteristica va a completare il profilo dell’investitore. Si tratta di capire se l’investitore può andare oltre e “azzardare” oltre i suoi obiettivi prefissati una volta raggiunti.

Il rapporto rischio/risultato

Quando parliamo di rischio non possiamo non pensare anche al risultato finale. Ad un rischio alto corrisponde un premio maggiore, rispetto a chi ha una bassa tolleranza all’incertezza.

La tolleranza al rischio è considerata bassa, di solito, quando l’investitore non è disposto a superare perdite oltre il 5%, nell’arco di un anno. Chi invece ha una moderata avversione al rischio può, in genere, sopportare perdite tra il 6% e il 15%. E infine gli investitori con un’alta tolleranza al rischio possono di solito sopportare perdite tra il 16% e il 25%.

Diversificare il portafoglio

Costruire un portafoglio ben diversificato è molto importante anche per gestire nel migliore dei modi possibili la componente del rischio. Gli asset al proprio interno rispondono inoltre alle esigenze del singolo soggetto. Ovviamente un ragazzo di 25 anni avrà delle priorità e una propensione al rischio che non ha uno di 40 anni, e così via. Insomma, un portafoglio ben diversificato, con una prospettiva che guarda sul lungo periodo e che risponde ai propri obiettivi di vita è il primo passo da fare con il proprio consulente di fiducia.

Conclusione

Al fine di avere un portafoglio ben aderente ai propri obiettivi è necessario conoscere e capire quale sia la propria propensione al rischio. Questo rappresenta infatti una parte fondamentale del processo di creazione del proprio piano di investimento, che può cambiare nel corso del tempo, in base alle proprie esigenze e propensioni.

Domande frequenti

Qual è la corretta determinazione del profilo di rischio dell’investitore?

Il profilo di rischio di un investitore considera moltissimi aspetti tra cui il livello di educazione finanziaria, il tipo di investimento che viene scelto e la situazione finanziaria ed economica al momento attuale

Che cos’è il profilo finanziario?

Il profilo finanziario è il punto di partenza che gli istituti bancari utilizzano per valutare la fornitura servizi di consulenza finanziaria

Quali sono i profili di investimento?

Esistono diversi profili di investimento ma è possibile individuare tre macro categorie: gli investitori più prudenti, quelli più moderati e quelli più aggressivi.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.