L’interesse composto, se accompagnato a un investimento oculato nel lungo termine, è il segreto per accumulare grandi patrimoni. Grazie alla composizione degli interessi, infatti, è possibile raggiungere con relativa semplicità – e rischi relativamente controllati – importanti obiettivi finanziari, a patto che si abbia la giusta pazienza. D’altronde, il tempo è il miglior amico dell’investitore: iniziare a investire presto, con orizzonti temporali lunghi, permette di posizionarsi nel migliore dei modi per generare dei rendimenti importanti.

In questo articolo spiegheremo cos’è l’interesse composto e come calcolarlo. Tuttavia, se vuoi scoprire dove investire per massimizzare l’interesse composto, il suggerimento per chiunque abbia la possibilità è quello di iniziare sin da subito un percorso di investimento di lungo termine. Se vuoi scoprire la proposta Moneyfarm personalizzata intorno alle tue esigenze, ti basterà completare il breve percorso online.

| Che cos’è l’interesse composto? | È l’interesse ottenuto dal capitale che viene continuamente reinvestito facendo crescere il capitale in modo esponenziale nel tempo |

| Come si calcola l’interesse composto? | Si usa la formula matematica M = C * (1 + r)^t |

| Come si può guadagnare con l’interesse composto? | Reinvestendo i rendimenti è possibile massimizzare l’investimento nel tempo e ottenere maggiori benefici nel lungo termine |

| Quali sono i vantaggi di investire sfruttando l’effetto dell’interesse composto? | Crescita esponenziale dei rendimenti nel tempo, protezione del capitale dall’inflazione e migliore gestione del rischio |

Cos’è l’interesse composto?

Immagina di investire 20.000€ ottenendo in un anno un interesse del 10% netto. Questo vuol dire che alla fine del periodo avrai generato una plusvalenza di 2.000€. Invece di incassare gli interessi decidi di reinvestirli. Immagina che per il secondo anno il tuo investimento generi nuovamente un interesse del 10%. Il calcolo interesse composto viene ora effettuato su una base di 22.000€, il che significa che il tuo investimento ti renderà 2.200€, 200€ in più di quanto ti avrebbe reso se non avessi reinvestito gli interessi.

Ora, una differenza di 200€ non è particolarmente significativa (considerando che un rendimento del 10% è anche relativamente alto), ma vediamo cosa succederebbe portando avanti l’esperimento. Il terzo anno, l’interesse composto verrebbe calcolato su una base di 24.200€, generando un rendimento di 2.420€ (al posto dei soliti 2.000€). A parità di rendimenti, l’extra guadagno che avresti ottenuto grazie al reinvestimento degli interessi tende a crescere nel tempo, diventando una fetta sempre più consistente del tuo investimento. L’interesse composto favorisce gli investitori che decidono di restare investiti per lungo tempo impiegando anche i rendimenti ottenuti.

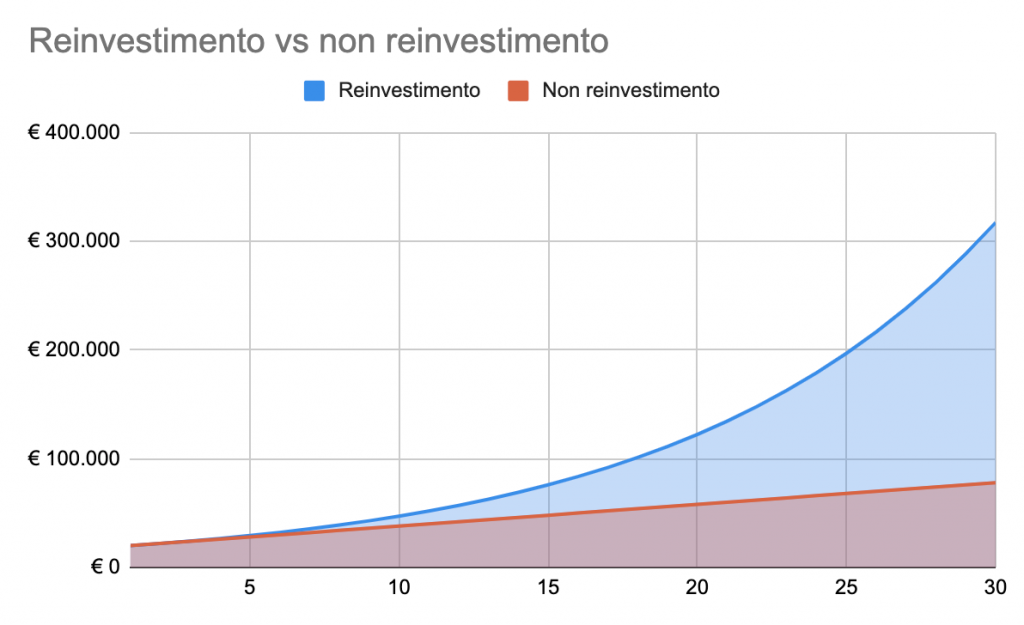

L’effetto dell’interesse composto, come detto, cresce nel tempo in modo esponenziale. Qui sotto trovi una tabella nella quale, a titolo esemplificativo, abbiamo simulato il risultato di un investimento di 20.000€, sempre immaginando un rendimento annuo del 10%. Nella prima colonna si apprezza il risultato immaginando il reinvestimento degli interessi, nella seconda colonna si nota il risultato senza reinvestire gli interessi (interesse semplice).

Senza dare troppo peso alle singole cifre, la tabella mostra la differenza cruciale che l’effetto di composizione degli interessi può fare nel tempo. Come si nota dal grafico, più si allunga l’orizzonte temporale più l’effetto positivo di reinvestire questo guadagnato tende a diventare esponenziale. La crescita del capitale con interesse semplice è lineare: se non si incrementa la base investita, i rendimenti annuali si calcoleranno sempre sul valore iniziale. Invece, i rendimenti generati dal calcolo interesse composto crescono anno dopo anno, divenendo rapidamente la componente principale dell’investimento.

Il fondamento alla base dell’interesse composto è il concetto del valore temporale del denaro (time value of money), che postula che il valore del denaro cambia a seconda del momento in cui ne entriamo in possesso. 500 euro oggi valgono più di 500 euro ricevuti tra qualche anno, perché è possibile investirli per generare dividendi e interessi attivi. Il compounding consente al capitale di crescere. Se ricevessi gli stessi 500 euro tra due anni, perderesti due anni di opportunità per guadagnare interessi composti. Si tratta di un costo indiretto che in economia viene definito: rapporto costo/opportunità. Il costo opportunità è la perdita di possibili guadagni di un’azione che non viene intrapresa. In questo caso, il costo opportunità è uguale alla quantità di interessi perduti, direttamente e per effetto della composizione, se non si investe il denaro.

Se non si investono i 500 euro, si perdono opportunità di guadagno, e questo rappresenta un costo opportunità. Non investendo in un conto che genera un interesse annuo del 10%, si perde l’opportunità di generare interessi diretti e una quantità crescente di interessi composti. In 10 anni, 500 euro potrebbero diventare 1.296,87 euro, più che raddoppiando di valore. Comprendere il valore del denaro nel tempo e l’effetto della formula interesse composto è fondamentale per costruire un patrimonio solido e duraturo.

Quali sono i fattori che determinano l’interesse composto?

Ma come massimizzare l’effetto dell’interesse composto? Ci sono tre fattori principali che possono influenzare il tasso di composizione del tuo capitale, aiutandoti a massimizzare l’effetto dell’interesse composto:

- Il tasso di rendimento, o il profitto, sul tuo investimento. Maggiore è il rendimento medio dell’investimento (sia attraverso plusvalenze che dividendi), maggiore sarà la base di capitale su cui applicare il calcolo interesse composto, e quindi più consistente sarà il risultato nel tempo.

- Tempo: l’interesse composto può portare rendimenti esponenziali nel tempo. Per questo prima si inizia a investire, più possibilità si daranno al proprio capitale per crescere. Questo vuol dire anche che gli investimenti effettuati prima sono più rilevanti ai fini della composizione degli interessi.

- I costi e le tasse: proprio come i rendimenti anche il peso dei costi e delle tasse si compone nel tempo. Minimizzare queste voci è essenziale per massimizzare il risultato dell’interesse composto.

Interesse semplice e interesse composto: quali sono le differenze?

L’interesse semplice e l’interesse composto rappresentano due modalità diverse di generare rendimenti su un capitale investito, e comprendere le differenze tra i due è essenziale per una gestione efficace delle finanze.

- Interesse semplice: il calcolo dell’interesse semplice si basa esclusivamente sul capitale iniziale. È una modalità di crescita lineare e più facile da comprendere, ma non tiene conto del potenziale di crescita del capitale attraverso la composizione degli interessi.

- Interesse composto: nel calcolo interesse composto, gli interessi guadagnati vengono reinvestiti, incrementando il capitale su cui vengono calcolati gli interessi negli anni successivi. Ciò significa che non si generano solo interessi sul capitale iniziale, ma anche sugli interessi accumulati. Questa modalità è particolarmente vantaggiosa per chi investe nel lungo termine, poiché può generare una crescita esponenziale del capitale.

L’interesse composto risulta quindi più adatto a piani di risparmio e investimenti a lungo termine. Mentre l’interesse semplice offre una crescita prevedibile e lineare, l’interesse composto consente una crescita accelerata grazie al reinvestimento degli interessi. La scelta tra le due modalità dipende dagli obiettivi dell’investitore, dalla durata dell’investimento e dalla propensione al rischio.

Calcolo interesse composto: formula

La distinzione tra interesse semplice e interesse composto ha un impatto diretto sulle formule di calcolo utilizzate. Per l’interesse semplice, il risultato di un investimento (M) si calcola in questo modo:

M=C×(1+r×t)M = C \times (1 + r \times t)M=C×(1+r×t)

dove il montante (M) è uguale al capitale iniziale (C), moltiplicato per il rendimento (r) e il periodo di investimento (t).

Per il calcolo interesse composto, invece, la formula deve tener conto dell’effetto della capitalizzazione degli interessi:

M=C×(1+r)tM = C \times (1 + r)^tM=C×(1+r)t

Questa formula permette di visualizzare come il capitale cresca in modo esponenziale, grazie al reinvestimento degli interessi. Con la formula interesse composto, quindi, è possibile ottenere un quadro chiaro del potenziale di crescita dell’investimento a lungo termine.

Calcola l’interesse composto con il nostro calcolatore!

Come calcolare l’interesse composto: la regola del 72

Come calcolare l’interesse composto: la regola del 72

Un modo semplice per calcolare l’interesse composto, o almeno avere un’idea del potenziale di crescita del capitale senza calcolatrice e calcoli complicati, è la cosiddetta regola del 72. In particolare, la regola del 72 è un modo piuttosto semplice per riuscire a determinare in quanto tempo un investimento può raddoppiare il suo valore dato un tasso di interesse annuo fisso.

Dividendo 72 per il tasso di rendimento annuo, gli investitori ottengono una stima approssimativa di quanti anni impiegheranno l’investimento iniziale a raddoppiare. Facciamo un esempio. Investire 1 euro a un tasso di interesse fisso annuo del 10% richiede 7,3 anni per raddoppiare di valore.

Secondo la regola del 72 sarebbero 7,2 anni ((72/10) = 7,2). La regola del 72 è tendenzialmente accurata per tassi di rendimento bassi e meno precisa per tassi di rendimento elevati. Si tratta di un metodo veloce per calcolare l’effetto della composizione degli interessi.

Se desideri calcolare l’interesse composto in modo dettagliato, puoi utilizzare un calcolatore interesse composto online o consultarti con un esperto. Investire da giovani sfruttando questo potente strumento finanziario offre grandi benefici, accelerando la crescita del capitale investito. Per i giovani investitori, ad esempio, gli ETF o i piani di accumulo in fondi comuni rappresentano strumenti ideali per sfruttare al massimo l’interesse composto nel tempo.

L’interesse composto per i giovani

Investire da giovani sfruttando l’interesse composto può portare notevoli benefici nel lungo periodo, grazie alla capacità di questo meccanismo di accelerare la crescita del capitale investito. Le opportunità per giovani investitori includono una varietà di opzioni che possono adattarsi a diversi livelli di rischio e obiettivi finanziari.

Per i giovani che iniziano con budget limitati, ad esempio, gli ETF (Exchange-Traded Funds) sono spesso consigliati come un punto di partenza ideale. Gli ETF, infatti, combinano la diversificazione dei fondi comuni con la facilità di negoziazione delle azioni, permettendo di investire in un ampio spettro di asset con un singolo prodotto. Questi strumenti offrono un approccio basso costante e flessibile all’investimento, ideale per chi cerca di costruire il proprio portafoglio iniziale.

Anche i piani di accumulo in fondi comuni rappresentano una scelta prudente per i giovani. Consentono infatti di investire piccole somme di denaro regolarmente, sfruttando il vantaggio dell’interesse composto nel tempo. Questi strumenti sono particolarmente utili per chi preferisce un approccio di investimento “set and forget”, dove le fluttuazioni di mercato a breve termine hanno un impatto limitato sul piano di investimento a lungo termine.

Oltre agli investimenti tradizionali, le piattaforme innovative come quelle che offrono investimenti immobiliari con cifre accessibili, rappresentano un’altra possibilità per i giovani. Queste piattaforme permettono di partecipare a investimenti immobiliari con investimenti iniziali molto più bassi rispetto all’acquisto diretto di proprietà, aprendo la strada a un settore tradizionalmente costoso.

Vantaggi e svantaggi dell’interesse composto

Come avrai capito l’interesse composto ha enormi vantaggi sia per gli investitori comuni che per le istituzioni finanziarie. Il potere dell’interesse composto risiede nell’effetto valanga o effetto palla di neve, che è una metafora che rappresenta la crescita del capitale nel tempo come una palla di neve che cresce in dimensioni e massa mentre rotola giù da una montagna.

Anche investimenti limitati possono, nel tempo, produrre rendimenti grazie agli interessi composti. L’effetto valanga è particolarmente vantaggioso per gli investitori che iniziano a risparmiare con orizzonti temporali molto lunghi. Sebbene inizialmente si hanno solitamente meno capacità di investimento, accumulare per anni permette di avere grandi capacità di investimento al momento della pensione.

Per fare un esempio, se applicato alla pensione, l’interesse composto può fare una differenza significativa. Immagina di mettere da parte una somma di denaro ogni anno in un fondo pensione che offre un certo tasso di interesse annuo. Non solo accumulerai interesse sulle somme che depositi, ma anche sugli interessi che queste somme generano anno dopo anno. Quindi, più tempo lasci passare, più i tuoi risparmi cresceranno. Per questo motivo è importante iniziare a risparmiare e investire per la pensione il prima possibile. Anche se le somme che riesci a mettere da parte all’inizio possono sembrare piccole, grazie all’effetto dell’interesse composto, possono crescere notevolmente nel corso del tempo, aiutandoti a creare nel tempo una pensione più confortevole.

L’importanza dell’interesse composto negli investimenti

Il meccanismo dell’interesse composto è particolarmente importante nell’ambito degli investimenti, non a caso secondo il famoso investitore Warren Buffett è il fattore di successo più importante per gli investimenti a lungo termine. Nel dettaglio l’effetto dell’interesse composto consente di ottenere alcuni benefici fondamentali per un investitore:

- crescita finanziaria a lungo termine, agevolando l’aumento del capitale nel tempo per pianificare obiettivi futuri anche molto ambiziosi senza un capitale iniziale eccessivamente elevato;

- difesa del capitale dall’inflazione, poiché attraverso l’interesse composto è possibile proteggere i propri soldi dall’erosione del loro valore causata dall’aumento generale dei prezzi al consumo;

- migliore gestione del rischio e degli investimenti, in quanto l’interesse composto favorisce il risparmio e l’investimento di lungo termine, aiuta chi non ha un capitale iniziale elevato e permette di bilanciare meglio il rapporto tra i rischi e i rendimenti degli investimenti.

Interesse composto, dove investire?

La comprensione dell’interesse composto porta con sé poche importanti lezioni per l’investitore:

- Prima si iniziano a generare interessi, migliore sarà il risultato potenziale di lungo termine dell’investimento.

- Reinvestire quanto ottenuto grazie al proprio investimento è una scelta che può avere un enorme impatto sul risultato dell’investimento.

- A parità di rendimento, allungare la durata dell’investimento può avere effetti di tipo esponenziale sul risultato finale.

Se avete della liquidità bloccata e infruttuosa, il suggerimento è quello di considerare l’inizio di un percorso di investimento al più presto in modo da aumentare le vostre opportunità di generare rendimento di lungo termine.

Domande frequenti

Come si fa l’interesse composto?

Per calcolare l’interesse composto si deve usare la formula M = C x (1 + r)^t.

Dove si applica l’interesse composto?

L’interesse composto si applica agli interessi generati dalle somme di capitale investite inizialmente.

Dove investire con interesse composto?

L’interesse composto è particolarmente utile nel caso in cui si effettuino investimenti di lungo e lunghissimo periodo, in grado di generare interessi nel tempo.

Per calcolare l’interesse composto si deve usare la formula M = C x (1 + r)^t.

L’interesse composto si applica agli interessi generati dalle somme di capitale investite inizialmente.

L’interesse composto è particolarmente utile nel caso in cui si effettuino investimenti di lungo e lunghissimo periodo, in grado di generare interessi nel tempo.

Il rendimento di 1000 euro con l’interesse composto dipende dal tasso di interesse applicato a questa somma: ipotizzando un tasso fisso del 5% all’anno, dopo 10 anni si potrebbe ottenere un capitale di 1628 euro.

L’interesse composto è un approccio che prevede il reinvestimento degli interessi maturati dal capitale nel tempo, affinché i rendimenti aumentino in modo esponenziale grazie all’incremento progressivo del capitale investito.

Mentre l’interesse semplice si calcola su un capitale iniziale, quello composto si calcola tenendo in considerazione anche gli interessi maturati dal capitale nel periodo di tempo precedente.

A differenza degli ETF a distribuzione che consentono di generare entrate regolari da un capitale, gli ETF ad accumulazione sfruttano il principio dell’interesse composto reinvestendo i proventi offrendo la possibilità di risparmiare soldi per il futuro e aumentare i rendimenti nel tempo.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.