Su queste pagine parliamo spesso di pensioni e di come tutelare il proprio benessere economico una volta conclusa la vita lavorativa, ma c’è un aspetto che viene spesso sottovalutato e che vale la pena approfondire: è il gap previdenziale, che abbiamo affrontato anche durante il webinar realizzato insieme ad Allianz Global Life. In questo approfondimento cerchiamo quindi di capire meglio cos’è il gap previdenziale, quali sono le categorie più a rischio e, soprattutto, come colmarlo.

Gap previdenziale: cos’è e cosa comporta?

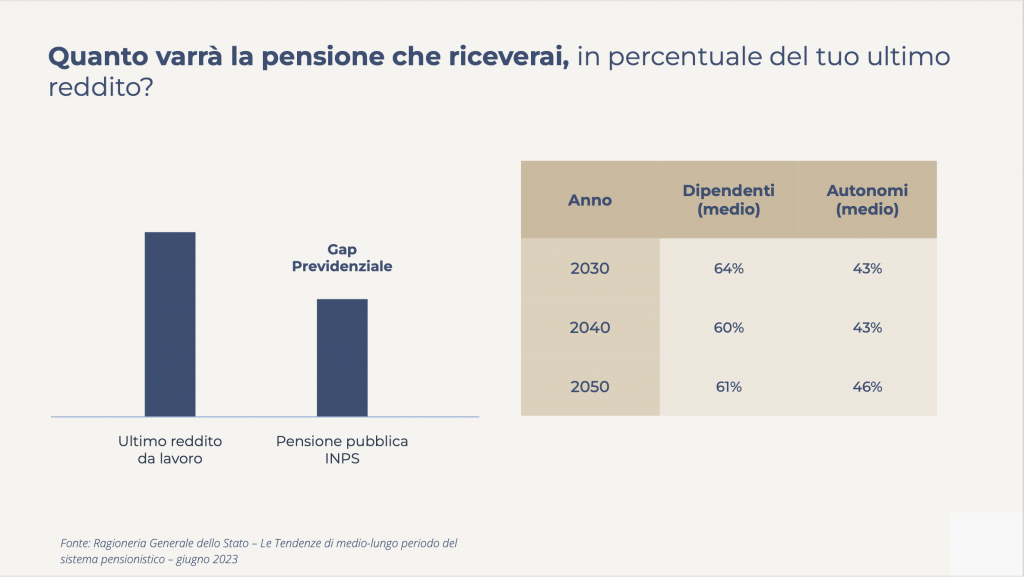

Da un punto di vista prettamente aritmetico, il gap previdenziale è la differenza percentuale tra il nostro ultimo stipendio percepito come lavoratori e il primo assegno pensionistico ricevuto da pensionati. La maggior parte dei lavoratori è (tristemente) consapevole del fatto che la pensione pubblica avrà un valore inferiore rispetto allo stipendio, ma pochi sanno rispondere alla domanda “inferiore di quanto?”. Ecco quindi una tabella che riassume le tendenze di medio e lungo periodo stimate dalla Ragioneria Generale dello Stato e aggiornate a giugno 2023:

Come si evince dallo schema, si tratta di dati poco incoraggianti: nei prossimi anni il tasso di sostituzione – che è la percentuale che esprime la copertura pensionistica in rapporto allo stipendio – medio sarà notevolmente inferiore al 70% e, in alcuni scenari, anche al di sotto del 45%.

Facciamo un esempio molto semplice: nel 2050 un lavoratore dipendente che come ultimo stipendio ha percepito 2.500 euro potrà contare su un assegno pensionistico di poco più di 1.500 euro. Non è difficile comprendere, quindi, che più il gap tra stipendio e pensione è alto, più sarà difficile mantenere lo stesso stile di vita una volta che saremo in pensione. Si tratta di uno scenario preoccupante che tocca sia i liberi professionisti – da sempre sensibili al tema della previdenza – sia chi percepisce redditi da lavoro dipendente.

Colmare il gap pensionistico: il fondo pensione come strategia efficace

Ora che abbiamo capito cos’è il gap pensionistico, analizziamo le alternative che abbiamo a disposizione per colmarlo e rendere il passaggio dallo stipendio alla pensione il più sereno possibile. Anche se ad alcuni può sembrare una buona strategia, mettere da parte dei risparmi su un conto deposito o, peggio, lasciarli sul conto corrente, non sarà di grande aiuto una volta raggiunta l’età della pensione. Il motivo principale è che il denaro lasciato fermo, pur mantenendo il suo valore nominale, a causa dell’inflazione perde il suo potere d’acquisto, e i rendimenti proposti dai conti non permettono di compensare. Lo stesso discorso, in parte, vale per gli investimenti con cedola: il tasso di interesse offerto è spesso esiguo e in molti casi – come ad esempio le obbligazioni a lungo termine – si presuppone che il titolo venga detenuto fino alla sua scadenza, e l’eventuale disinvestimento anticipato (ad esempio per necessità impreviste) potrebbe comportare anche delle perdite. Ecco allora che la strategia più efficace sembra essere quella del fondo pensione, vale a dire quella forma di previdenza complementare che permette, una volta raggiunta la pensione, di ricevere una rendita vitalizia calcolata sulla base dei contributi versati e dei rendimenti ottenuti dalla propria posizione individuale.

Perché conviene fare una pensione integrativa?

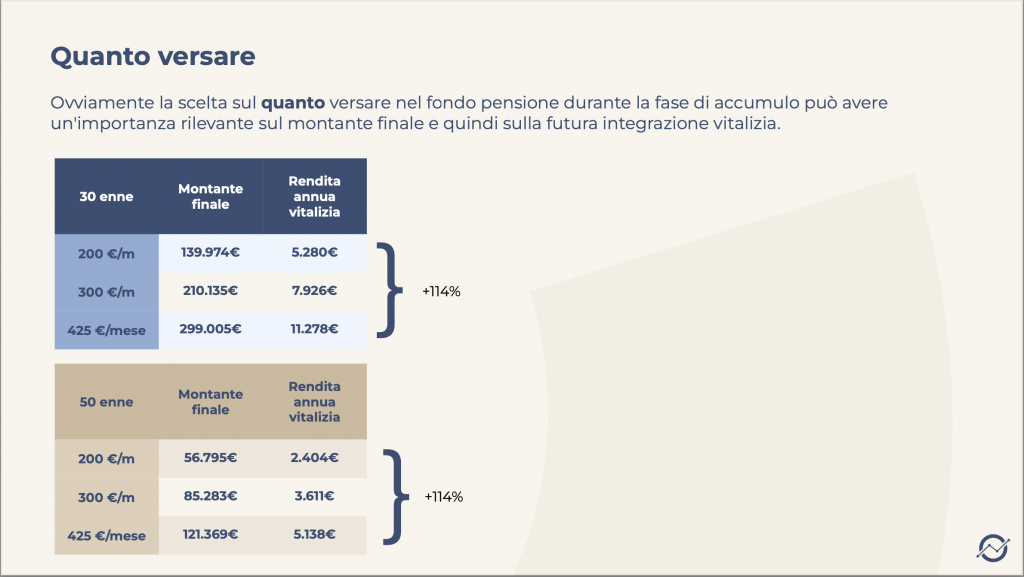

Se l’idea di rinunciare ad una piccola somma ogni mese per i prossimi venti o trent’anni non sembra allettante, sapere quanto potremmo ottenere in termini di rendita integrativa farebbe cambiare idea a molti. Ecco una tabella che mostra come anche un versamento minimo può fare la differenza:

A questo si aggiunge il fatto che, durante tutta la fase di accumulo, la pensione integrativa comporta una serie di vantaggi fiscali. Il principale riguarda la deducibilità dei contributi versati nel fondo pensione fino ad un massimo di 5.164,57 euro all’anno: in questo modo si va a ridurre l’imponibile IRPEF – vale a dire il reddito sul quale vengono calcolate le imposte – e, di conseguenza, si pagano meno tasse. Un altro aspetto conveniente del fondo pensione è che i rendimenti ottenuti dall’investimento sono soggetti ad una tassazione agevolata: se normalmente l’aliquota prevista per le rendite finanziare è del 26%, per i fondi pensione scende al 20%. Inoltre, i fondi pensione sono esenti dall’imposta di bollo che, è bene ricordarlo, è una tassa che viene applicata in misura dello 0,20% su conti correnti, conti deposito e libretti di risparmio con una giacenza media superiore a 5.000 euro.

Cos’è il Piano Individuale Pensionistico (PIP) Moneyfarm

Sul mercato ormai da diversi anni, il PIP Moneyfarm è un prodotto di tipo assicurativo pensato per integrare la pensione pubblica, ed è istituito da Allianz Global Life ma gestito e distribuito direttamente da Moneyfarm. Oltre ad offrire tutti i vantaggi fiscali di cui abbiamo parlato nel paragrafo precedente, il PIP Moneyfarm si distingue da altri prodotti simili per tre caratteristiche principali:

- L’estrema flessibilità: non tutti riescono a programmare il proprio contributo in modo fisso e continuativo, ecco perché abbiamo scelto di creare un prodotto che lasci la massima libertà circa la frequenza o l’importo dei versamenti.

- Solo portafogli ESG: poiché un piano pensione ha un orizzonte temporale lungo crediamo che sia indispensabile concentrarsi su investimenti responsabili e che tengano in considerazione, oltre alla diversificazione, anche gli stringenti criteri di sostenibilità ambientale, sociale e di governance.

- Una struttura semplice e con una particolare attenzione ai costi: la sottoscrizione del PIP Moneyfarm non comporta alcun costo di entrata, versamento o riscatto, ma solo un costo amministrativo annuo di 10 euro e una commissione di gestione dell’1,25% indipendentemente dal comparto scelto.

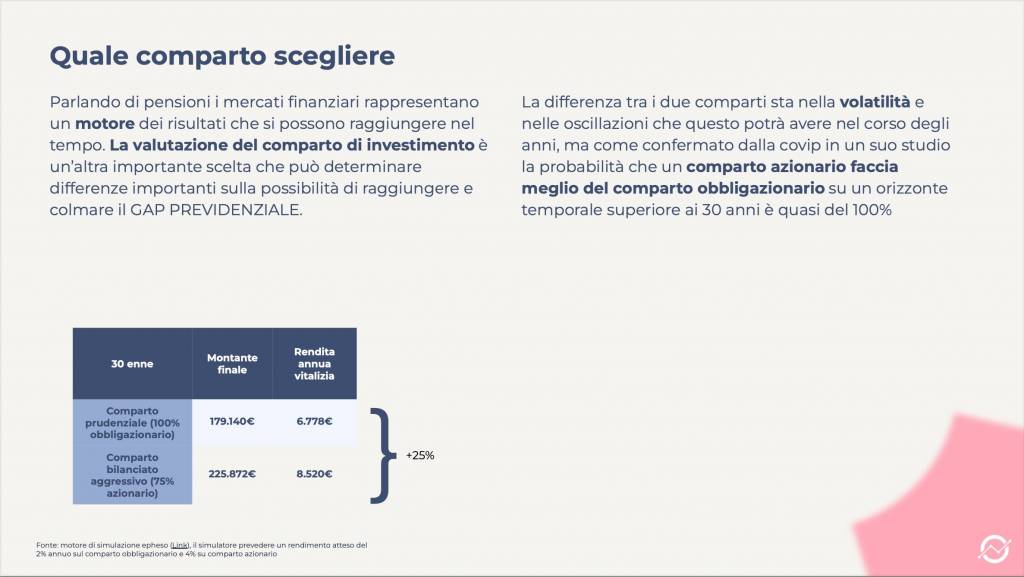

Come scegliere il comparto per colmare il gap previdenziale

Se per colmare il gap previdenziale sottoscrivere un PIP è già una prima, saggia decisione, la seconda è quella di scegliere il comparto più adatto alle proprie necessità e all’orizzonte temporale che si ha davanti. Il PIP Moneyfarm propone 6 linee di investimento, ciascuna con il proprio profilo di rischio: poiché è possibile riallocare la propria posizione individuale senza incorrere in costi aggiuntivi durante tutta la fase di accumulo, in linea generale sarebbe consigliabile iniziare con il profilo di rischio più alto possibile e poi, man mano che ci si avvicina all’età della pensione, optare per comparti con un livello di rischio più basso.

Tutelare il proprio futuro con la consulenza indipendente Moneyfarm

In questo approfondimento abbiamo affrontato il tema del gap previdenziale e di come un PIP possa essere la strategia più efficace per colmarlo e garantirsi una pensione più serena, ma esistono molti altri strumenti pensati per aiutare i risparmiatori a gestire e proteggere il proprio capitale nel tempo. Ad esempio, il PAC (Piano di Accumulo Capitale) permette di investire nel futuro ad intervalli regolari, mentre Liquidità+ è una soluzione dedicata a chi ha una bassa propensione al rischio ma non vuole rinunciare alla possibilità di un investimento di breve termine.

Per scoprire qual è la formula più adatta alle tue necessità e ai tuoi obiettivi compila senza impegno il form online: sarai affiancato da un consulente finanziario Moneyfarm che ti assisterà durante tutto il percorso di investimento e con i quale potrai confrontarti per pianificare il futuro.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.