L’inflazione negli ultimi anni sta diventando sempre più importante all’interno della vita economica degli investitori. Ma cosa si intende per inflazione?

Secondo una definizione generale, questo indica un aumento progressivo, sostenuto e continuativo del livello medio dei prezzi di beni e servizi. L’inflazione è considerata rappresentativa dell’andamento economico nel suo complesso in un determinato paese ed è calcolata dall’istituto di statistica dei singoli paesi, sulla base di specifici panieri che aggregano diverse categorie di beni e servizi.

| 📈 Cos’è l’inflazione? | Un aumento continuato nel tempo del prezzo medio di beni e servizi |

| 💰 L’inflazione è importante per l’economia? | L’inflazione è importantissima |

| 💸 Quanto è cresciuta l’inflazione nel 2022? | L’inflazione è cresciuta di circa il 6,8% |

| ⚠️ L’inflazione è rischiosa per azioni e obbligazioni? | Sì, l’inflazione può essere rischiosa |

L’inflazione è una componente importante dell’economia. Il livello dei prezzi rappresenta infatti un indicatore economico fondamentale, dato che condiziona non solo il potere di acquisto delle famiglie ma anche l’andamento dell’intera economia e l’orientamento delle politiche monetarie delle banche centrali.

L’obiettivo principale della Banca centrale europea è quello di mantenere il tasso di inflazione intorno al 2%, perché la stabilità dei prezzi è una delle condizioni basilari per la crescita occupazionale ed economica di una nazione. Questo livello dei prezzi è ritenuto dalla maggior parte delle banche centrali del mondo ottimale al fine di garantire un’adeguata crescita economica.

Negli ultimi anni il target dell’inflazione ideale si è raggiunta a fatica. Nel 2021 la situazione è cambiata, l’inflazione è tornata a crescere ed ha infatti raggiunto livelli molto importanti. Secondo le ultime stime fatte dall’Ocse i prezzi sono cresciuti del 5,8%. Livelli così alti non si vedevano da 25 anni. Nel campo dell’energia l’inflazione ha fatto crescere i prezzi del 27,7% fino a novembre 2021, e sul cibo l’aumento è stato del 5,5%.

L’ aumento di quest’ultima implica prezzi di beni e servizi via via sempre più alti, conseguentemente se il nostro reddito da lavoro e il nostro patrimonio investito non si rivalutano almeno alla stessa velocità dell’inflazione, subiremo un impoverimento del nostro potere d’ acquisto o della nostra ricchezza in termini reali.

Inflazione: che impatto ha sulle obbligazioni?

L’inflazione, quando supera certi livelli, può avere dei rischi per le obbligazioni e le azioni. Partiamo dal fatto che le obbligazioni pagano un tasso di interesse predeterminato e rimborsano il capitale a una data scadenza. L’inflazione in questo caso agisce riducendo o addirittura annullando il rendimento. Ma non solo perché l’inflazione va anche ad erodere il valore reale del capitale rimborsato alla data di scadenza. Discorso leggermente diverso deve invece essere fatto per le azioni. L’inflazione riduce la capacità di spesa dei consumatori che saranno dunque portati a frenare i propri acquisti. La conseguenza è la diminuzione degli utili delle aziende.

In un contesto dove l’inflazione continua a salire gli investitori sono alla ricerca di soluzioni per poter cercare di tutelare il proprio portafoglio. Una soluzione in questo caso può essere rappresentata dalle obbligazioni indicizzate all’inflazione.

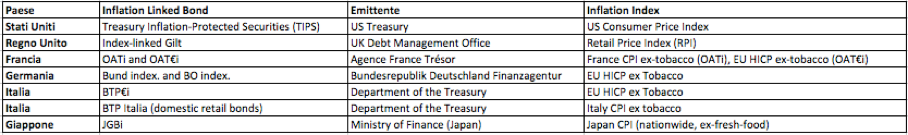

Sul mercato sono disponibili diversi tipi di asset e strategie di investimento in grado di rispondere a tale esigenza, tra cui ad esempio alcune materie prime e, in modo più diretto, i bond governativi inflation-linked (obbligazioni indicizzate all’inflazione).

Molti paesi sviluppati, con inflazione strutturalmente bassa, emettono obbligazioni indicizzate all’inflazione come modo per indebitarsi a tassi vantaggiosi e per bilanciare il fatto che in deflazione le entrate fiscali tendono a diminuire.

Inflation linked bonds: cosa sono e le sue caratteristiche

Le obbligazioni indicizzate all’inflazione sono concepite per aiutare gli investitori a proteggersi dall’impatto negativo dell’inflazione. Come? Collegando contrattualmente il capitale e gli interessi dei bond ad una misura dell’inflazione riconosciuta su scala nazionale. Il bond index linked (detto anche linker) è tipicamente emesso dal governo di una nazione, e si comporta come un titolo di stato nominale con cedola periodica e rimborso a scadenza. Tuttavia cedola e rimborso, sono legate all’inflazione, quindi possono crescere nel caso di uno scenario inflazionistico (proteggendo quindi il potere d’acquisto).

Inoltre la maggioranza dei linker, prevedono il rimborso del 100% del capitale (eccetto quelli del Regno Unito, del Canada e del Giappone) proteggendo l’investimento dai potenziali effetti di un prolungato periodo di deflazione.

I linker sono spesso comparati con i titoli di tasso fisso emessi dallo stesso stato (le cui cedole non cambiano al variare dell’inflazione), con scadenza simile. Il rendimento dei titoli a tasso fisso rappresenta il ritorno nominale, che include sia la componente di ritorno reale sia la componente legata all’inflazione mentre il rendimento dei linker rappresenta solo la componente di ritorno reale.

Breakeven inflation: cosa significa?

Il break-even inflation rate consiste nella differenza tra il rendimento dell’obbligazione a tasso nominale e il ritorno reale dei linker. Se l’inflazione, durante il periodo di vita dell’obbligazione, in media sarà superiore al tasso di break-even, la performance dell’inflation-linked sarà superiore a quella dei titoli di stato a tasso fisso. Per contro, con una media sotto il break-even, i rendimenti dei titoli di stato a tasso fisso saranno superiori di quelli dei linker.

Quando conviene investire nel titolo indicizzato e quando nel titolo fisso?

La convenienza o meno di investire sul bond inflation linked è legata all’ inflazione che effettivamente si manifesterà durante la vita del titolo: se quest’ultima sarà maggiore dell’ inflazione attesa all’ atto della sottoscrizione (inflation breakeven), l’ investimento indicizzato risulterà premiante, mentre nel caso in cui l’ inflazione si verificherà in misura minore rispetto al dato atteso, allora il tasso fisso si rivelerà la scelta migliore.

Questo a scadenza, ma cosa succede al bond indicizzato se voglio vendere nel mentre?

I prezzi saranno soggetti ad oscillazioni, che dipenderanno da tante variabili, su tutte l’ andamento dei tassi d’ interesse. Dunque, anche in questi titoli ha importanza il concetto di duration, tuttavia c’è da capire un passaggio importante, ossia che mentre nei bond a tasso fisso la duration esprime la variazione dei prezzi al variare dei rendimenti nominali, negli inflation linked essa misura sempre la variazione dei prezzi, ma al variare dei rendimenti reali.

Da qui si evince che gli inflation linked sono correlati negativamente con i rendimenti reali. Ricordiamo inoltre che i tassi reali possono salire anche con un’ inflazione al rialzo, se ad esempio i tassi nominali salgono più velocemente di quest’ultima.

Molti hanno poi notato che gli inflation linked hanno duration elevate, ciò è dato dalla struttura del titolo, che si caratterizza per avere pagamenti cedolari meno generosi e capitale di rimborso finale più cospicuo, per cui di fatto è necessario più tempo per rientrare nell’ investimento iniziale.

Va detto però che se da un lato una maggiore duration può indicare maggiori oscillazioni di prezzo, dall’ altro a ridimensionare ciò c’è il fatto che i tassi reali sono tendenzialmente meno volatili di quelli nominali.

Rischi dei prodotti inflation linked

I rischi associati agli investimenti legati all’inflazione riguardano il rischio di credito e il rischio legato ai movimenti dei tassi d’interesse. Per rischio di credito si intende il pericolo che l’emittente non rispetti un determinato pagamento di interessi e/o rimborso del capitale (trattandosi di titoli di stato, questa componente di rischio è solitamente limitata).

Più significativo è l’aspetto legato alla vulnerabilità del prezzo dell’obbligazione ai cambiamenti dei tassi di interesse del mercato (tipicamente misurata tramite duration).

Maggiore è la duration del bond, maggiore sarà la reattività del prezzo del titolo a una variazione dei tassi d’interesse.

Solo per i bond indicizzati all’inflazione, oltre alla duration si utilizza anche il beta come misura di rischio, che misura la sensitività del rendimento del bond al cambio del relativo tasso d’interesse. Un valore comunemente accettato per questa misura è 0.5.

Gli inflation linked bond con gli ETF

Rispetto agli inflation linked government bonds, gli ETF composti da linkers permettono di poter contare su una strategia comunque efficace nel proteggere dall’inflazione, ma con un risparmio di costi non trascurabile. Gli ETF legati ai linker, nonostante possano essere di piccole dimensioni (in termini di masse) se paragonati agli ETF più grandi, garantiscono comunque pieno accesso alle differenze scadenze e alle diverse aree geografiche.

È importante ricordare che le obbligazioni indicizzate all’inflazione sono in genere a lunga scadenza, il che comporta una duration più alta. Pertanto, una strategia di copertura dall’inflazione, oltre agli ETF linker, dovrebbe comprendere un mix di asset class e diversi orizzonti temporali.

Ultimo ma non meno importante, la maggior parte degli ETF inflation linked bond, hanno costi di gestione compresi tra lo 0,20% e lo 0,25%. Una serie di aspetti di vantaggio che gli investitori dovrebbero ponderare.

Conclusione

L’inflazione è dunque un elemento fondamentale per l’economia, ma può essere anche un nemico per gli investitori. Per questo bisogna sempre avere un portafoglio ben diversificato con un investimento di medio lungo periodo, al fine di tutelarsi dagli effetti negativi dell’inflazione. Chiunque abbia dei risparmi o consumi beni e servizi è più o meno esposto all’inflazione (a seconda del periodo economico in cui ci si trova) e può decidere di inserire all’interno del proprio portafoglio un obbligazione indicizzata all’inflazione che rappresentano anche uno strumento di diversificazione all’interno di un portafoglio più ampio.

Fino al 2022 gli strumenti obbligazionari hanno fatto registrare delle performance deludenti, infatti erano utilizzati solo allo scopo di diversificare il portafoglio d’investimento. Adesso lo scenario sta cambiando, perché i tassi delle obbligazioni iniziano ad essere più interessanti. Le obbligazioni possono dare il loro contributo anche per migliorare i rendimenti, quindi è opportuno prestare attenzione a questo fattore nel momento in cui si vuole ottimizzare la strategia di asset allocation.

La strategia multi asset resta quella vincente nel lungo periodo, ma oggi la composizione del portafoglio d’investimento richiede delle valutazioni ulteriori rispetto a qualche mese fa, quando i rendimenti delle obbligazioni erano tutt’altro che appetibili. Questo è un motivo in più per affidarsi a consulenti esperti nell’elaborazione delle strategie d’investimento, perché mai come oggi la gestione del capitale richiede la necessità di adattamenti alle mutevoli condizioni del mercato.

Domande Frequenti

Cosa sono le obbligazioni indicizzate all’inflazione?

Le obbligazioni indicizzate all’inflazione sono titoli il cui rendimento sale o scende in linea con l’inflazione

Cosa sono le obbligazioni indicizzate?

Le obbligazioni indicizzate sono titoli il cui valore cambia al variare di specifici valori o indici

Dove investire in tempi di inflazione?

Contro l’inflazione puoi investire in diversi settori come ad esempio gli immobili o le materie prime

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.