L’inflazione statunitense a dicembre ha raggiunto il 7% su base annua, la soglia più alta in quasi 40 anni. Per tutta risposta, nel breve termine il rendimento a 10 anni dei titoli di stato Usa è sceso e i futures sulle azioni si sono apprezzati. A prima vista questa non sembrerebbe la reazione ovvia da parte del mercato.

Un po’ di contesto: negli ultimi mesi l’inflazione è stata più alta del previsto, per più a lungo di quanto molti sperassero. Di recente ciò ha suscitato la reazione da parte dei banchieri centrali: la Banca d’Inghilterra ha alzato i tassi e la Federal Reserve statunitense dovrebbe aumentarli già marzo: ciò ha spinto il rendimento decennale degli Stati Uniti in alto. Il tasso resta basso, ma l’impennata è stata abbastanza brusca e ciò ha contribuito a esercitare una certa pressione sui titoli azionari growth.

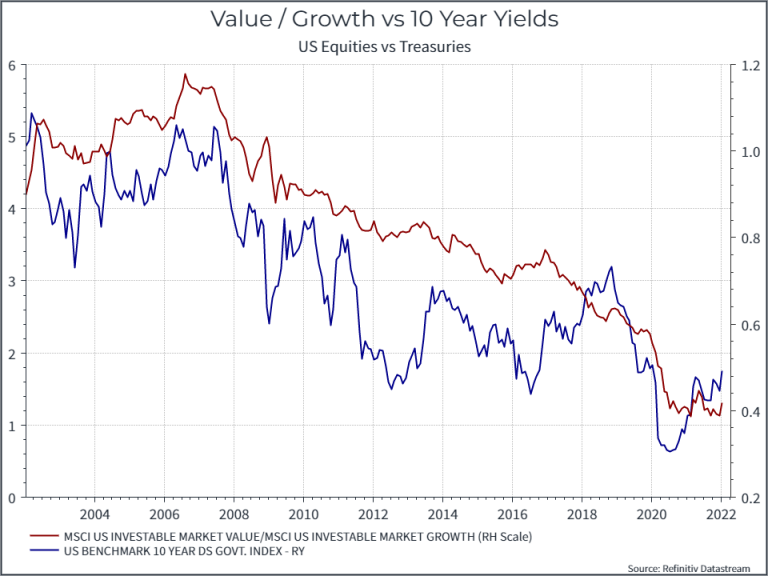

I rendimenti in aumento hanno aiutato i titoli value a sovraperformare i loro concorrenti growth. Il grafico seguente mostra la performance relativa dell’azionario value statunitense rispetto ai titoli growth, mettendo tutto in relazione ai movimenti del rendimento sui titoli decennali a 10 anni.

Il grafico sottostante mostra la tendenza a lungo termine: la sovraperformance a 15 anni dei titoli growth statunitensi si lega abbastanza bene alla fase di tassi bassi.

Un’interpretazione è che siamo vicini al picco dell’inflazione negli Stati Uniti, in parte per gli effetti base e in parte perché la Fed inizierà a ritirare lo stimolo forse un po’ più rapidamente di quanto ci si sarebbe potuto aspettare qualche mese fa. Da questa prospettiva, l’inflazione che vediamo oggi è alta, ma non superiore alle attese, e ciò potrebbe essere sufficiente per segnalare la fine delle sorprese inflazionistiche. In tale scenario, la Fed potrebbe non aumentare i tassi con la frequenza che molti si aspettano quest’anno, e ciò potrebbe fornire un certo supporto per i titoli growth.

È sempre difficile trarre troppe conclusioni da un singolo dato, ma se questa tesi è corretta, pensiamo che questo scenario sia ampiamente positivo per le azioni. Come sempre, continueremo a monitorare i dati in futuro, in particolare sul mercato del lavoro, che probabilmente avrà un ruolo importante nel determinare il corso dell’inflazione.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.