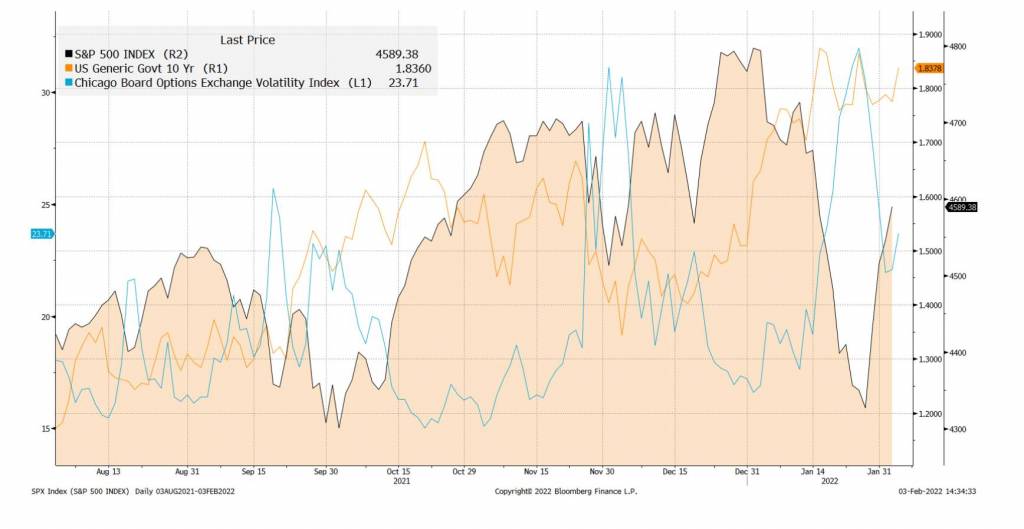

Il mese di gennaio si è chiuso con segno negativo per i maggiori indici azionari globali, colpiti dagli ultimi dati sull’inflazione. I migliori performer sono stati le materie prime e titoli energetici, aiutati proprio dalle tensioni inflazionistiche e da alcuni strascichi dei problemi nelle catene di approvvigionamento internazionali. Il tasso a 10 anni dei titoli di stato americani si è mosso su e giù, per poi assestarsi a livelli leggermente più alti rispetto a fine dicembre, mentre la volatilità di mercato è aumentata significativamente durante la correzione di metà mese, per poi normalizzarsi.

Fonte: Bloomberg

Al centro di questi movimenti troviamo, ancora una volta, lʼinflazione. Lʼaumento dei prezzi sembra infatti preoccupa ancora rispetto a dicembre, quando le principali Banche Centrali avevano cambiato tono con lʼannuncio delle politiche monetarie restrittive.

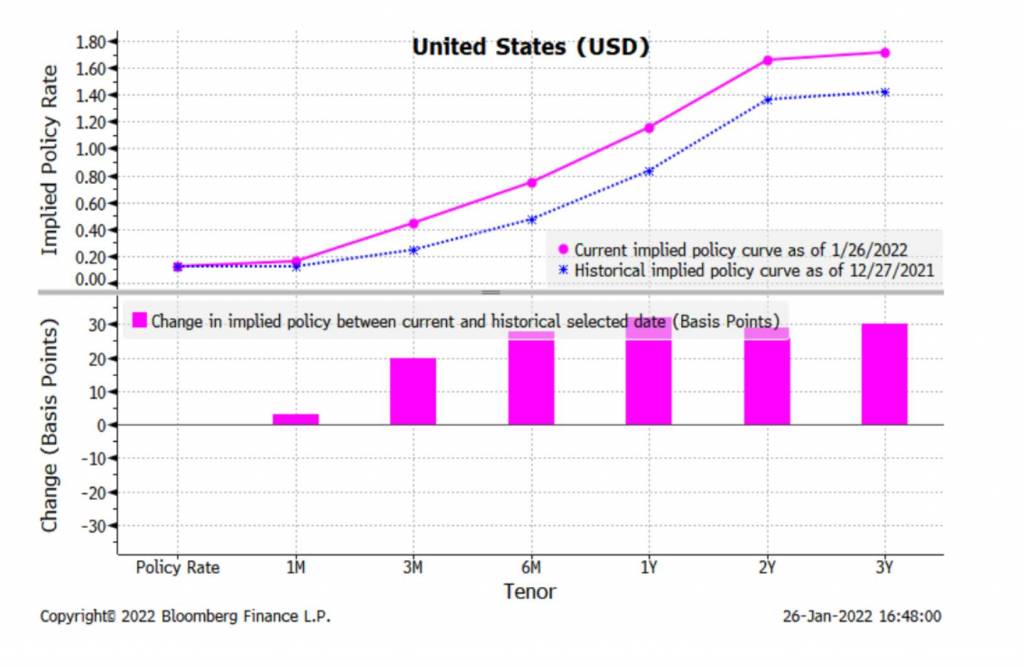

Le maggiori preoccupazioni vengono dal fatto che lʼinflazione per il momento non si sta normalizzando velocemente come inizialmente i mercati si aspettavano. In particolare, negli Stati Uniti, Jerome Powell della Fed ha evidenziato a fine gennaio che le previsioni di aumento dei prezzi sono superiori rispetto ai mesi precedenti, aumentando le attese sul numero di rialzi dei tassi fino a 5.

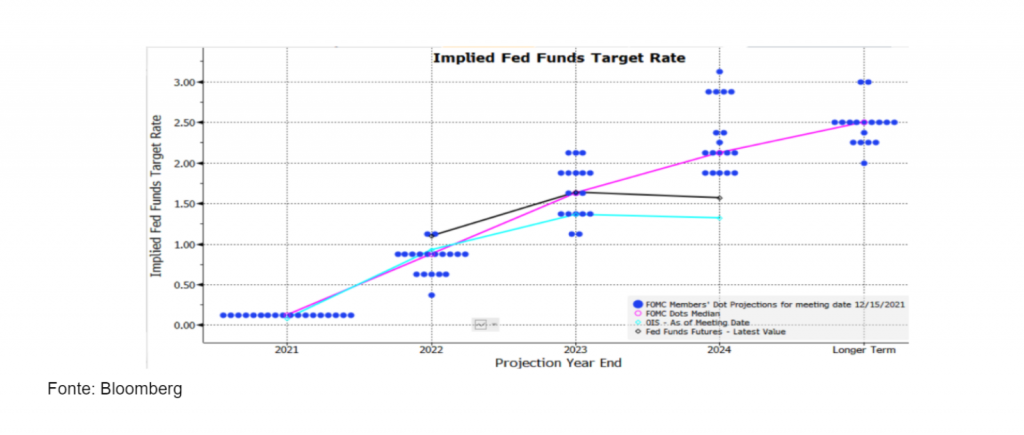

Per la prima volta tuttavia, i mercati sembrano anche essere spaventati dalla possibilità di un “policy mistake”, ossia di un rialzo dei tassi troppo marcato che possa minare la crescita economica e che quindi costringa la Fed a fare retromarcia. Tale preoccupazione è evidente anche se guardiamo alle aspettative di lungo termine della Banca Centrale Americana e ai tassi impliciti negli strumenti monetari. Se nel grafico seguente confrontiamo la linea nera con quella rosa, possiamo vedere che i mercati si aspettano una politica monetaria di lungo termine più accomodante di quella paventata dai membri della Fed.

In Europa, nonostante lʼinflazione dellʼEurozona abbia battuto le attese e superato il 5%, la Banca Centrale non sembra spaventata e i mercati continuano a prezzare un solo rialzo dei tassi per il 2022. Ciò è dovuto al fatto che lʼaumento dei prezzi sia legato soprattutto alla crisi energetica, che dovrebbe risolversi nei prossimi mesi.

Da un punto di vista macroeconomico, gennaio è stato caratterizzato da dati leggermente più bassi delle attese negli USA, come mostrato dallʼindice di sorpresa economica negativo. Tuttavia, ciò non sembra particolarmente preoccupante in un contesto nel quale i mercati già si aspettano una crescita minore rispetto allʼesplosivo 2021 e nel quale Omicron non fa più paura. In Cina ed Europa i prospetti di crescita sono invece migliorati.

Inflazione, correzione, rilancio?

I nuovi dati, soprattutto quelli legati allʼinflazione, hanno portato ad una correzione nei mercati finanziari dopo quasi 18 mesi di crescita ininterrotta, con i principali indici che hanno fatto registrare dei significativi cali (S&P 500 -7.5%, Nasdaq -12.2%, EuroStoxx -3.35%).

Lʼaggiustamento, a nostro avviso, non deve destare particolari preoccupazioni, soprattutto considerando che il mercato americano (e le aziende tech in particolare) sono entrate nel nuovo anno con una media di prezzo/utili più alta rispetto ai livelli storici. Chiaramente, essendo più “costosi”, questi mercati azionari sono generalmente più sensibili ad aumenti nei tassi di interesse. Infatti, le aziende con multipli più alti hanno solitamente leve finanziarie più elevate e il loro valore dipende maggiormente da profitti futuri. Inoltre, gennaio è il momento di pubblicazione degli utili ed è quindi tradizionalmente caratterizzato da una maggiore volatilità dovuta a possibili sorprese rispetto alle previsioni degli analisti. Per esempio, la notizia di dati potenzialmente peggiori delle attese per Netflix e Peloton ha portato a cali rispettivamente del 47% e del 75% nelle scorse settimane, sicuramente amplificati dal livello di partenza delle valutazioni.

In ogni caso, la stagione degli utili americana è stata comunque positiva e ha contribuito alla significativa ripresa di fine gennaio. Sulle 260 aziende dellʼ S&P 500 che hanno riportato gli utili, la maggior parte ha battuto le attese, come mostrato dalla dominanza del verde nella tabella sottostante. Per il futuro, sarà importante continuare a monitorare le aspettative di crescita.

Fonte: Bloomberg

Posizionamento di portafoglio

In un contesto caratterizzato da dati macroeconomici non preoccupanti e da unʼinflazione gestibile, rimaniamo positivi sui ritorni del settore azionario nel medio termine. Ovviamente possiamo aspettarci altri brevi aumenti della volatilità mentre i mercati assestano le nuove attese inflazionistiche, soprattutto nei settori più rischiosi come quelli tecnologici. Tuttavia, anche dati i tassi reali negativi, lʼazionario continua a rappresentare unʼalternativa migliore rispetto allʼobbligazionario.

Di conseguenza, non pensiamo sia necessario apportare cambiamenti alla duration e rischiosità complessiva delle linee, anche se abbiamo predisposto un ribilanciamento per adeguare la composizione dei portafogli al contesto attuale. Qui trovate tutti i razioanli.

Se desiderati iscrivervi alla nostra annuale conferenza sulla strategia di investimento, potete farlo a questo link.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.