Nvidia, il colosso dei semiconduttori, è diventato il simbolo del boom degli investimenti nel settore dell’Intelligenza Artificiale (IA), che sono cresciuti del 73% solo quest’anno. Ma c’è molto di più nell’IA oltre a Nvidia.

In un suo recente report, la banca d’affari Goldman Sachs ha previsto che il commercio dell’IA si svilupperà in quattro fasi distinte – e Nvidia è solo il primo capitolo. Diamo quindi un’occhiata a queste fasi e alle aziende che potrebbero sovraperformare in ciascuna di esse.

Fase 1: Nvidia

Questa fase è iniziata meno di un anno e mezzo fa, con il rilascio di ChatGPT di OpenAI. Il bot di IA generativa ha sconvolto il mondo, scatenando un aumento della domanda di azioni di Nvidia, i cui chip per computer che alimentano l’IA l’hanno reso il beneficiario più evidente dell’IA nel breve termine.

Quali sono le opportunità?

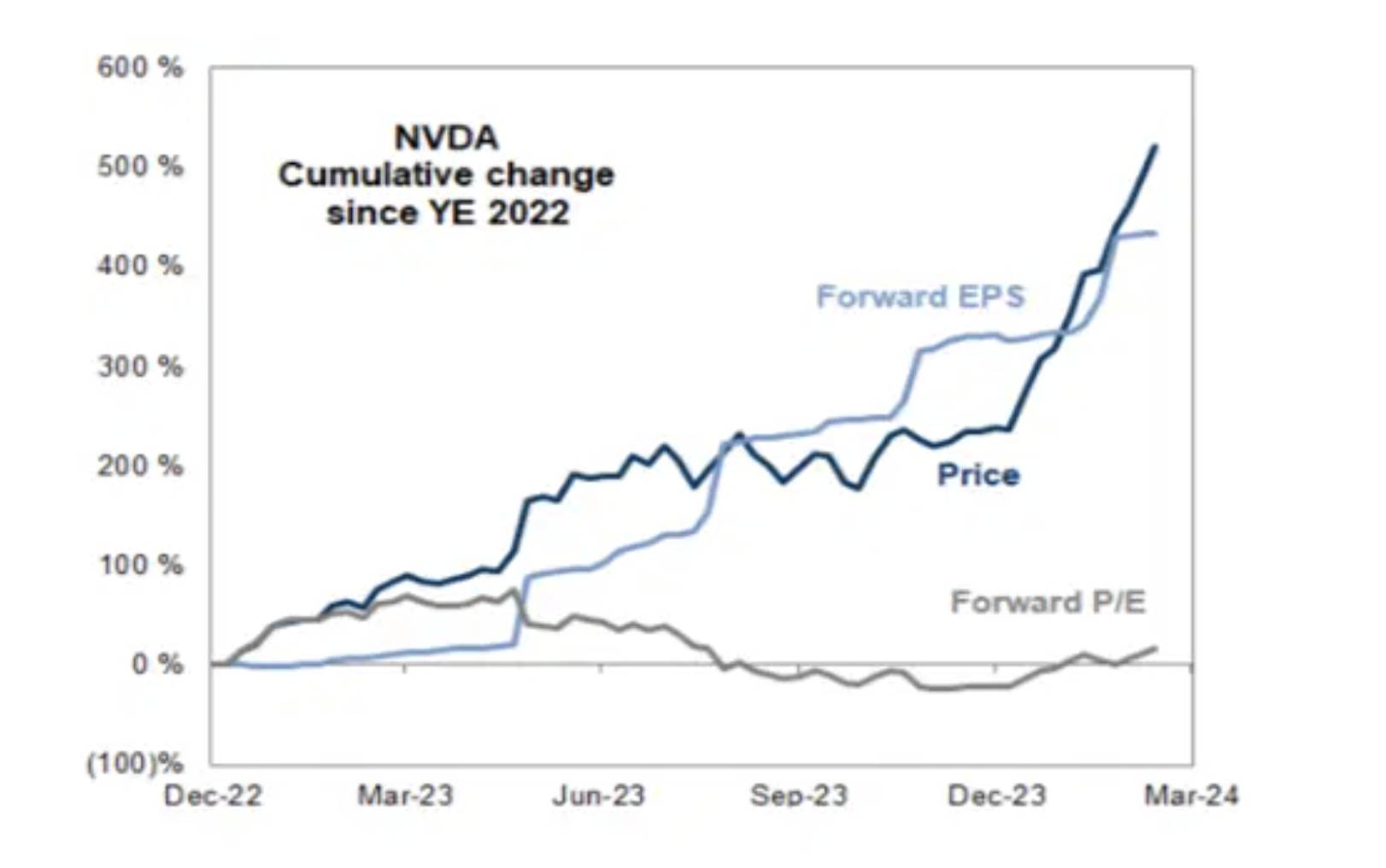

Come si può osservare nel grafico qui sotto, nonostante il massiccio aumento del prezzo delle azioni di Nvidia (linea blu scuro), la sua valutazione attuale – giudicata dal rapporto prezzo/utili futuro (o P/E, in grigio) – è quasi invariata. E questo perché le stime degli utili per azione (o EPS, in azzurro) dell’azienda sono aumentate rapidamente.

Variazione complessiva NVDA dal 2022

Rendimenti del prezzo delle azioni di Nvidia (blu scuro), stime degli utili per azione futuri (azzurro) e rapporti prezzo/utili futuri (grigio) dalla fine del 2022. Fonte: Goldman Sachs.

La situazione di Nvidia appare ottimale al momento, ma Goldman osserva che solitamente, man mano che le aziende si ingrandiscono, hanno sempre più difficoltà a ottenere una crescita rapida e a mantenere margini elevati. Al momento la compagnia si sta godendo il percorso di investimento in ascesa con la consapevolezza che, alla fine, anche Nvidia vedrà rallentare la sua crescita.

Fase 2: Infrastruttura IA

Si può pensare all’IA come a un intero mondo a sé stante, con molte aziende coinvolte nella sua infrastruttura. Queste includono aziende di semiconduttori i cui chip sono componenti critici necessari per addestrare e utilizzare l’IA. Ci sono anche dei sottosettori all’interno del segmento dei semiconduttori, tra cui aziende di design come ARM, e progettisti senza fabbrica (che progettano ma non producono) come Broadcom e Advanced Micro Devices. Esistono anche aziende che producono schede di memoria come Micron, e aziende di attrezzature per la produzione di semiconduttori come Applied Materials e ASML.

Inoltre, ci sono aziende di data center, come Equinix, che possiedono e gestiscono luoghi fisici contenenti i server necessari per addestrare e eseguire modelli di IA. Ci sono poi aziende di hardware e altre attrezzature, come Vertiv, che producono gli strumenti necessari per costruire e gestire i data center.

Le aziende di utility, come Duke Energy, invece, forniscono grandi quantità di elettricità per alimentare i data center. I fornitori di cloud, come Microsoft, Amazon e Alphabet aiutano ad addestrare, eseguire e mantenere i modelli di IA attraverso soluzioni di calcolo e archiviazione dati. Infine, ci sono aziende di sicurezza come CrowdStrike che lavorano per mantenere i dati al sicuro.

Quali sono le opportunità?

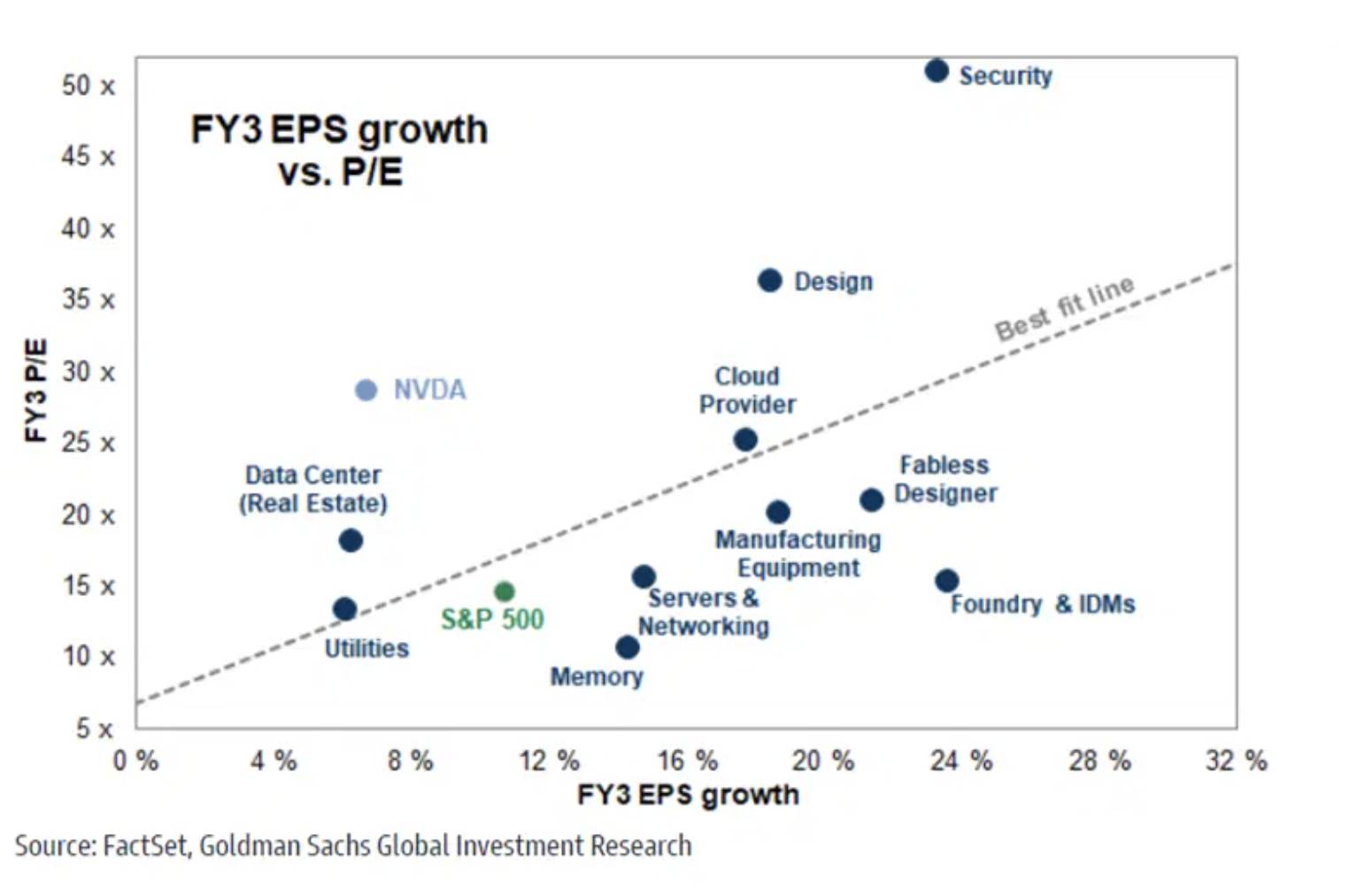

Goldman ha esaminato le stime degli EPS e i rapporti P/E di queste aziende a tre anni nel futuro, tenendo conto di eventuali fattori imprevisti. Sono infatti molte le componenti che potrebbero influenzare le valutazioni e i prezzi delle azioni. Il grafico qui sotto mostra le previsioni di Goldman.

Le aziende che si trovano al di sotto della linea diagonale grigia ‘best fit line’ (o retta di regressione) sono potenzialmente più attraenti per gli investitori, perché hanno una crescita degli utili prevista più alta rispetto alle loro valutazioni P/E.

Ad esempio, nell’angolo in basso a destra del grafico, il punto ‘foundry and integrated device manufacturers’ (fonderie e produttori di dispositivi integrati) sembra avere una configurazione relativamente buona di forte crescita prevista degli EPS con valutazioni modeste. Le aziende in quel sottosettore sono TSMC, Intel e Global Foundries.

Nel frattempo, le security, che appaiono in alto a destra del grafico, hanno forti aspettative di utili ma potrebbero faticare a performare, poiché già scambiano a valutazioni molto elevate, con prezzi superiori a 50 volte i loro utili (più del doppio della media delle aziende dell’indice Standard and Poor’s 500).

Le utility, in basso a sinistra del grafico, potrebbero rappresentare un’opportunità interessante perché sembrano più economiche in termini di valutazione. Ma poiché operano in un settore altamente regolamentato, potrebbero faticare a ottenere guadagni significativi.

Fase 3: Offerte ampliate dall’IA

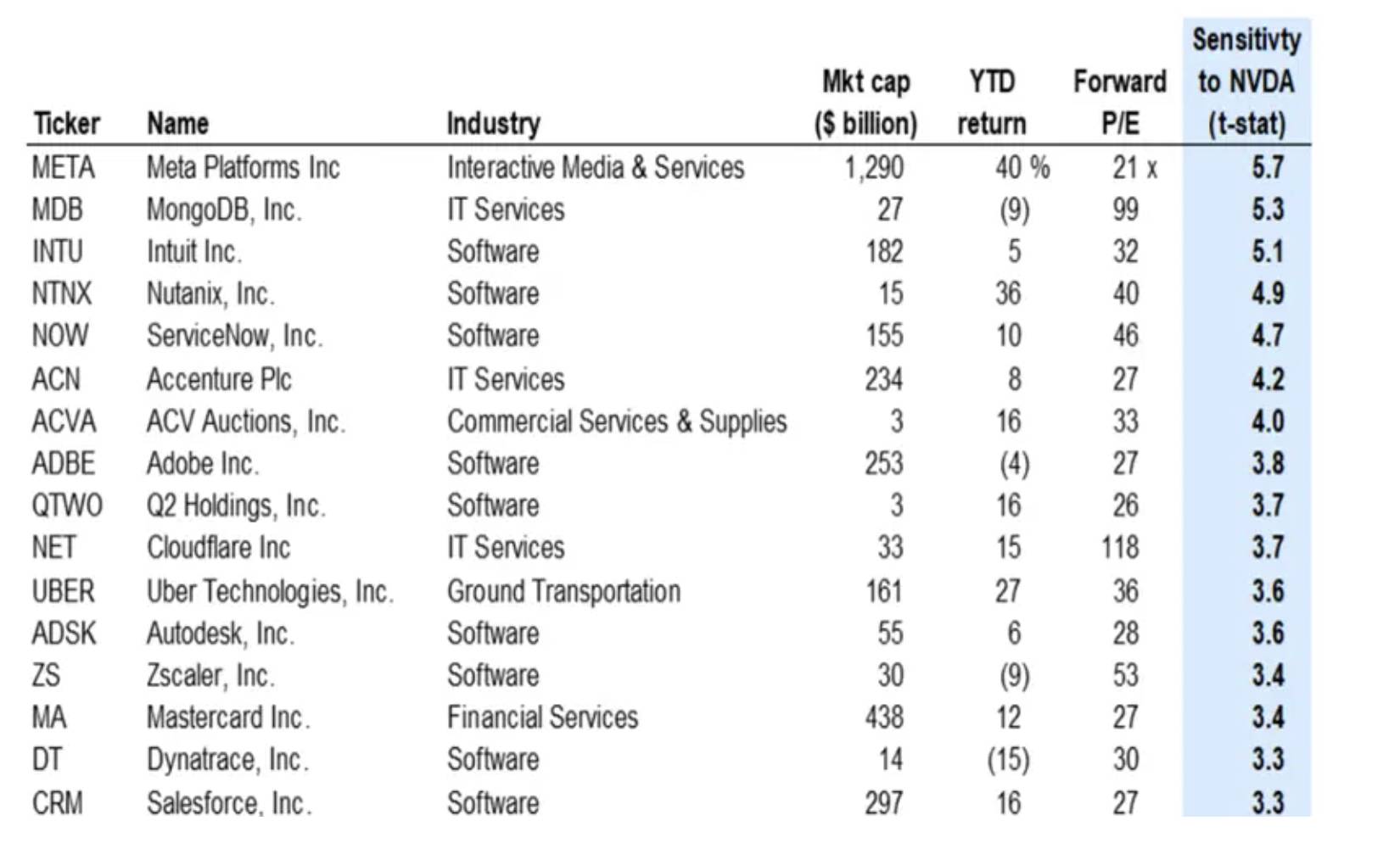

Le aziende che potrebbero trarre vantaggio in questa fase sono quelle che possono aggiungere l’IA ai prodotti per ampliare la loro offerta. Molte di queste sono aziende di software e servizi IT, come Meta, MongoDB, Intuit, Nutanix, ServiceNow e Uber.

Quali sono le opportunità?

Molte aziende di software e servizi IT hanno già anticipato come sfrutteranno l’IA. Goldman ha setacciato il settore, cercando aziende con azioni beta elevate, note anche come titoli ad alta volatilità, e che siano in ascesa insieme a Nvidia.

Il report di Goldman si è poi concentrato sulle compagnie i cui dirigenti hanno specificamente menzionato l’IA nelle loro recenti relazioni trimestrali sugli utili.

Il risultato della ricerca di Goldman è una lunga lista di aziende: ecco le prime 15 qui sotto.

Queste aziende potrebbero aumentare i loro ricavi grazie a un’offerta ampliata dall’intelligenza artificiale. Hanno azioni fortemente correlate con Nvidia e hanno menzionato l’intelligenza artificiale nelle loro recenti relazioni sugli utili agli investitori. Fonte: Goldman Sachs.

Fase 4: Produttività dell’IA

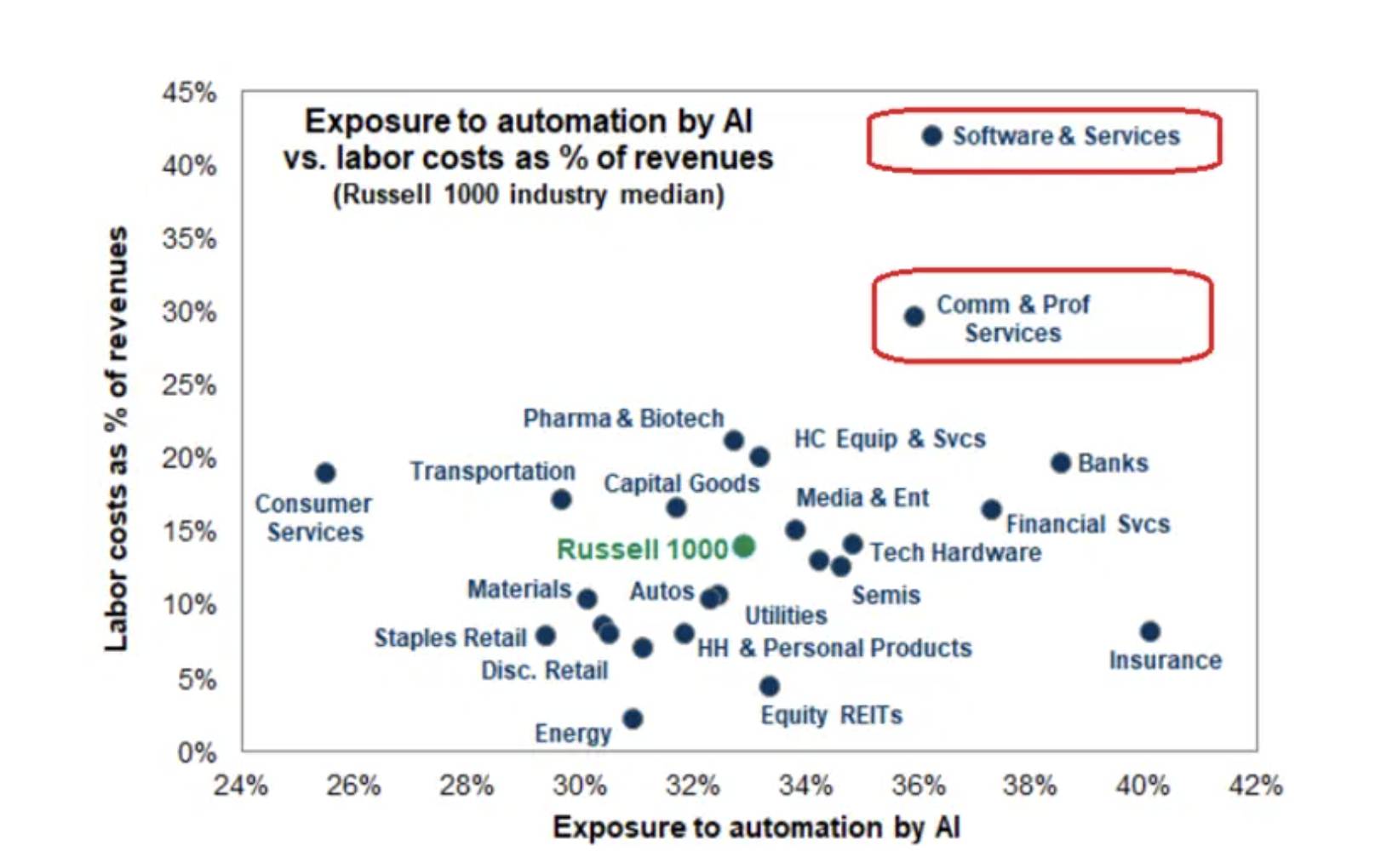

Nell’ultima fase, il commercio dell’IA si concentrerà sulle aziende che utilizzano l’IA per migliorare la loro produttività – in una vasta gamma di settori – con il maggior potenziale, soprattutto nei settori ad alta intensità di manodopera.

Goldman ha analizzato i dati e stimato che i profitti delle aziende di software e servizi IT e delle aziende di servizi commerciali e professionali potrebbero beneficiarne maggiormente. Dopo tutto, molti dei lavoratori in questo settore – che sono ben pagati – potrebbero essere sostituiti dall’automazione dell’IA, il che potrebbe ridurre drasticamente i costi relativi al lavoro di queste aziende. Il rapporto di Goldman ha evidenziato Match Group e News Corp. come alcuni degli esempi principali.

Quali sono le opportunità?

La fase quattro riguarda la grande promessa della tecnologia: il modo in cui il settore cambia quando l’IA è adottata da una vasta gamma di aziende.

Le aziende di software e servizi IT e le aziende di servizi commerciali e professionali sono quelle maggiormente interessate dalla rivoluzione dell’IA secondo Goldman, poiché l’adozione dell’IA migliora la produttività del lavoro e riduce drasticamente i costi salariali.

Il grafico qui sotto traccia i potenziali guadagni relativi alla produttività che potrebbero riguardare vari settori e industrie.

Esposizione all’automazione tramite IA rispetto ai costi del lavoro come % dei ricavi

Potenziali guadagni relativi alla produttività derivanti dall’adozione diffusa dell’intelligenza artificiale. Fonte: Goldman Sachs.

La visione d’insieme

La cosa importante da ricordare è che siamo ancora nelle prime fasi dell’intelligenza artificiale. La star della fase uno, Nvidia, è stata di gran lunga la performer migliore, ma ci sono stati anche guadagni provenienti da azioni in settori presenti in ognuna delle fasi analizzate.

Assumere maggiori rischi potrebbe portare a ritorni più elevati. Scegliere azioni e settori potrebbe essere generalmente più rischioso che scegliere un indice di mercato più ampio.

L’IA è destinata a migliorare la produttività in un enorme numero di settori e più genericamente nell’economia, come suggerito nella fase quattro.

Conto Titoli Moneyfarm

Con Conto Titoli Moneyfarm hai l’accesso diretto ai mercati finanziari. Seleziona in modo informato le azioni ed ETF che preferisci tra quelli presenti in piattaforma e amplia il tuo investimento con gli strumenti messi a tua disposizione da Moneyfarm: con la feature Analytics puoi scoprire il grado di diversificazione globale del tuo portafoglio e mantenere così una visione olistica dei tuoi investimenti, con le raccolte esplori i titoli di specifiche aree geografiche o settori, e scopri in maniera immediata tutti gli ETF in promozione.

Mentre tu investi, alla tassazione pensiamo noi: con il regime amministrato, in quanto tuo sostituto d’imposta, ci occuperemo noi di calcolare e versare le imposte legate ai tuoi investimenti.

Questo contenuto è stato prodotto insieme a Finimize, una società di alfabetizzazione finanziaria. Come in tutti gli investimenti, il tuo capitale è a rischio. Questa pubblicazione non contiene e non dovrebbe essere considerata come contenente consigli di investimento, raccomandazioni personali, o un’offerta o sollecitazione di acquisto o vendita di strumenti finanziari. Dovresti considerare di rivolgerti a un consulente finanziario, fiscale o legale prima di prendere la decisione di investire.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.