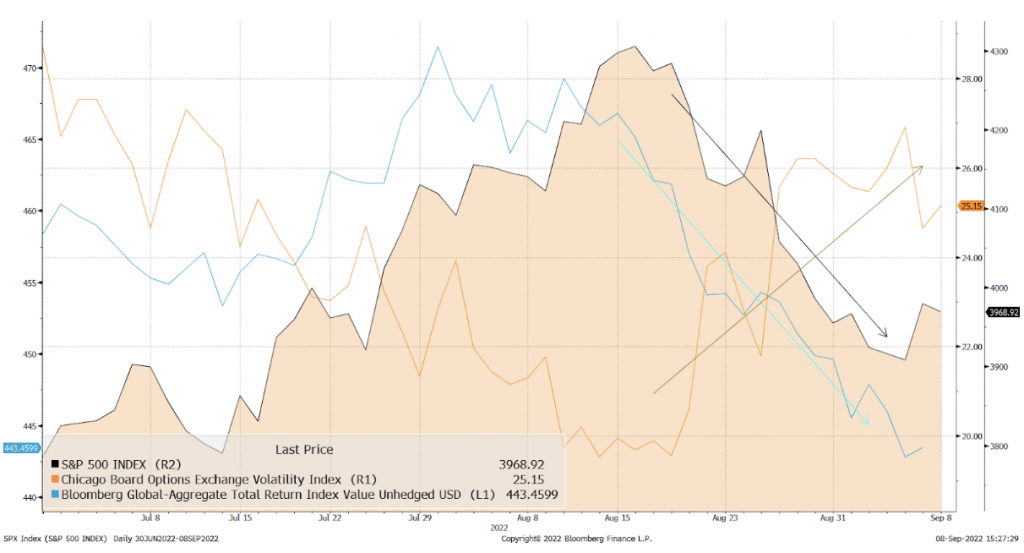

Con agosto lo slancio positivo che aveva caratterizzato i mercati nel mese di luglio si è esaurito, lasciando nuovamente spazio ad incertezza e volatilità.

Le performance per i principali listini azionari è stata alla fine del mese, negativa. Gli Stati Uniti hanno perso il 5.6%, in linea con le borse Europee (-5.7%). Giappone e Regno Unito hanno sovraperformato, grazie a un trend di tassi al rialzo che ha premiato le componenti più value del mercato azionario. I mercati emergenti hanno faticato, ma al fine mese la performance è risultata pari al -2.7%, chiaramente meglio dei mercati sviluppati.

Anche l’obbligazionario non ha lasciato scampo. Il movimento al rialzo dei tassi ha da un lato depresso ulteriormente le valutazioni azionarie e dall’altro compromesso la capacità dei bond di diversificare. L’insuccesso delle materie prime, -3.8% complessivamente, con Petrolio -9% e Oro -2.4% costituisce l’ultimo tassello di un puzzle decisamente sottotono per gli investitori.

I motivi del ritracciamento sono molteplici, ma hanno una matrice comune: un pessimismo diffuso sull’andamento dell’economia nel medio termine (scopri se questo pessimismo è giustificato nella nostra analisi). Banche centrali più aggressive, tensioni geopolitiche e stime ancora ottimiste sugli utili ci fanno propendere per adesso per la cautela, nonostante le valutazioni azionarie piuttosto vantaggiose.

Posizionamento delle linee

Nonostante il rally di luglio avesse già lasciato qualche dubbio, lo svilupparsi della situazione ci ha convinto ancora di più a non aumentare la rischiosità delle linee. La recente debolezza dei mercati e lo svilupparsi del contesto geopolitico non permettono ancora di esporsi maggiormente alla volatilità.

Lato azionario, guardiamo più favorevolmente all’azionario statunitense ed emergente rispetto a quello europeo. Lato obbligazionario, ogni mossa volta ad allungare la duration dei portafogli sarebbe puramente speculativa su possibili timori recessivi, e non idonea al nostro approccio a questa asset class.

Sulle materie prime, stiamo valutando se la ciclicità economica negativa possa superare i benefici derivanti da un’esposizione alla componente energetica e ad altri shock inflattivi che possono causare perdite sul resto del portafoglio

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.