Esiste un rischio Italia? Un tema centrale del dibattito politico negli ultimi anni è stato quello dell’affidabilità internazionale dell’Italia dal punto di vista del debito.

Per molti, uno dei compiti principali del Governo dovrebbe essere quello di rappresentare l’Italia come un soggetto economico affidabile e in grado di gestire le proprie finanze in maniera responsabile. La ragione è semplice: visto l’elevato stock di debito del Paese, che ha superato il 150% del Pil durante la pandemia, il rischio di una crisi finanziaria sarebbe sempre in agguato.

Ma quanto c’è di fondato in queste preoccupazioni? Con la direzione della politica monetaria che si è invertita e l’ombrello di protezione della BCE (che negli ultimi anni è stata il principale acquirente del debito pubblico italiano) che verrà gradualmente rimosso, vale la pena cercare di capire se l’Italia si trovi a rischio di finire in una nuova crisi finanziaria e come le prossime elezioni potrebbero influenzare questa eventualità.

Effetto spread: ecco come funziona

Quando negli investitori si insinuano dei dubbi sulla capacità del Paese di ripagare il proprio debito in modo efficace, diminuisce la domanda dei titoli di stato che esso mette in vendita per ripagare le scadenze con i creditori (servizio del debito). Ciò fa aumentare il costo del servizio del debito, perché il governo paga maggiori rendimenti sui titoli di Stato emessi. Per quanto riguarda l’Italia, la crescita dei rendimenti si esprime attraverso lo spread tra BTP e BUND, ovvero il differenziale tra quanto paga il governo tedesco per i propri bond decennali e quanto paga il governo italiano.

Questo indicatore finanziario, entrato nel linguaggio comune negli ultimi anni, è diventato in un certo senso il termometro del rischio percepito nell’Eurozona e in particolare intorno all’Italia. Tutti ricorderanno la crisi tra il 2011 e il 2012, quando la speculazione sul tasso BTP si abbatté sul sistema Italia, con lo spread che arrivò a oltre 500 punti base. Allora, solo l’intervento lacrime e sangue del Governo Monti sui conti pubblici e, soprattutto, il Quantitative Easing lanciato da Mario Draghi alla guida della BCE riuscirono ad evitare il default del paese.

Italia osservata speciale

L’Italia ha un debito pubblico piuttosto imponente che ha bisogno del sostegno degli investitori internazionali per essere servito, quando questo sostegno cala (per un qualsiasi motivo, giustificato o meno), lo spread aumenta rendendo il servizio del debito italiano ancora più costoso e mettendo il paese a rischio di perdere la capacità di finanziarsi.

Quando ciò avviene, solo un intervento della banca centrale o scelte di politica economica drastiche possono riportare il debito sotto controllo. Si tratta di un sistema equo? Probabilmente no. Le valutazioni di tipo prettamente politico o etico vanno oltre lo scopo di questo articolo, ma le implicazioni anche contraddittorie di questo sistema sono evidenti. Avere un ampio debito, limita in un certo senso la sovranità del paese e la libertà di determinarsi.

Si tratta di un sistema completamente efficace? Anche in questo caso la risposta è negativa. I mercati non sono un’entità astratta ma sono animati da operatori che prendono decisioni partendo da informazioni anche parziali sulla realtà. D’altra parte, l’interesse dei mercati non è quello di determinare il disastro finanziario dell’Italia, ma semplicemente quello di generare profitto.

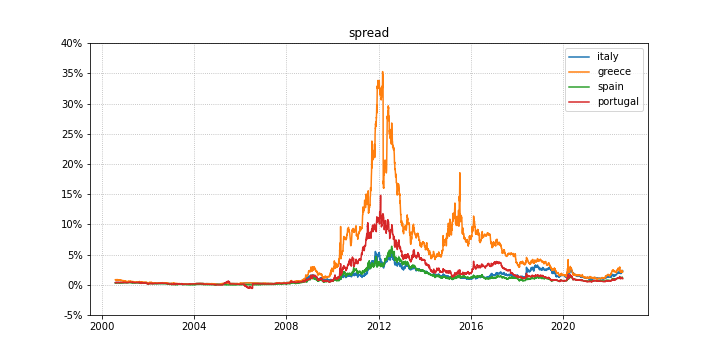

Partiamo dunque da un’analisi di come si è mosso lo spread negli ultimi anni, per cercare di capire quali sono i fattori che ne determinano l’andamento. Se guardiamo agli spread di una selezione di Paesi europei con una prospettiva di lungo termine, notiamo come essi abbiano cominciato a divergere a partire dalla crisi finanziaria del 2008 per poi esplodere definitivamente in occasione della crisi della crisi finanziaria del debito Europeo del 2011 e del 2012.

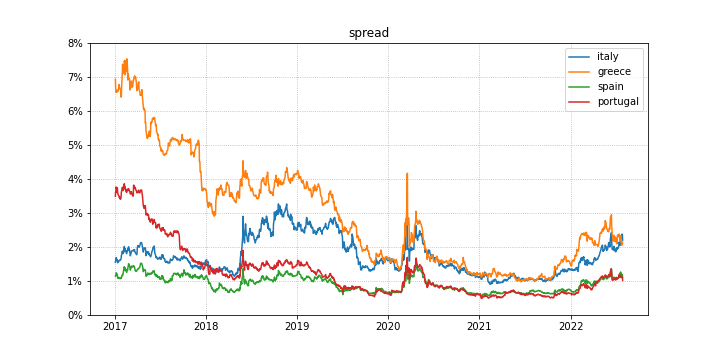

Da allora il livello di spread, soprattutto grazie all’intervento della BCE, è tornato sotto controllo. Se guardiamo al dettaglio degli ultimi anni notiamo che la differenza tra gli spread si era praticamente azzerata all’inizio del 2018. Lo spread dell’Italia era vicino a quelli di Spagna e Portogallo, mentre solo la Grecia, impegnata in un lungo processo di recupero dal default tecnico del 2012, godeva di un livello di spread più alto.

Tutto è cambiato a partire dalle elezioni del 2018, quando l’incertezza legata alla difficoltà di trovare in Parlamento una maggioranza omogenea e le posizioni non chiare dei partiti vincitori delle elezioni riguardo alla collocazione dell’Italia in Europa fecero aumentare il livello dei tassi.

Da allora il mercato ha sempre richiesto un premio per l’acquisto del debito italiano, nonostante la collocazione dell’Italia all’interno dell’Euro e dell’Unione Europea non sia stata mai effettivamente messa in dubbio dai vari governi che si sono succeduti nella legislatura, l’ultimo dei quali e presieduto da una figura di garanzie come Mario Draghi con il sostegno di un’ampia maggioranza.

Questa traiettoria illustra in modo evidente come lo spread non sia semplicemente legato ai fondamentali di un Paese (il deficit, il debito, il Pil), ma in certi casi anche dalla percezione di affidabilità che esso trasmette, legata a logiche non sempre lineari o facili da comprendere. Un’altra importante evidenza che si evince guardando questi dati è che quando la percezione cambia, ci vuole molto tempo per recuperare completamente la fiducia.

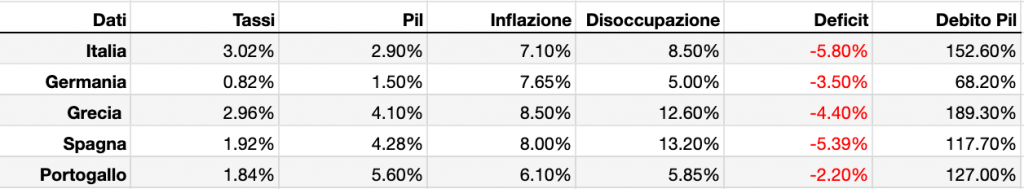

Andando infatti ad analizzare solamente i dati macro alla base dello spread notiamo come i numeri italiani non siano necessariamente peggiori di quelli degli altri Paesi della cosiddetta Europa periferica.

Attraverso una semplice regressione, abbiamo provato a calcolare lo spread implicito in questi dati e notiamo come l’Italia dovrebbe avere un livello di tassi più o meno in linea a quello di altre nazioni come il Portogallo, mentre nella realtà si muove oggi su un livello di Spread più simile a quello della Grecia. Esiste dunque un fattore imponderabile, legato alla percezione internazionale dell’Italia, che fa aumentare i tassi al di là dei dati economici fondamentali.

L’importanza della percezione internazionale: quanto conta la politica

Il tema della percezione internazionale del Paese sarà centrale nei prossimi mesi, quando la Banca Centrale Europea andrà a ritirare gradualmente l’acquisto di titoli di Stato e quando i tassi di interesse cominceranno gradualmente a crescere. In questo contesto l’Italia sembra oggi occupare la scomoda poltrona del Paese sotto osservazione speciale.

Guardare al futuro e a come le elezioni che si terranno a settembre potranno influire in questa situazione ci porta in un terreno scivoloso. Ovviamente non pensiamo sia giusto che la percezione dei mercati, in qualsiasi modo, debba influenzare l’esito del voto.

Ci limitiamo ad affermare che gli elementi che potrebbero generare ulteriore sfiducia verso il Paese sono:

- Frammentazione ed incertezza del quadro politico: la complessità del sistema partitico e politico italiano non sempre viene compresa e sicuramente la chiarezza dei programmi elettorali, delle coalizioni e degli interpreti è un elemento che trasmette stabilità.

- Politiche che possano generare un dubbio sulla capacità del Paese di proseguire sulla traiettoria di crescita in cui si trova. Questo punto è di fondamentale importanza, dal momento che quando si parla di sostenibilità del debito si pone sempre l’accento sul rigore dei conti pubblici e mai sulla capacità di generare crescita, quando è dimostrabile che il secondo elemento è importante almeno quanto il primo. In questo senso la capacità di mettere in campo politiche espansive efficaci sarà molto importante.

- Infine, se la crescita sicuramente rappresenta un elemento di fondamentale importanza, non si può certo dimenticare che anche l’attenzione ai conti sarà cruciale, e per questo andranno evitate proposte di politica economica troppo estreme o irrealizzabili da un punto di vista dei costi.

Insomma, tutto considerato, non si può negare che, indipendentemente da come andranno le prossime elezioni, l’italia resta esposta da un punto di vista finanziario a una crisi che magari potrebbe essere innescata da un peggioramento della situazione economica internazionale.

In questo contesto sarà cruciale la volontà della BCE di fornire aiuto agli stati maggiormente in difficoltà, magari mettendo in campo iniziative e strumenti ad hoc. Il lancio del TPI, avvenuto nel mese di luglio va in questa direzione, anche se resta più di qualche dubbio sull’efficacia di questo strumento, che subordina l’intervento della banca centrale alla condizionalità politica (si interviene solo se si fanno determinate riforme o se si rispettano determinati parametri). Legare interventi finanziari a condizionalità politica non si è dimostrata in passato una buona idea, perché crea poca chiarezza e prevedibilità e perché ha permesso a crisi anche locali (come fu il caso della Grecia) di deflagrare in trattative in grado di mettere in dubbio l’esistenza stessa dell’Unione Europea. Il TPI è dunque atteso alla prova del nove, sperando che non sia l’Italia a trovarsi in difficoltà e a testare l’efficacia di questo strumento.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.