Il 2023 per l’Europa è iniziato all’insegna dell’instabilità finanziaria. Lo strascico della pandemia e poi lo scoppio della guerra in Ucraina hanno influenzato l’andamento degli indici azionari. L’Euro Stoxx 50, per esempio, è stato fortemente influenzato dallo scoppio della guerra. All’inizio ha subito un drastico calo per poi iniziare piano piano a recuperare terreno.

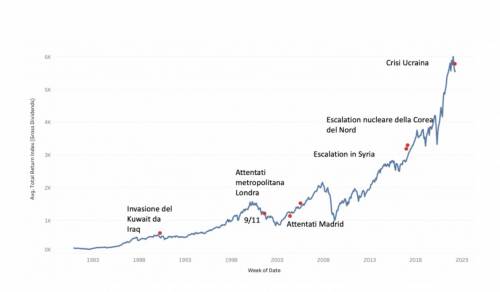

Le crisi geopolitiche, per quanto drammatiche, non sono una novità. Nel corso degli anni (ci focalizziamo solo sui più recenti) siamo passati attraverso l’invasione del Kuwait, gli attentati alla metropolitana londinese e l’escalation nucleare della Corea del Nord (come si può vedere nel grafico qua sotto)

Tutti eventi geopolitici che avrebbero potuto determinare un escalation, e se si guarda al lato finanziario, hanno due caratteristiche:

1) Non hanno un impatto duraturo sulla performance degli asset globali;

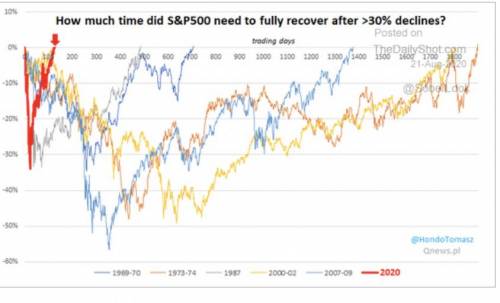

2) Storicamente ai cali sono sempre seguiti recuperi che possono essere veloci e imprevedibili. Si pensi alla crisi Covid-19, quando la ripresa è stata rapida ed è arrivata prima di quanto la maggior parte degli investitori si aspettasse (vedi grafico sotto).

Anche in questo caso l’Euro Stoxx 50 è riuscito a recuperare le perdite per il momento ma continuerà a crescere? La risposta non è semplice ma per precauzione abbiamo deciso di abbassare il rischio su possibili effetti sulla crescita. In questo articolo proveremo a concentrarci su quelli che potrebbero essere gli effetti di lungo termine della crisi ucraina per l’azionario e l’economia europea.

Vedere il bicchiere mezzo vuoto

Accanto a questa prospettiva, inevitabilmente, ci sono possono essere punti di vista diversi. E dunque:

- Da una parte si potrebbe obbiettare che i mercati azionari non riflettono la situazione attuale. Il conflitto tra Russia e Ucraina continua con un grande costo in termini di vite umane, e la possibilità che questo si prolunghi sembra abbastanza probabile, anche se le due parti continuano a negoziare. La guerra ha inoltre ripercussioni sulla crescita (diminuisce) e sull’inflazione (cresce). E dunque, più a lungo continua il conflitto, maggiore sarà l’impatto sull’economia europea. Ma non solo perché anche se ci sarà una rapida fine della guerra, le sanzioni attuate contro la Russia avranno potenziali conseguenze che emergeranno solo nel tempo.

- Dall’altra quando si guarda all’esperienza COVID, notiamo che sono stati forniti immediatamente e velocemente aiuti pubblici senza precedenti. Questa volta probabilmente non sarà così. Le diverse Banche Centrali stanno infatti “spingendo” verso politiche più stringenti. Un esempio su tutti è stato il presidente della Fed, Jerome Powell, che ha sottolineato, durante il suo discorso, come l’economia statunitense è abbastanza forte da tollerare tassi di interesse più alti.

È dunque difficile prevedere che le autorità monetarie possano fornire un forte supporto, come invece è avvenuto durante la pandemia.

Le prospettive dell’obbligazionario

Quando i mercati azionari diventano instabili molti investitori si mettono alla ricerca di investimenti che percepiscono come sicuri, come i titoli a reddito fisso, dato che nel breve termine, questi strumenti evidenziano una volatilità minore rispetto alle azioni. Questa caratteristica è sicuramente molto allettante ma attenzione a considerare i titoli a reddito fisso come intrinsecamente sicuri e le azioni come sicuramente rischiose, anche perché il reddito fisso ha dei punti deboli che ruotano attorno all’inflazione (soprattutto se questa sale particolarmente indebolisce il potere d’acquisto legato a questi) e il rischio reinvestimento che si manifesta soprattutto in contesti di calo generalizzato dei tassi d’interesse.

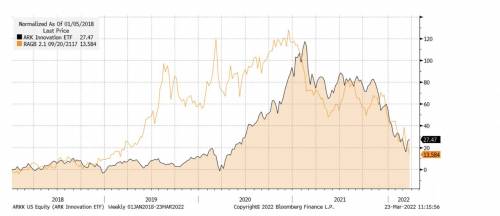

Se infatti mettiamo a confronto un asset generalmente considerato ad alto rischio e quindi con un alto rendimento, in questo caso l’Ark Innovation ETF, e qualcosa di apparentemente a basso rischio, in questo caso il bond sovrano austriaco a 100 anni, si può notare come il trend sia piuttosto vicino, soprattutto nell’ultimo periodo.

Aspetti che devono essere presi in considerazione quando si decide di affidarsi al reddito fisso, in modo sproporzionato, per limitare l’instabilità sui mercati. I grafici qui sopra ci ricordano infatti che ci sono ancora molti modi per aiutare, o danneggiare, i portafogli con scelte non ponderate sul reddito fisso.

E dunque cosa fare?

L’inversione di tendenza delle azioni europee è stata rapida. Sicuramente guardare al passato per comprendere la lezione e applicarla nel presente è un buon esercizio, ma bisogna essere cauti nel considerare l’esperienza del COVID come una guida esclusiva. Pensiamo infatti che l’ambiente politico sia diverso da quello che si è incontrato durante i primi giorni della pandemia. Ci potrebbe essere inoltre una maggiore volatilità, rispetto a quanto già visto nell’ultimo anno. E questo ci porta ad un posizionamento leggermente più conservativo rispetto agli ultimi diciotto mesi, con un’ampia gamma di esposizioni al rischio, ma come abbiamo visto nell’ultima settimana, uscire completamente dai mercati può essere una proposta molto più rischiosa.

Focus Unione europea: i possibili scenari di crescita

La chiave per quanto riguarda l’azionario europeo nel medio termine sarà la capacità dell’Europa di agganciare la via della ripresa. Secondo l’ultimo report pubblicato dalla Bce, la crescita del PIL reale nell’eurozona è stata rivista al ribasso di 0,2 punti percentuali a causa dell’ulteriore shock energetico e dell’incertezza causata dall’invasione russa dell’Ucraina. Le prospettive per l’attività nell’area dell’euro sono molto incerte e dipendono in modo cruciale dagli eventi in Ucraina. La guerra sta infatti indebolendo la crescita a breve termine, e l’impennata dei prezzi dell’energia unita agli effetti negativi sulla fiducia dei consumatori, insieme ad un peggioramento della propensione al rischio portano ad una domanda interna debole.

La Bce prevede che la crescita economica migliorerà dal secondo trimestre del 2023. L’effetto finale sarà però sempre depotenziato dal conflitto in Ucraina. Il previsto miglioramento si basa su una serie di fattori di supporto:

- una diminuzione dell’impatto economico della pandemia,

- un graduale allentamento delle strozzature dell’offerta,

- un miglioramento della competitività dei prezzi all’esportazione rispetto ai principali partner commerciali.

I consumi privati

I consumi privati dovrebbero riprendersi nel corso dell’anno, nonostante l’accresciuta incertezza dovuta al conflitto e all’aumento dei prezzi dell’energia (da non dimenticare poi che sullo sfondo c’è sempre la questione Covid). L’aumento energetico ha però ripercussioni sul potere d’acquisto delle famiglie. E questo potrebbe implicare anche una contrazione dei consumi privati, nella prima parte dell’anno. Successivamente si prevede invece un leggero rialzo di questo.

Tasso di risparmio

Rivisto al ribasso anche il tasso di risparmio delle famiglie che dovrebbe scendere per tutto il 2023. Anche se il conflitto in Ucraina crea incertezza, che dovrebbe portare ad un aumento del risparmio precauzionale, questo non avviene dato che le famiglie usano i soldi per attutire, almeno in parte, gli effetti negativi dello shock energetico e dell’aumento dei prezzi dei beni. La Bce prevede che il tasso di risparmio si stabilizzerà ampiamente al di sotto del livello medio storico a partire dalla metà del 2023.

Investimenti imprese

Gli investimenti delle imprese aumenteranno e rappresenteranno una quota crescente del PIL reale. Nel breve termine, nonostante la maggiore incertezza e la volatilità dei mercati finanziari dovuta al conflitto, la fiducia ancora elevata delle imprese e una migliore valutazione degli ordini dei produttori di beni strumentali, fanno propendere per una crescita positiva e sostenuta. Con l’ attenuarsi delle interruzioni dell’offerta, si prevede inoltre che gli investimenti manterranno un percorso di crescita dinamico, sebbene sia probabile un aumento dei prezzi delle materie prime. Le maggiori spese legate alla decarbonizzazione dell’economia europea (legate al progetto di un’economia green dell’Ue) forniranno inoltre un ulteriore impulso agli investimenti delle imprese nel medio termine.

La salute (economica) dell’eurozona

A causa della notevole incertezza sull’impatto economico nell’Ue che il conflitto tra Russia e Ucraina potrebbe avere, la Bce ha avanzato altre due ipotesi, oltre allo scenario base, descritto sopra:

- Scenario sfavorevole

In questo si presuppone che alla Russia vengano imposte sanzioni ancora più severe, causando alcune interruzioni nelle catene del valore globali. Il conseguente taglio delle forniture di gas russo porterebbe a costi energetici più elevati per la zona dell’euro e anche alla chiusura di diverse imprese. Inoltre, le tensioni geopolitiche rimarrebbero più sostenute rispetto allo scenario di base, determinando ulteriori perturbazioni finanziarie e un’incertezza più persistente. In tale scenario, la crescita del Pil dell’area dell’euro sarebbe inferiore di 1,2 punti percentuali rispetto alla linea di base del 2023, mentre l’inflazione sarebbe superiore di 0,8 punti percentuali.

- Scenario pessimistico

In questo scenario la situazione è ancora peggiore che comprende oltre tutte le caratteristiche di quello sfavorevole anche una reazione più forte dei prezzi dell’energia, tagli più stringenti sull’offerta, una revisione più marcata dei mercati finanziari e maggiori effetti legati all’aumento dell’energia. In questo scenario ci sarebbe una crescita del Pil nel 2023 di 1,4 punti percentuali al di sotto rispetto alla previsione base e l’inflazione superiore di 2 punti percentuali.

Una situazione, dunque, quella tra Russia e Ucraina che essendo ancora in divenire fa permanere incognite economiche per il 2023. Per questo restiamo alla finestra, ma sicuramente guardiamo con attenzione all’evoluzione del mercato Europeo e con favore alla vitalità dell’azionario. Siamo convinti che la crescita nel vecchio continente abbia una chance di sorprendere e in questo caso resteremo alla finestra, pronti a cogliere le opportunità.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.