La seconda metà di ottobre ha dato un po’ di respiro agli investitori, con gli azionari in netta risalita soprattutto nella parte finale del mese. Il rialzo è stato propiziato da una parte da una stagione degli utili che è stata meno drammatica del previsto e dall’altra dalle azioni delle Banche centrali: i mercati sembrano ritenere che sia stato raggiunto il picco, il punto di massima, delle azioni restrittive da parte delle banche centrali.

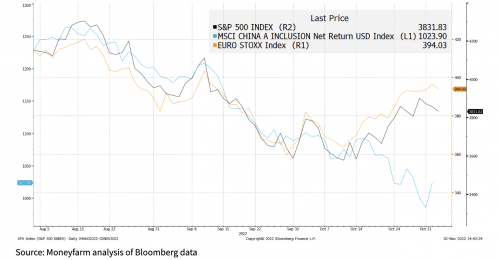

Il mese di ottobre ha anche visto una debacle dei mercati emergenti, appesantiti da una stretta regolamentare che non sembra avere fine, soprattutto viste le poche speranze di cambiamento all’indomani di un congresso del Partito Comunista che ha rafforzato la posizione di Xi Jinping al vertice. Terzo mandato che porta con sé diverse sfide tra cui quella economica e politica.

Come si può vedere dalla grafica la performance dei principali listini azionari dei Paesi sviluppati è stata positiva. Gli Stati Uniti hanno guadagnato circa il 7%, meno delle controparti europee 8%. L’obbligazionario ha invece chiuso leggermente in negativo, spinto da un aumento di paure inflattive nel breve, che hanno invece aiutato i bond indicizzati all’inflazione. E infine, le materie hanno performato bene (+5%), con il comparto energetico combattuto tra le paure geopolitiche, le paure sulla crescita economica e la possibilità di un cap energetico in Europa.

Ottobre: la stagione delle big tech

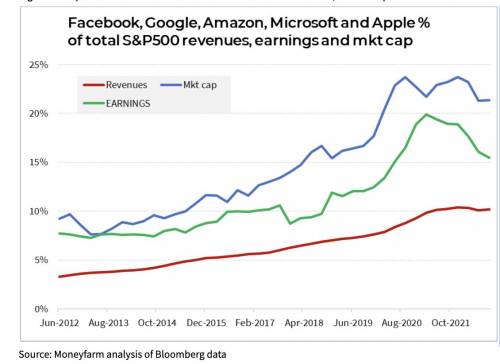

Un trend interessante riguarda i colossi tecnologici che hanno guidato i listini negli ultimi 5 anni. Stiamo parlando di Apple, Amazon, Google, Microsoft e Facebook , che da soli valgono piú del 20% di tutte le società quotate Usa. Queste aziende hanno per anni basato il proprio successo borsistico su un’aspettativa di costante espansione degli utili, che ha portato i loro titoli ad avere delle valutazioni molto alte.

In questa stagione abbiamo visto tassi di crescita inferiori o simili, per la prima volta, al resto delle aziende quotate, risultato al quale è seguita una correzione decisa dei prezzi azionari di tutto il settore.

Si tratta di un trend molto interessante che potrebbe ridisegnare l’assetto del mercato finanziario statunitense. E i risvolti? Non del tutto negativi: la concentrazione, ovvero la presenza di poche grandi aziende che dominano il mercato, è sempre da guardare con diffidenza, e un riequilibrio sarebbe sicuramente utile per i rendimenti attesi di lungo termine.

Politiche monetarie e Banche centrali

Nonostante infatti ottobre abbia visto le principali banche centrali procedere con i rialzi dei tassi d’interesse, il tono, almeno nelle dichiarazioni, sembra essersi alleggerito.

In Europa, ogni decisione sul programma di acquisto titoli è stata rimandata a dicembre e anzi la Bce si è detta pronta a valutare il contesto economico prima di smantellare il tapering; annuncio che ha contribuito a tranquillizzare i mercati.

Negli Stati Uniti, nonostante sia altamente probabile che la Fed continui a muoversi alzando i tassi fino nei primi mesi dell’anno prossimo, i principali esponenti dell’istituto si sono lasciati andare a dichiarazioni piú accomodanti che in passato, lasciando intravedere un barlume di luce alla fine del tunnel.

Tuttavia, è bene tenere a mente che l’inflazione nell’ultimo mese ha continuato a correre in entrambe le geografie. Di conseguenza, a nostro parere, c’è un rischio significativo che le banche centrali possano smentire presto le speranze dei mercati ribadendo la determinazione di combattere l’aumento dei prezzi a qualsiasi costo.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.