Rischio o opportunità? La volatilità è un elemento di cui si sente molto spesso parlare, soprattutto in questa fase di mercato che stiamo vivendo.

La volatilità è un concetto fondamentale della finanza ma non sempre le sue implicazioni sono chiare a tutti i risparmiatori. In questo video proveremo a fare chiarezza sul tema, capendo anche come la volatilità possa impattare sui portafogli.

Volatilità: una definizione

Partiamo dalla definizione: la volatilità misura l’intensità delle variazioni subite dal valore di un titolo in un determinato periodo di tempo. Da un punto di vista matematico la volatilità si misura in percentuale ed indica la distanza del prezzo di un titolo dal suo valore medio in un determinato periodo. Se per esempio diciamo che un’azione ha avuto la volatilità del 20% nel corso dell’ultimo anno, questo vuol dire che in media la distanza del suo valore dal prezzo medio del titolo è stata di 20 punti percentuali. In parole più semplici ad una volatilità elevata corrispondono variazioni di prezzo più marcate, mentre ad una bassa volatilità corrisponde un andamento del prezzo relativamente più controllato.

La volatilità non è un qualcosa di buono o cattivo di per sé, siccome i mercati nel lungo termine tendono a crescere con più frequenza di quanto tendendo a calare, una maggiore volatilità ci da, oltre a un rischio maggiore, anche una maggior probabilità di generare rendimenti sul lungo termine.

Avversione al rischio: una componente fondamentale

Se si ha un titolo più volatile si avrà anche un’opportunità di guadagno maggiore, ma ci si espone anche a maggiori oscillazioni di valore. Questo comporta due tipologie di rischi:

- Il rischio più evidente è quello di avere una perdita in conto capitale;

- Il rischio meno evidente, di natura comportamentale, è quello di deviare dal piano di investimento prestabilito, uscendo dal mercato o smettendo di investire a causa di fasi di mercato volatili e negative. In questo caso si andrebbe a compromettere la pianificazione finanziaria fatta, un errore potenzialmente molto costoso.

Quando si pensa al giusto livello di volatilità ci si deve dunque chiedere: “quanto sono disposto a vedere oscillare il valore del mio portafoglio?”. Per rispondere a questa domanda bisogna però conoscere la propria avversione al rischio.

E dunque:

- se si ha una spiccata avversione al rischio è meglio optare per portafogli meno volatili, anche a costo di sacrificare un po’ di rendimento;

- nel caso contrario, si possono invece considerare investimenti più aggressivi e maggiormente volatili.

Un metodo per limitare la volatilità è quello di diversificare, inserendo nel portafoglio anche asset class con volatilità inferiore e con una tendenza a muoversi in direzione opposta.

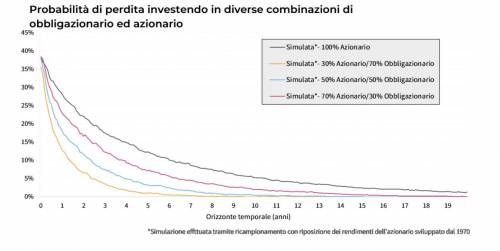

Questo mostra la probabilità di perdita di portafogli con una percentuale di azionario crescente, stimata attraverso dati storici, dopo un certo numero di anni. L’obbligazionario è un asset class con volatilità attesa inferiore e correlazione tendenzialmente negativa rispetto all’azionario, ed è per questo utilizzato spesso come diversificatore. Come si nota, all’aumentare della percentuale dell’obbligazionario, la probabilità di perdita si riduce rispetto alla soluzione puramente azionaria.

È importante inoltre ricordare che la volatilità tende ad attenuarsi nel lungo periodo e quindi, ponendosi un obiettivo di lungo termine, si può dare meno peso alle oscillazioni giornaliere e accettare un maggior rischio per puntare ad un maggior rendimento.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.