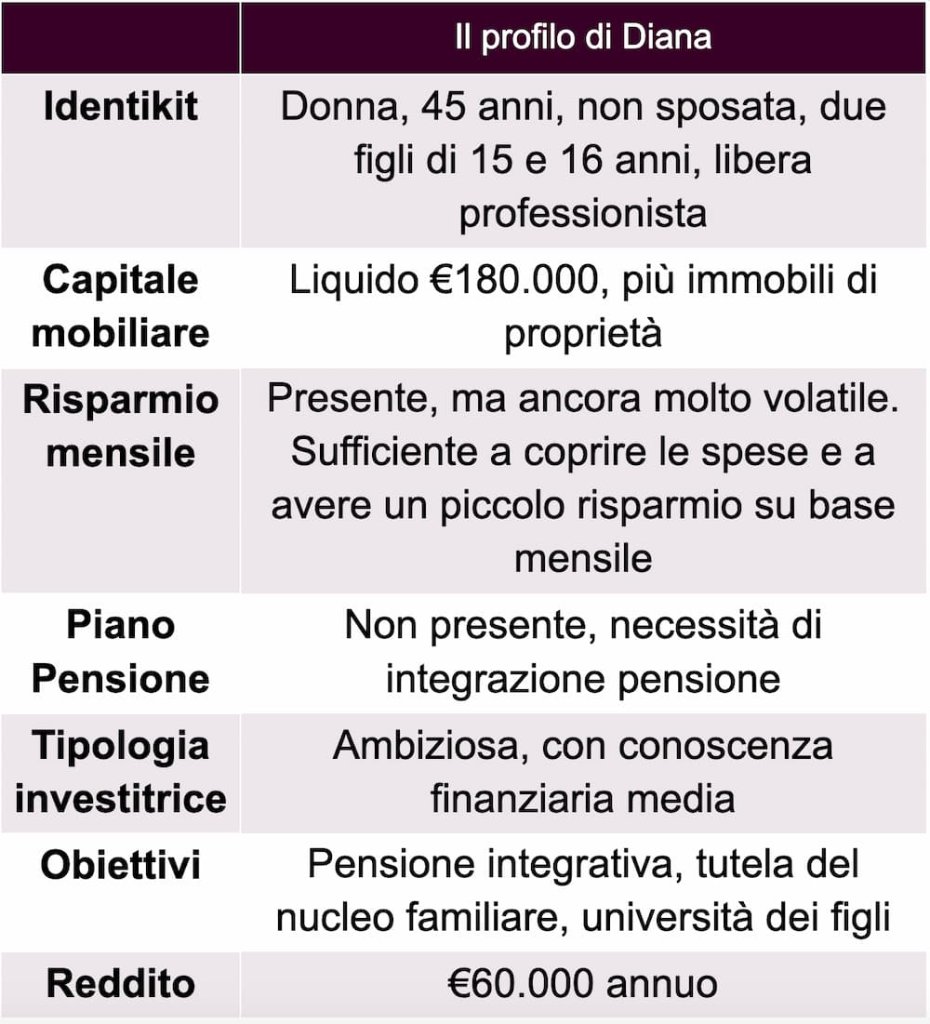

Analizziamo un esempio concreto di pianificazione finanziaria per Diana, una donna di 45 anni, non sposata (convivente), con due figli adolescenti, insieme al nostro Davide Cominardi, Investment Manager – Team Leader di Moneyfarm.

Nello stilare il profilo ipotetico di Diana, il consulente si focalizza innanzitutto sul suo capitale mobiliare e il risparmio mensile, per poter dipingere un quadro accurato delle sue disponibilità.

Per avere un quadro completo della situazione di Diana, il consulente considera i suoi obiettivi e valuta quanto è disposta ad affrontare la volatilità dei mercati, confrontando le sue risposte al questionario MiFID – uno strumento obbligatorio che serve a capire la sua esperienza, conoscenza e tolleranza al rischio – con i feedback raccolti durante il dialogo.

Una volta stabilito il profilo di Diana, si dedica alla pianificazione di un programma condiviso proponendo gli strumenti Moneyfarm più adatti alle sue esigenze.

Si tratta di un percorso ‘a tappe’ che prevede un riadattamento della strategia di investimento con il passare degli anni. Si parte dall’orizzonte più breve (uno-due anni) fino ad arrivare a quello molto lungo e alla pensione.

Orizzonte breve (1-2 anni)

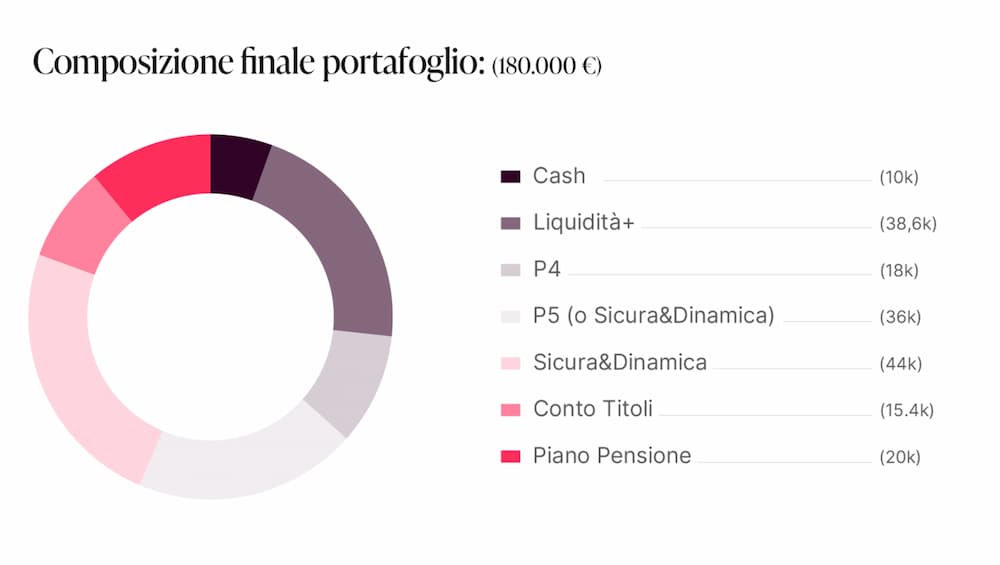

“Dall’analisi della situazione di Diana non risultano spese nel breve termine, se non verso la fine del secondo anno, quando potrebbero iniziare le spese universitarie per la prima figlia,” spiega Cominardi. “Detto ciò e considerando il nucleo familiare, è importante avere una quota pronta per eventuali imprevisti, privilegiando una tutela del valore reale dei soldi e cercando quindi un investimento maggiore o uguale all’inflazione, ma prontamente svincolabile e con pochissima se non nulla volatilità.” Diana identifica quindi una quota di ‘tranquillità’ da tenere liquida: circa €10.000.

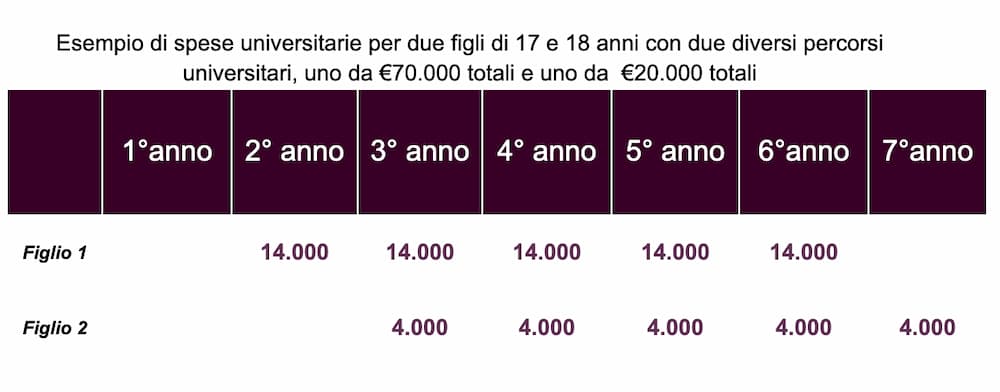

In vista delle spese universitarie della prima figlia, Diana considera per lei un percorso da fuorisede a Napoli: secondo la nostra recente indagine, il costo è di circa €70.000 totali per triennale e magistrale, comprensivi di vitto e alloggio. Su questo orizzonte temporale di due anni, il consulente potrebbe suggerire di allocare una quota iniziale di €14.000 dei €70.000 nella soluzione Moneyfarm Liquidità+, che investe in un portafoglio di fondi monetari, progettato e supervisionato dal nostro team di Asset Allocation.

Sempre all’interno di Liquidità+, il consulente può considerare anche una parte delle somme che Diana tiene ferme sul conto e che sono già destinate al pagamento delle tasse da libera professionista. Stimando una tassazione media per un reddito imponibile di €60.000, si può ipotizzare un importo di circa €28.240 da versare entro l’anno successivo.

Sempre guardando all’orizzonte temporale di breve periodo, “un ulteriore aspetto da approfondire,” spiega Cominardi, “sarebbe la presenza di assicurazioni per coprire eventuali imprevisti, la possibilità di accesso ad ammortizzatori sociali nel caso di perdita del lavoro, e quindi il potenziale fabbisogno di liquidità”.

Orizzonte medio (3-5 anni)

“Alla soglia dell’orizzonte medio, le priorità rimangono le spese universitarie del primo e del secondo figlio,” spiega Cominardi. Per quanto riguarda le spese universitarie della prima figlia, nei seguenti tre anni potrebbero essere allocati altri €42.000 dei €70.000 totali.

Considerando invece per il secondo figlio un percorso in sede, il consulente può consigliare di allocare circa €12.000 dei €20.000 totali per triennale e magistrale.

“Visto il contesto familiare e la possibile evoluzione degli obiettivi, si propone di investire la parte principale del capitale con un profilo bilanciato, per mantenere una buona flessibilità,” spiega Cominardi. Questa quota può essere destinata a scelta tra due soluzioni.

Una delle opzioni è la nostra polizza multiramo Sicura&Dinamica. Le polizze multiramo rappresentano una forma di investimento assicurativo che combina la copertura assicurativa con l’investimento finanziario. Chi sottoscrive Sicura&Dinamica può inoltre inserire nel piano anche il suo compagno o la sua compagna per tutelare la famiglia. L’eventuale raccomandazione sarebbe basata sul relativo questionario Covip e sulla valutazione di adeguatezza effettuata dalla nostra piattaforma.

La polizza può essere particolarmente utile per Diana, che convive con il compagno senza essere sposata. In caso di successione, infatti, il partner non ha diritti ereditari se non esiste un testamento o altre disposizioni. In assenza di queste, i beni vengono assegnati secondo le regole della successione legittima.

Sicura&Dinamica è utile anche per tutelare la famiglia, soprattutto considerando che Diana è una libera professionista, spiega il consulente. A differenza dei dipendenti, infatti, i suoi redditi e risparmi non sono protetti da eventuali pignoramenti.

L’altra opzione è investire i €54.000 nelle linee di Gestione Patrimoniale Moneyfarm P4 e P5. “Si tratta di un approccio più flessibile, da tenere in considerazione dato l’orizzonte temporale.”

Per il totale di €54.000 allocato su questo orizzonte temporale, quindi, l’ipotesi di investimento sarebbe:

- €18.000 linea Gestione Patrimoniale P4 (corrispondente a primi due anni di studio di questo orizzonte temporale per entrambe dei figli).

- €36.000 Sicura&Dinamica LINEA C o Gestione Patrimoniale P5 (corrispondente al resto del percorso di studio dei figli).

Orizzonte medio-lungo (5-10 anni)

“A questo punto, tra i 5 e i 10 anni di orizzonte temporale, proponiamo di investire una quota ulteriore di €20.000, tenendo bene in mente l’efficienza fiscale e la tutela del nucleo familiare,” spiega Cominardi. Il consulente considera inoltre il resto delle spese universitarie per primo e secondo figlio da allocare su questo orizzonte temporale: €22.000.

La quota di totale di €42.000 per questo orizzonte temporale può essere indirizzata a scelta tra due possibili soluzioni: la Gestione Patrimoniale Moneyfarm P7, oppure una combinazione di Sicura&Dinamica e Conto Titoli.

“Sicura&Dinamica ha il vantaggio dell’efficienza fiscale dello strumento assicurativo all’allungarsi dell’orizzonte temporale, oltre alla tutela del nucleo familiare con una designazione del beneficiario come il compagno o la compagna.”

Il Conto Titoli, il nostro servizio di compravendita di azioni, obbligazioni ed ETF, invece, presuppone una gestione in autonomia della cliente che per motivi di tempo e strumenti a disposizione al momento Diana preferisce delegare, anche al fine di gestire al meglio la volatilità emotiva.

Orizzonte molto lungo (più di 10 anni)

Nell’orizzonte molto lungo, l’esigenza principale del consulente è quella di proteggere Diana dall’impoverimento delle entrate che può sopraggiungere con la pensione. L’obiettivo del consulente è infatti quello di colmare il gap previdenziale dell’investitore, cioè la differenza tra il suo ultimo stipendio e il primo assegno pensionistico.

In Italia i futuri tassi di sostituzione (il rapporto tra l’ultimo stipendio e l’importo della pensione) non sono molto favorevoli, e questo è ancora più vero per i lavoratori autonomi.

Ad esempio, nel 2050 il tasso di sostituzione è stimato al 50%. Partendo da questo numero, e prendendo in considerazione l’età di Diana, la data in cui ha iniziato a versare i contributi, la sua tipologia di lavoro e il suo reddito netto mensile di circa €2.950 – e ipotizzando nessuna crescita nel tempo – il consulente può calcolare che la sua pensione sarà di circa €1.475 mensili.

Diana potrebbe comunicare al consulente di essere soddisfatta con un reddito di circa €1.800 una volta in pensione.

Per arrivare a coprire il gap pensionistico, spiega Cominardi, “potrebbe essere utile scegliere il piano pensione sulla linea Moneyfarm più dinamica con un versamento iniziale di circa €20.000 e sfruttando poi la massima deducibilità annua dei €5.164.” Questa previsione si può calcolare anche con il nostro simulatore.

“Convertendo in rendita vitalizia il montante che potrebbe aver maturato nel Piano Pensione Moneyfarm, si punterebbe ad arrivare a un’integrazione mensile, con richiesta di riscatto dello strumento a 67 anni, di circa €512,” spiega Cominardi. Sommati ai precedenti €1.475, ammonterebbe quindi a una rendita di circa €1.987 mensili.

Nel lungo periodo, Diana vorrebbe anche poter investire in autonomia €15.400 sfruttando il Conto Titoli Moneyfarm.

Pianificare per un’ottica di lungo termine

La pianificazione finanziaria per Diana è così completata. Questo esempio di consulenza non deve intendersi come un’indicazione a investire, ma a titolo esemplificativo. Inoltre, questo tipo di pianificazione finanziaria è il punto di partenza del lavoro di un consulente.

Fondamentale sarà poi il monitoraggio del piano, per valutare che rimanga adeguato agli obiettivi e alle esigenze della cliente. Uno scambio costante di informazioni è quindi necessario affinché la cliente condivida eventuali modifiche al percorso stabilito insieme.

Con il passare del tempo, nel ciclo di vita di chi investe, la flessibilità è essenziale per poter rivedere costantemente i livelli di rischio, l’asset allocation – e rifare il punto insieme al consulente, che può essere d’aiuto per capire esattamente come gestire tutti questi aspetti.

C’è poi la questione degli imprevisti. Alla domanda classica – “Ma quando devo disinvestire?” – di chi pensa di vendere solo guardando i mercati, un consulente potrà rispondere che la pianificazione finanziaria serve proprio per tenere lo sguardo fisso sull’obiettivo.

Infatti, la pianificazione finanziaria studiata per Diana, osservata in questo esempio nel corso degli anni, può essere d’aiuto a un’investitrice o un investitore per comprendere l’importanza dell’ottica di lungo termine.

Il valore dell’investimento o il rendimento possono variare al rialzo o al ribasso. Un investimento è soggetto al rischio di perdita. Rendimenti passati non sono indicativi di quelli futuri.

Questa non è una comunicazione personalizzata e le tue circostanze personali non sono state prese in considerazione per questo servizio.

Investendo, il tuo capitale è a rischio di perdita.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.