In un’altra epoca, grazie al più generoso sistema di calcolo retributivo, nonni e genitori potevano contare su una pensione pubblica che garantiva l’80% del loro stipendio. A oggi, la situazione è cambiata. Le tendenze demografiche e finanziarie indicano un futuro incerto e probabilmente meno prospero.

Secondo le proiezioni dell’Inps, il tasso di sostituzione – cioè il rapporto tra l’assegno pensionistico e l’ultimo reddito percepito – è destinato a scendere drasticamente. Le stime del Mef indicano un calo dal 70% di oggi al 59% circa nel 2070 per i dipendenti privati, e per i lavoratori autonomi dal 55% a un modesto 47% circa.

Questo significa che, senza una pianificazione adeguata, chi andrà in pensione rischia di vedere il proprio reddito ridursi fino a quasi la metà, con la necessità di fare sacrifici sul proprio stile di vita.

Tuttavia, prendendo l’iniziativa ora e scegliendo una pensione integrativa, è possibile, con la giusta strategia, raggiungere quasi l’equivalente del proprio reddito attuale, assicurandosi un futuro più sereno e senza rinunce. È questo il tema della nostra indagine “Obiettivo 90%“, in cui esploriamo le soluzioni per garantirsi, una volta in pensione, risorse complessive – pensione pubblica e integrativa – vicine al 90% del reddito attuale.

Quando arriverà la pensione e quanto ci darà?

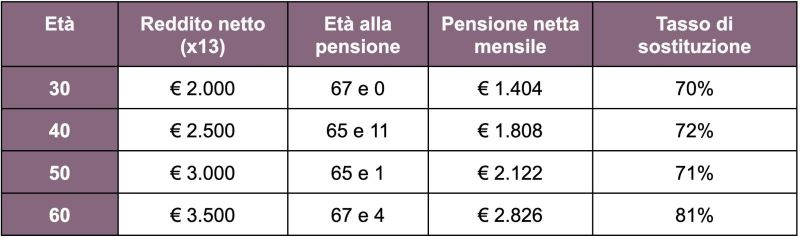

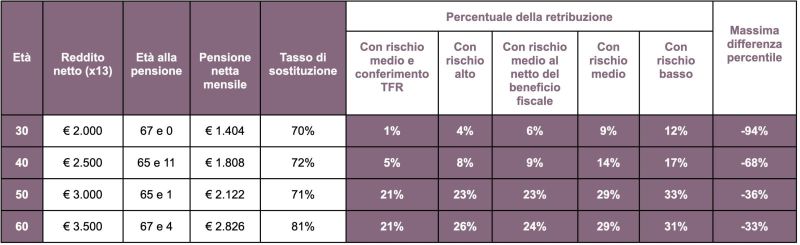

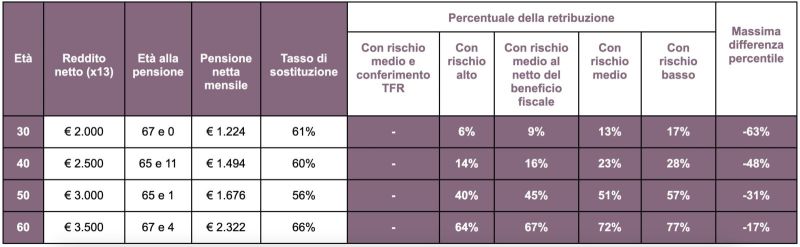

I profili considerati dall’indagine Obiettivo 90% sono otto: dipendenti e autonomi di 30, 40, 50 e 60 anni, che hanno iniziato a lavorare all’età di 25 anni, con un reddito mensile netto rispettivamente di 2.000, 2.500, 3.000 e 3.500 euro.

Per gli otto profili considerati, il momento della pensione si colloca, in uno scenario medio di crescita dell’attesa di vita, tra i 65 anni e 1 mese e i 67 anni e 4 mesi.

La differenza di età pensionistica è dovuta al diverso sistema di requisiti. Ad esempio, un cinquantenne che ha iniziato a lavorare dopo il 1996 può beneficiare del requisito di pensione anticipata contributiva, oggi pari a 64 anni di età, a patto di avere una pensione almeno pari a tre volte l’assegno sociale.

Il tasso di sostituzione netto attuale, pari al rapporto tra la pensione netta e il reddito netto da lavoro, oscilla invece tra il 56% di un cinquantenne autonomo e l’81% di un sessantenne dipendente.

Ecco la tabella con tutte le simulazioni di base per i lavoratori dipendenti e gli autonomi.

Lavoratori dipendenti

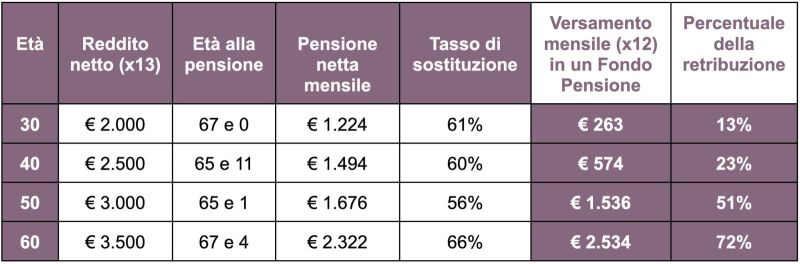

Lavoratori autonomi

Tempo, rischio e vantaggi fiscali: gli alleati di una pensione da sogno

Giocare d’anticipo paga

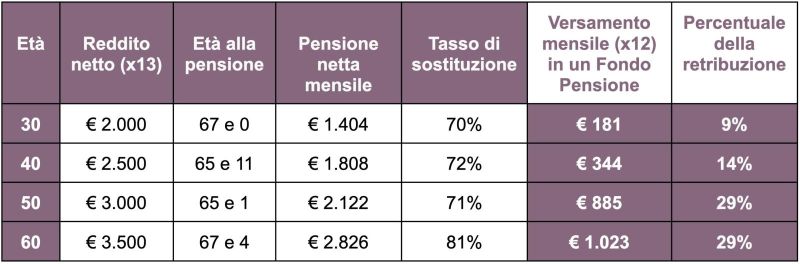

La chiave per raggiungere quel famoso 90%? Iniziare presto. Prima si inizia a porsi l’obiettivo di raggiungere il 90% del proprio reddito da lavoro attraverso la previdenza pubblica e quella integrativa, minore è l’esborso da sostenere in proporzione al proprio reddito.

A un trentenne dipendente sarebbe sufficiente investire in previdenza integrativa il 9% del proprio reddito. Un sessantenne autonomo, invece, dovrebbe investire ipoteticamente il 72% del proprio reddito in una linea a rischio medio – 50% obbligazionaria e 50% azionaria.

Riprendiamo le tabelle precedenti per rendercene conto.

Lavoratori dipendenti

Lavoratori autonomi

Sfruttare il potenziale dei mercati

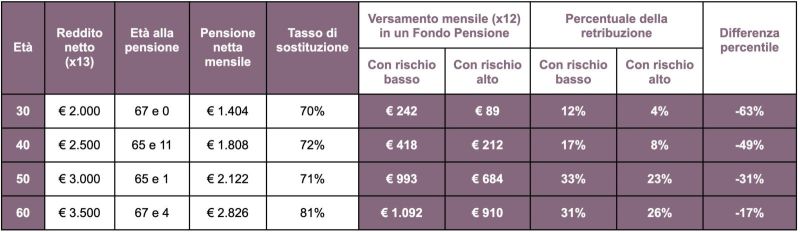

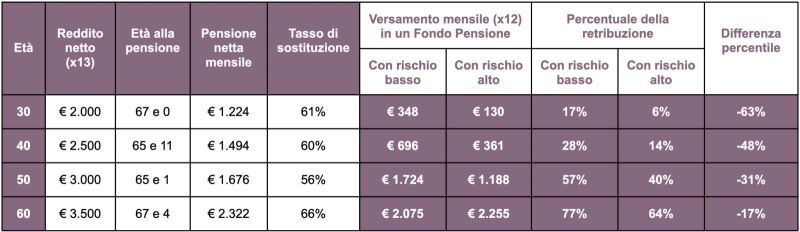

La seconda variabile da considerare è il profilo di rischio. L’investimento da sostenere per raggiungere l’obiettivo 90% varia anche a seconda della linea di investimento scelta. Nelle elaborazioni viene considerato un rischio basso (100% obbligazionario governativo europeo) e uno alto (100% azionario globale).

La percentuale di reddito da investire in previdenza integrativa può trovarsi tra il 63% di un trentenne e il 17% di un cinquantenne. I mercati tendono a dare il massimo sul lungo termine, aumentando il divario tra investimenti a basso e alto rischio.

La percentuale di rischio adottata può fare la vera differenza in termini di percentuale di reddito investito. Per l’obiettivo 90% si va dal 4% di un lavoratore dipendente trentenne che investisse ad alto rischio fino al 77% di un sessantenne autonomo che investisse a basso rischio.

Lavoratori dipendenti

Lavoratori autonomi

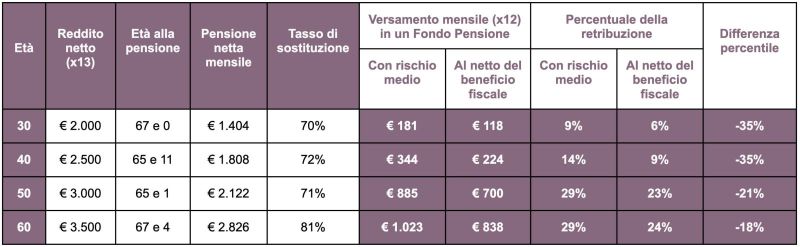

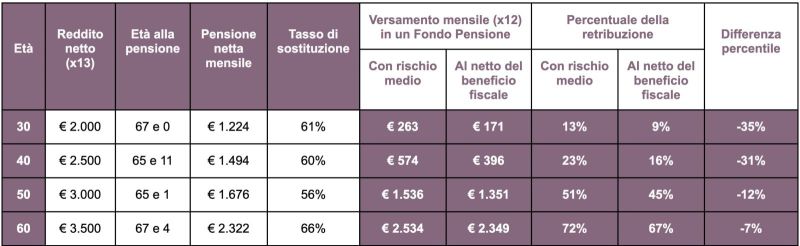

Non dimenticare il fisco

Quando si parla di risparmio previdenziale, ogni vantaggio conta. Tra questi, il beneficio fiscale rappresenta una leva importante che, se utilizzata strategicamente, può alleggerire l’impegno finanziario nel tempo e rendere il percorso verso la pensione più sostenibile.

I contributi volontari nei fondi pensione sono deducibili fino a un massimo di 5.164,57 euro all’anno, e il beneficio fiscale cresce con l’aumento del reddito e dell’aliquota IRPEF. Ma quanto potrebbe ridursi il versamento necessario se questo vantaggio fiscale venisse reinvestito nel fondo pensione?

Il risparmio oscilla tra il 7% di un lavoratore autonomo sessantenne e il 35% dei lavoratori trentenni.

Il risparmio fiscale offre vantaggi a tutte le età, con un impatto percentuale maggiore per i più giovani. Per esempio, con un profilo di rischio medio, un lavoratore dipendente di 30 anni dovrebbe investire il 6% del proprio reddito netto, anziché il 9%, grazie al beneficio fiscale. Un lavoratore autonomo di 40 anni, invece, potrebbe ridurre il contributo al 16%, anziché al 23%.

Lavoratori dipendenti

Lavoratori autonomi

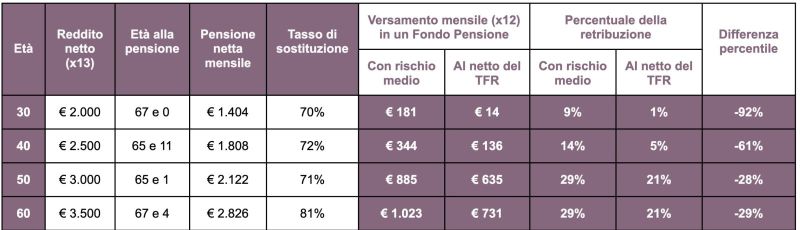

Il jolly del TFR

Il TFR, il Trattamento di Fine Rapporto, per molti è semplicemente un bonus che si incassa a fine carriera. Ma è molto di più. È una risorsa chiave che, con la giusta strategia, può fare la differenza nella pianificazione finanziaria.

È vero, lasciare il TFR in azienda non comporta costi, ma i vantaggi si fermano qui. Trasferendolo invece in una forma di previdenza integrativa, si ridurrebbe la parte del proprio reddito netto che andrebbe investita in previdenza integrativa.

Anche in questo caso, l’effetto varia in base al tempo rimanente fino alla pensione: per un trentenne basterebbe investire un ulteriore 1% della propria retribuzione (il TFR potrebbe quasi coprire l’obiettivo del 90%), mentre per un cinquantenne o sessantenne sarebbe necessario arrivare al 21%.

L’aiuto del TFR è tangibile e va sfruttato, perché può ridurre l’investimento aggiuntivo necessario tra il 29% di sessantenne e il 92% di un trentenne.

Lavoratori dipendenti

Il percorso verso il 90% dello stipendio in pensione

In sintesi, per un lavoratore dipendente di 30 anni, l’investimento necessario può variare dall’1% del reddito (se conferisse il TFR in una linea di rischio media) al 12% senza TFR, in una linea a basso rischio. A 40 anni, le percentuali salgono tra il 5% e il 17%, mentre per i dipendenti di 50 e 60 anni l’investimento richiesto oscilla tra il 21% e il 33% del reddito.

La situazione per i lavoratori autonomi, che possono contare su una pensione pubblica più contenuta, è diversa: un trentenne dovrebbe investire tra il 6% e il 17% del proprio reddito, mentre un quarantenne tra il 14% e il 28%. Per chi ha tra 50 e 60 anni, i numeri diventano più impegnativi, con percentuali tra il 40% e il 77% della retribuzione.

Lavoratori dipendenti

Lavoratori autonomi

La previdenza integrativa è un viaggio che può partire a qualsiasi età, ma il traguardo dipende da quando si comincia, dalla strategia di investimento adottata, dall’ottimizzazione dei benefici fiscali e dal modo in cui si sfrutta il TFR. Ogni scelta conta per costruire il futuro desiderato.

Come iniziare?

Noi di Moneyfarm siamo qui per accompagnarti in ogni fase del tuo percorso previdenziale. Per questo ti invitiamo a considerare il nostro piano pensione, che unisce i vantaggi fiscali della previdenza complementare con la semplicità e praticità di un servizio digitale all’avanguardia. Potrai gestire tutto online, senza vincoli di importo minimo, e scegliere tra linee di investimento diversificate e sostenibili.

I nostri consulenti sono sempre a tua disposizione per aiutarti a trovare la soluzione più adatta a te, con costi contenuti e una strategia d’investimento su misura per il tuo futuro. Prenota un appuntamento e avrai la possibilità di parlare con un consulente Moneyfarm del tuo futuro pensionistico.

Infine ricordati che in occasione del Mese dell’Educazione Finanziaria abbiamo programmato ben due webinar gratuiti a tema pensione: iscriviti subito e avrai la possibilità di fare le tue domande ai nostri esperti.

Le elaborazioni sono state effettuate da Smileconomy per Moneyfarm attraverso modelli di elaborazione propri sia per la previdenza pubblica che per quella complementare. Sebbene siano basati su rigorosi modelli di stima, hanno una mera finalità educativa e non vanno intesi come una garanzia di rendimento.

Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.

Questa pubblicazione non contiene e non dovrebbe essere considerata come contenente consigli di investimento, raccomandazioni personali, o un’offerta o sollecitazione di acquisto o vendita di strumenti finanziari. Dovresti considerare di rivolgerti a un consulente finanziario, fiscale o legale prima di prendere la decisione di investire.

Il Piano Pensione Moneyfarm è distribuito da MFM Future S.r.l., broker assicurativo del Gruppo Moneyfarm, iscritto alla Sezione B del Registro Unico degli Intermediari Assicurativi tenuto dall’IVASS al n. B000637784.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.