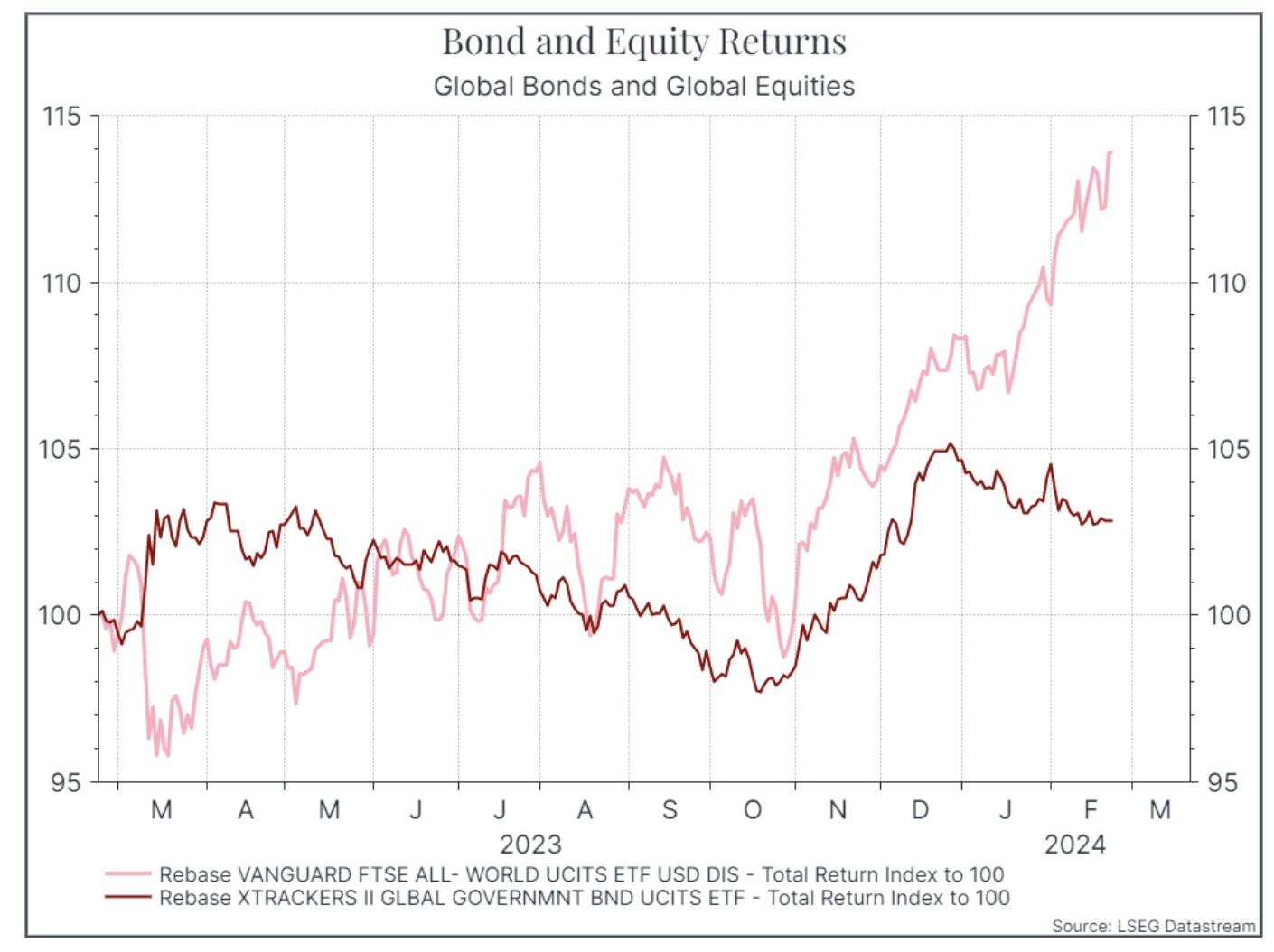

Osservando l’andamento del mercato nei primi due mesi dell’anno, si nota una divergenza tra i rendimenti dei mercati obbligazionari e azionari. Il grafico seguente mostra il rendimento a 12 mesi di un ETF azionario globale e di un ETF obbligazionario globale. Entrambi gli ETF hanno registrato un’impennata nel quarto trimestre del 2023. Quest’anno, le azioni globali hanno continuato a salire, mentre le obbligazioni globali si sono fermate.

Le ragioni della divergenza

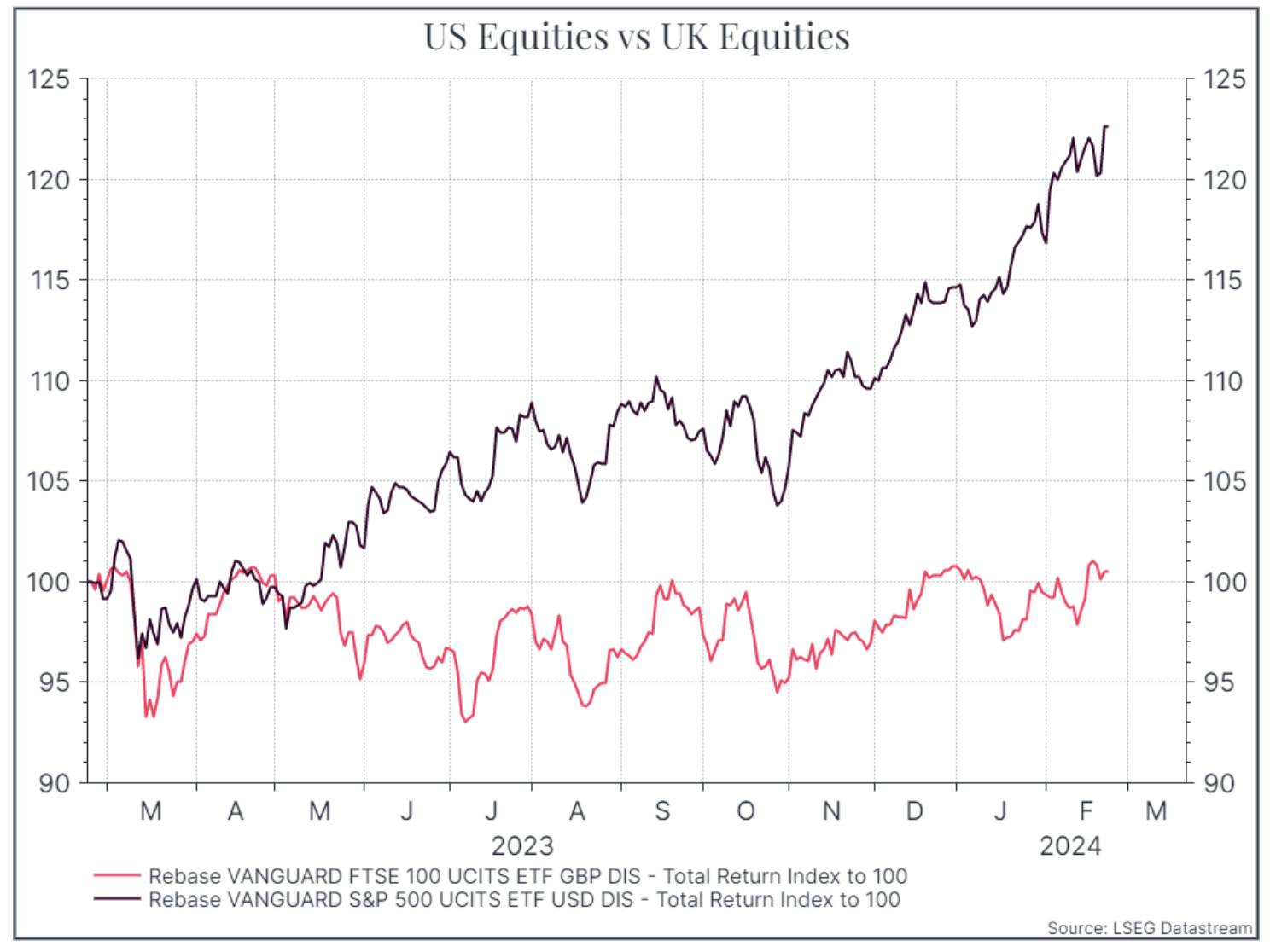

Cosa c’è dietro? Una parte della risposta si trova nei titoli tecnologici statunitensi. Abbiamo riscontrato un continuo ottimismo in questo settore entrando nel 2024. Questo non si è riflesso in tutti i mercati azionari. A titolo di esempio, il grafico seguente mostra la performance delle azioni statunitensi e britanniche negli ultimi dodici mesi. La costante sovraperformance delle azioni statunitensi, registrata a partire dallo scorso maggio, è proseguita anche nel 2024.

Per l’obbligazionario incognita primo taglio tassi

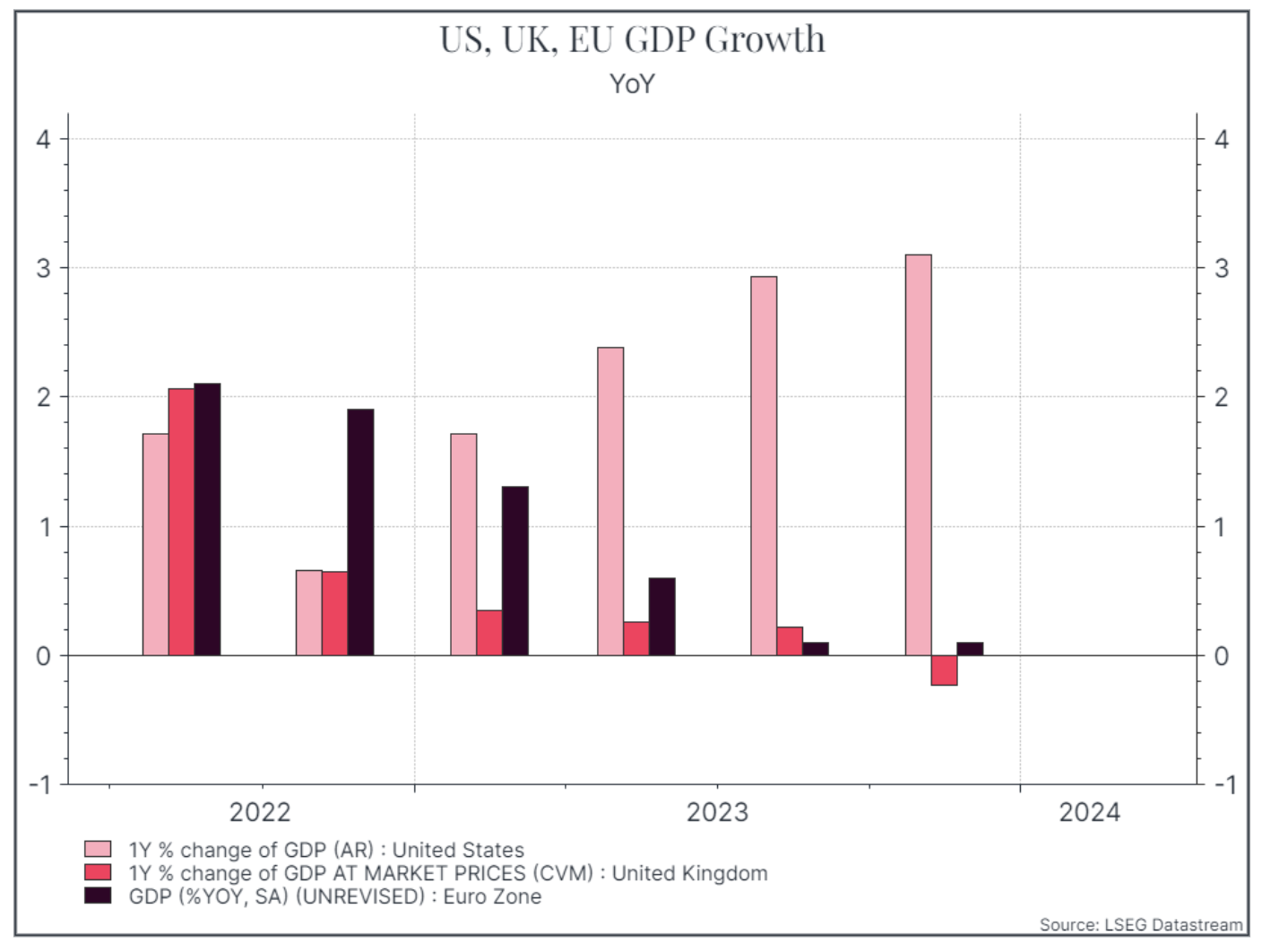

Sul fronte del reddito fisso, verso la fine del 2023 c’era molto ottimismo sulla rapidità con cui i tassi sarebbero scesi quest’anno. Ciò ha contribuito a far scendere i rendimenti delle obbligazioni a più lunga scadenza. Ma finora, nel 2024, i tassi d’inflazione sono risultati un po’ più alti di quanto previsto da molti analisti, anche se in generale continuano a scendere. Allo stesso tempo, le Banche Centrali si sono mosse per smorzare le aspettative di imminenti e bruschi tagli dei tassi. Riteniamo che i banchieri centrali preferiscano mantenere i tassi più alti più a lungo, rischiando una crescita più lenta, piuttosto che tagliare prima e rischiare una nuova accelerazione dell’inflazione. Questo potrebbe essere particolarmente vero negli Stati Uniti dove, come mostra il grafico sottostante, la crescita economica ha retto sorprendentemente bene di fronte all’aumento dei tassi.

Divergenza, perché proprio ora?

La divergenza tra obbligazioni e azioni registrata quest’anno solleva altri interessanti interrogativi. Di solito, la regola empirica vuole che le obbligazioni e le azioni si muovano in direzioni opposte, ma non è sempre così e non lo è stato, ad esempio, nel 2022 e nel 2023. Per i portafogli multi-asset, il fatto che le obbligazioni e le azioni si muovano in direzioni diverse è probabilmente positivo, in quanto consente una migliore diversificazione del portafoglio, cosa che si è rivelata difficile nel 2022.

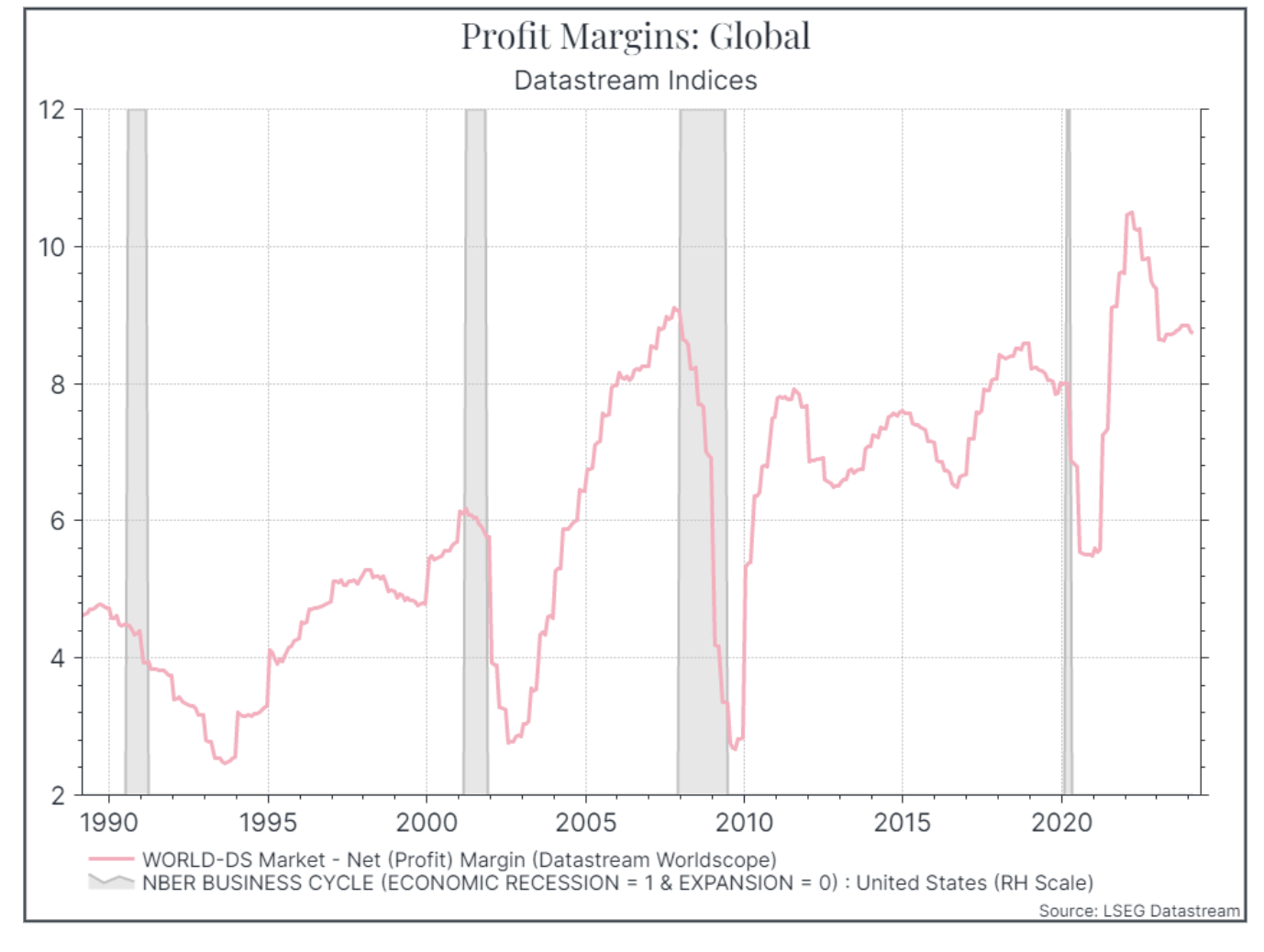

Perché potrebbe accadere ora? Una possibilità è che gli investitori azionari siano convinti che l’attività economica continuerà a resistere. Forse sono giunti alla conclusione che le aziende possono ottenere utili sani anche in presenza di tassi d’interesse più elevati. Come mostra il grafico sottostante, finora i margini delle imprese hanno in effetti retto piuttosto bene.

In questo caso, la rapidità con cui i tassi di interesse scenderanno – che è stata al centro dell’attenzione alcuni mesi fa – potrebbe avere meno importanza per le azioni nei prossimi trimestri.

Richard è il Direttore degli Investimenti di Moneyfarm. Entrato in azienda nel 2016, è responsabile di tutti gli aspetti della gestione del portafoglio e della sua costruzione. Prima di Moneyfarm, Richard ha lavorato a Londra come analista azionario e gestore di portafoglio presso PIMCO e Goldman Sachs Asset Management, e come analista obbligazionario presso Fleming Asset Management. Richard ha iniziato la sua carriera nel settore finanziario a metà degli anni ’90 nel team di economia globale di Morgan Stanley a New York. Ha conseguito una laurea in Storia presso l’Università di Cambridge, una laurea magistrale in Relazioni Internazionali ed Economia presso la Johns Hopkins University e un MBA presso la Columbia University Graduate School of Business.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.