Nel corso degli ultimi mesi, si è molto parlato riguardo alla fine della dominazione del dollaro statunitense nel commercio e nella finanza globali. E’ indubbio che questa posizione dominante è stata fonte di influenza per gli Stati Uniti sul sistema finanziario globale, sulla politica monetaria globale e sulla geopolitica.

Ci sono un paio di buone ragioni per cui la cosiddetta egemonia del dollaro potrebbe essere in declino.

Una di esse è la crescente ascesa di altre economie, in particolare di Cina e India. Alla recente conferenza dei BRICS a Johannesburg sono state avanzate proposte affinché i paesi BRICS creino una valuta comune, con l’obiettivo di ridurre la loro dipendenza dal dollaro.

Un’altra ragione è il deterioramento delle finanze degli Stati Uniti. Si prevede che il deficit di bilancio degli Usa peggiorerà nei prossimi decenni e questo rappresenterà una sfida non facile da affrontare.

Come spesso accade, tutti gli articoli usciti quest’estate in merito ad una possibile fine del potere del dollaro, sono coincisi con un suo rafforzamento rispetto alle altre principali valute, come si può ben vedere nel grafico qui sotto. Questa è una lezione importante. Gli analisti hanno previsto la “fine” del dollaro per molti anni. Di solito ci sono state buone argomentazioni a favore di questa previsione, ma finora non è ancora accaduto.

Ma facciamo un passo indietro. Cosa significa il ruolo del dollaro come valuta di riserva, dal punto di vista di un portafoglio di investimento?

Esamineremo tre possibili impatti.

- In primo luogo, si potrebbe sostenere che tale ruolo ha permesso al Tesoro degli Stati Uniti di emettere debito a un tasso di interesse più basso di quanto altrimenti avrebbe potuto.

- In secondo luogo, potrebbe significare che il dollaro è stato costantemente più forte rispetto alle altre valute, basandosi su metriche economiche.

- In terzo luogo, si potrebbe anche sostenere che avere una valuta dominante per fissare il prezzo di cose come le materie prime abbia fornito alcuni benefici in termini di efficienza per il commercio globale.

Se vedessimo il dollaro perdere l’egemonia vedremmo quindi invertire queste tendenze? Il dollaro si indebolirebbe? E potremmo vedere più “attrito” nel commercio globale?

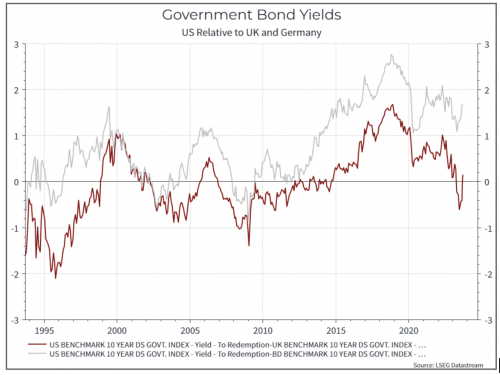

I grafici di seguito affrontano alcuni di questi punti. Il primo mostra i rendimenti dei titoli di Stato degli Stati Uniti confrontati con Germania e Regno Unito. È un confronto abbastanza grezzo, date l’inflazione e le differenze di valuta, ma i rendimenti nominali degli Stati Uniti sono generalmente stati superiori sia alla Germania che al Regno Unito negli ultimi anni, quindi forse i benefici in termini di rendimenti più bassi non sono così chiari. Tuttavia, se i rendimenti dei titoli di Stato statunitensi dovessero aumentare ulteriormente su base sostenuta, ci sarebbe molto probabilmente un impatto negativo su altre asset class.

Il grafico successivo mostra l’US dollar index, che misura dunque la forza del dollaro contro un’ampia gamma di valute. Come possiamo vedere, il dollaro ha registrato molte variazioni nel corso degli anni. Non c’è stata la costante rivalutazione che i sostenitori dell’egemonia del dollaro potrebbero suggerire. La contro argomentazione è che in termini reali (cioè tenendo conto dell’inflazione) il dollaro USA ha un valore maggiore.

La situazione diventa più complessa a causa delle possibili interazioni tra queste due variabili. Se vedessimo rendimenti più alti dei titoli di Stato statunitensi, ciò potrebbe indurre il dollaro a rafforzarsi invece che indebolirsi.

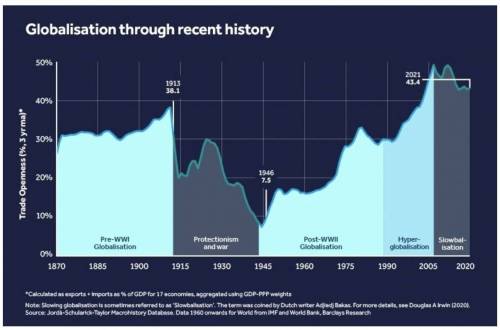

Infine, il punto relativo alle possibili frizioni commerciali è interessante. A nostro avviso, l’avere una valuta relativamente dominante potrebbe portare benefici in termini di efficienza. I maggiori benefici ricadono sugli Stati Uniti, ma anche altri Paesi potrebbero trarne vantaggio. Se dovessimo assistere a una maggiore frammentazione, che secondo molti ha già iniziato a verificarsi, questo potrebbe essere il riflesso di un mondo più incerto.

Per quanto riguarda la situazione attuale, il grafico di seguito fornisce una prospettiva di lungo termine sulla globalizzazione, in termini di flussi commerciali. Suggerisce che ci troviamo in un periodo di relativo stallo, dove la globalizzazione non ha continuato a guadagnare terreno, ma non ha ancora subito una diminuzione. In questo caso, una frammentazione del sistema finanziario globale potrebbe esacerbare una tendenza che forse stiamo già iniziando a vedere.

Dove ci porta tutto questo? Gli Stati Uniti devono affrontare sfide importanti, ma la loro economia rimane relativamente solida e la loro posizione di supremazia nel sistema finanziario globale non sembra in pericolo. Anche se si verificasse un riassetto dell’influenza finanziaria globale, ci aspettiamo che gli Stati Uniti rimangano il più grande mercato dei capitali a livello mondiale per il prossimo futuro.

Se si verificasse un riequilibrio dell’influenza finanziaria globale, lo si potrebbe vedere riflesso nei rendimenti obbligazionari statunitensi, nella valuta e nel commercio globale. Ma la storia recente non dipinge un quadro chiaro. I rendimenti dei Treasury statunitensi non sembrano particolarmente bassi rispetto, ad esempio, alla Germania o al Regno Unito. Il dollaro statunitense non ha registrato un apprezzamento ininterrotto nei confronti delle principali valute e il commercio globale ha già incontrato alcune difficoltà. Potrebbe essere troppo presto per dichiarare la fine del dominio del dollaro, ma forse abbiamo già visto parte del suo possibile impatto.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.