Nel secondo numero di Moneyfarm Green analizziamo gli ultimi trend di sostenibilità, come riconoscere un investimento sostenibile e l’evoluzione della crisi idrica.

La sostenibilità è ancora un trend?

Si potrebbe pensare che la crisi energetica del 2022 abbia fatto rallentare l’entusiasmo verso gli investimenti responsabili e sostenibili, ma non è così.

Partiamo con il dire che in questo 2023 c’è qualche notizia negativa:

- Alcuni grandi player hanno un po’ smorzato i toni di entusiasmo, rispetto agli scorsi anni;

- Il movimento anti-ESG americano sta prendendo una maggiore spinta.

Come sottolineato nella nostra Asset Allocation Strategica 2023, le tematiche di sostenibilità non sono una moda di passaggio, ma sono dettate da necessità ed emergenze incontestabili come il cambiamento climatico.

Il panorama degli investimenti ESG, specialmente nell’Eurozona, sta continuando ad avere un’evoluzione regolatoria, politica, monetaria ed accademica molto importante. Ne sono un esempio il recente raggiungimento dell’accordo provvisorio su European green bond (EuGB)*, che mira a creare un framework trasparente per la valutazione delle obbligazioni verdi. Questo si va ad inserire nella più ampia battaglia, intrapresa dal regolatore, contro il “greenwashing” di emittenti e asset manager. Tematica, quest’ultima, che sta sollevando diverse argomentazioni opposte che sostengono come la maggiore complessità introdotta dal regolatore, scoraggia sicuramente il greenwashing, ma potrebbe anche sostenere il “green-bleaching” (l’under-selling di prodotti sostenibili per evitare oneri regolamentari) e non incentivare l’evoluzione degli investimenti ESG.

La verità probabilmente sta nel mezzo, e sebbene sia necessario combattere a tutti i costi il mis-selling dei prodotti finanziari, bisogna anche evitare che la complessità scoraggi l’evoluzione degli ESG.

Relativamente alla politica monetaria invece è molto interessante il nuovo report della BCE* , che per la prima volta ha pubblicato l’andamento delle emissioni di gas serra medie delle obbligazioni detenute dalla Banca Centrale Europea. L’istituto da ottobre 2022 si è impegnato a sovrappesare gli acquisti di bond societari di emittenti con “migliori performance climatiche”. L’importanza delle scelte di politica monetaria è un elemento cruciale, non solo per l’economia reale, ma anche per gli asset finanziari in generale.

Tali scelte monetarie potrebbero dunque rendere ancora più appetibili gli aspetti climatici all’interno degli investimenti, obiettivo fondamentale dei portafogli SRI di Moneyfarm.

- https://www.consilium.europa.eu/en/press/press-releases/2023/02/28/sustainable-finance-provisional-agreement-reached-on-european-green-bo

- https://www.ecb.europa.eu/pub/pdf/other/ecb.climate_related_financial_disclosures_eurosystem_corporate_sector_holdings_monetary_policy_purposes2023~9eae8df8d9.en.pdf

Le performance dei portafogli SRI

Nonostante l’inizio dell’anno sia stato caratterizzato dal fallimento della Silicon Valley Bank e dal salvataggio, in extremis, di Credit Suisse, i rendimenti dei portafogli Socialmente Responsabili (SRI) di Moneyfarm stanno dimostrando un certo livello di resistenza, sia in termini assoluti, sia rispetto agli investimenti tradizionali comparabili.

Il 2023 continua nel segno della volatilità, specialmente per la componente a reddito fisso, ma con alcune differenze sostanziali da tenere in considerazione. Ad oggi la componente energetica, che aveva performato sulla scia dei cosiddetti “windfall profit”, ossia i profitti record derivanti dal decollo dei prezzi delle materie prime energetiche, ha visto i propri rendimenti stabilizzarsi, sottoperformando gli altri settori. Inoltre, la sensibilità ai tassi di interesse della componente azionaria si è ridotta considerevolmente, sulla scia di una politica monetaria che, almeno in USA, dovrebbe aver quasi raggiunto il picco del ciclo restrittivo.

Entrando nel merito degli investimenti sostenibili, l’esposizione ai green bond societari, introdotta a febbraio 2023 per incrementare la quota di investimenti in progetti che hanno un impatto positivo per l’ambiente, ha mostrato un profilo rischio-rendimento simile a quello delle obbligazioni tradizionali e una maggiore stabilità nei periodi di stress. L’investimento diretto nell’ETF su energia pulita invece ha avuto più bassi che alti, a causa della sottoperformance del settore industriale e delle utilities, ma il peso contenuto e la riduzione effettuata a febbraio ne hanno ridotto l’impatto.

Continueremo a monitorare i mercati, la regolamentazione, la politica e gli ETF ESG lanciati sul mercato al fine di migliorare il portafoglio, sia in termini di redditività, che di sostenibilità.

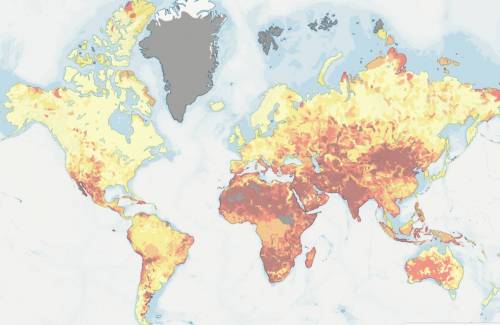

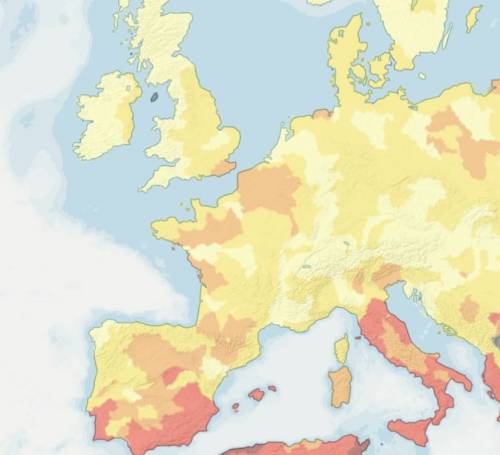

Grafico del mese: sempre meno acqua a disposizione

Il grafico fotografa la situazione dell’acqua in tutto il mondo. In giallo vediamo le zone considerate a basso rischio, in arancione le aree che corrono un rischio medio e in rosso quelle dove l’allarme è alto.

Attualmente 2/5 della popolazione mondiale è alle prese con la carenza di acqua e la situazione sta peggiorando in diverse aree del mondo, come mostra la cartina. Sta diventando sempre più reale la possibilità, che, un giorno non troppo lontano, tutti i rubinetti del mondo rimarranno a secco. Questo momento viene chiamato “Day Zero”.

Al momento le città con maggiori problemi idrici, secondo il WRI, sono 17, ma nel futuro (immediato) se non si troveranno soluzioni queste potrebbero salire a 45, coinvolgendo circa 455 milioni di persone.

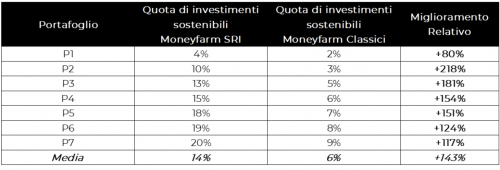

Portafogli Moneyfarm sotto la lente: quota di investimenti sostenibili

Quando si parla di investimenti ESG si fa riferimento ad uno spettro estremamente ampio di soluzioni, ci sono, ad esempio: investimenti che considerano i rischi finanziari dei fattori di sostenibilità, investimenti socialmente responsabili che escludono aziende con impatti negativi sulla società, e altri sempre sostenibili che si focalizzano su aziende o strumenti finanziari con un impatto positivo sociale o ambientale.

Relativamente a quest’ultima categoria la regolamentazione Europea (SFDR) aiuta a far chiarezza. Il regolatore ci dice infatti che:

“Si intende per investimento sostenibile un investimento in un’attività economica che:

contribuisce ad un obiettivo ambientale o sociale;

l’investimento non deve arrecare un danno significativo a nessun obiettivo ambientale o sociale (DNSH);

l’ impresa beneficiaria degli investimenti deve seguire prassi di buona governance.”

La domanda che sorge spontanea è: come capire se un investimento “contribuisce ad un obiettivo ambientale o sociale?”.

Uno degli approcci più comunemente utilizzati è l’analisi dell’azienda sotto due punti di vista:

- Cosa viene generato: si osserva se i ricavi dell’azienda derivano (per una certa percentuale) da prodotti o servizi con un impatto positivo per la società o per l’ambiente. Tra le attività economiche considerate sostenibili troviamo la mitigazione dei cambiamenti climatici, la prevenzione dell’inquinamento o la gestione delle risorse idriche e forestali. Dal punto di vista sociale ci sono, invece, attività legate all’accesso alla salute, l’assistenza, l’alloggio, l’alimentazione e l’erogazione di prestiti alle PMI.

- Come viene generato: si analizza il “come” il prodotto viene generato e l’impatto sui portatori di interessi (i cosiddetti stakeholders) lungo tutta la catena produttiva dell’azienda. Ciò viene analizzato tramite la conformità alle norme internazionali (United Nation Global Compact e OCSE). Inoltre, il tutto deve essere fatto tramite una buona governance.

Il Regolatore ci dice che non basta produrre auto elettriche, se poi si compra il cobalto ottenuto dallo sfruttamento del lavoro minorile nelle miniere di un paese terzo.

Per le obbligazioni tematiche (green, social e sustainability bond) teoricamente ci si dovrebbe aspettare che tutto l’investimento sia sostenibile, perché la raccolta deve essere utilizzata per progetti ambientali. Tuttavia un’analisi del DNSH e della buona governance può far diminuire tale percentuale.

Bisogna però considerare che investimenti che mirano esclusivamente a soluzioni sostenibili possono portare ad un aumento del rischio di concentrazione e conseguentemente della volatilità dell’investimento. L’obiettivo dei portafogli SRI di Moneyfarm rimane dunque quello di investire in mercati globali con un profilo “rischio-rendimento” assimilabile ad un investimento multi asset tradizionale.

La tabella seguente mostra la quota degli Investimenti Sostenibili dei portafogli SRI rispetto a quelli classici. I risultati sono calcolati tramite un’elaborazione di dati MSCI e delle informazioni derivanti dagli emittenti degli ETF.

L’incremento mostrato in tabella è considerevole e può essere potenziato tramite l’investimento nel nostro portafoglio tematico sostenibile, secondo un approccio di controllo del rischio.

Continueremo a monitorare le tecniche migliori per incrementare l’esposizione, senza però deteriorare troppo il rischio del portafoglio.

- Leggi il primo numero: https://blog.moneyfarm.com/it/economia-mercati/moneyfarm-green-cop-27-e-emissioni-legate-ai-portafogli-moneyfarm-novembre-22/

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.