Negli ultimi giorni i mercati sono stati scossi dalla vicenda della Silicon Valley Bank (SVB), un istituto californiano che ha costruito la sua fortuna servendo l’ecosistema delle start-up e che oggi si trova a rischio chiusura.

La banca è stata vittima di una corsa agli sportelli che ne ha determinato l’insolvenza e la storia ha guadagnato le pagine dei giornali di tutto il mondo anche perché si è temuto che potessero esserci delle conseguenze sistemiche.

Come gestore abbiamo ovviamente seguito la crisi con molta attenzione e continueremo a farlo, ma possiamo, in via preliminare, confermare le seguenti valutazioni:

- La Silicon Valley Bank è un istituto che opera in un contesto particolare e l’analisi del libro degli asset rivela una scarsa diversificazione oltre che pratiche di bilancio e di gestione del rischio discutibili. Pertanto non pensiamo che essa possa rappresentare il sintomo di una problematica più generalizzata all’interno del sistema bancario.

- Anche la crisi di fiducia è maturata in un contesto specifico che vedeva la SVB operare con relativamente pochi clienti con conti piuttosto alti. Crediamo che le contromisure messe in atto dal regolatore dovrebbero rivelarsi sufficienti a calmare la situazione.

- Riteniamo che il rischio di contagio, attraverso il canale interbancario di questa crisi, sia ridotto.

- Crediamo che la reazione negativa molto forte, soprattutto in Europa, vada letta nel contesto dei risultati molto positivi che il settore ha avuto negli ultimi due mesi, con molti investitori che si stanno muovendo in un’ottica di prese di profitto.

Al di là di questa crisi specifica riteniamo che il settore bancario e finanziario meritino un’attenzione speciale e che la Fed dovrà tenere conto dell’attuale contesto prima di prendere nuove decisioni di politica monetaria in merito all’inflazione. In seguito alla crisi, il mercato sta prezzando una maggiore probabilità di un aumento di soli 25 punti base alla prossima riunione (da un quasi “certo” 50 punti base pre-crollo SVB).

Silicon Valley Bank (SVB): la storia

La Silicon Valley Bank è stata fondata nel 1983 da Bill Biggerstaff e Robert Medearis durante una partita di poker. Il primo ufficio fu aperto nel 1983 a San Jose (California) e due anni dopo si inaugurò anche quello di Paolo Alto. Nel 1986, SVB si fuse con la National InterCity Bancorp e aprì un ufficio a Santa Clara. Nel 1988, SVB completò la sua IPO, raccogliendo 6 milioni di dollari e nel 1990, aprì il suo primo ufficio vicino a Boston per per servire il corridoio tecnologico della Route 128 (negli anni ’70 la Silicon Valley nella California del Nord e la Route 128 nell’area di Boston avevano attirato gli elogi internazionali come centri mondiali d’avanguardia nell’innovazione elettronica). Dopo l’internazionalizzazione del 2004, con l’apertura delle filiali in India, a Londra, a Pechino e Israele, nel 2012 arriva la joint venture 50-50 con lShanghai Pudong Development Bank per fornire capitale agli imprenditori tecnologici in fase di avviamento. Nel 2015 la SVB forniva servizi bancari e finanziari al 65% di tutte le startup.

Cosa è successo?

La SVB era una delle più grandi banche statunitensi con circa 210 miliardi di asset, che la rendevano il 18° istituto di credito negli USA. Nel 2021 SVB ha cavalcato l’onda del successo degli investimenti in startup, con i depositi che sono passati da 102 a 189 miliardi di dollari. La banca, in cerca di rendimenti, ha deciso di investire 120 miliardi di dollari in un portafoglio di titoli di Stato a lunga scadenza, e Mortgage Backed Security (91 miliardi in obbligazioni a tasso fisso). Scelta che ha esposto la SVB a forti perdite, visto la politica aggressiva messa in campo dalla Fed che ha fatto calare il valore delle obbligazioni, causando di fatto perdite per diversi miliardi di dollari alla banca.

A inizio marzo la SVB ha annunciato la vendita di 21 miliardi di asset e una perdita di 1,8 miliardi. Ha inoltre deciso di condurre un aumento di capitale di 2,25 miliardi per cercare di sostenere il bilancio. L’operazione non ha avuto successo e l’effetto è stato un vero e proprio tsunami tra gli investitori e i depositanti che hanno reagito con una vera e propria corsa agli sportelli. Questa ha determinato prelievi per 42 miliardi, nella prima parte della giornata del 9 marzo 2023, portando la banca ad avere un saldo di cassa negativo per circa 958 milioni di dollari a chiusura mercati. A poco sono serviti i tentativi di salvataggio, visto che la SVB è diventata insolvente. Dopo la Silicon Valley Bank ci sono stati altri due fallimenti: la Signature Bank e la Silvergate Bank, più piccola ma nota per i suoi stretti legami con la comunità delle criptovalute.

Un problema sistemico?

La prima domanda che dobbiamo farci come investitori è se i guai di SVB e delle altre banche coinvolte rivelino una debolezza del sistema bancario in generale destinato a riproporsi e a coinvolgere player più grandi. Per questo è necessaria una più attenta analisi delle attività e del bilancio di SVB.

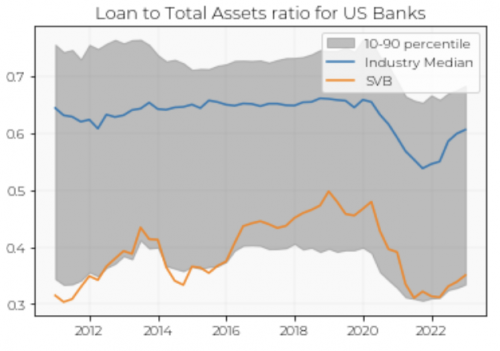

Partiamo dal lato degli attivi. SVB è una banca che ha deciso di investire la maggior parte dei propri asset in attività finanziarie e securities a discapito del business tradizionale degli operatori bancari che è quello dell’operazione dei prestiti.

Il grafico, che misura il rapporto tra prestiti e securities acquistate per l’industria bancaria americana, mostra come SVB (linea arancione) abbia portato questo rapporto all’estremo rispetto agli standard dell’industria (in blu il rapporto mediano).

Investire in securities piuttosto che erogare prestiti non è di per sé problematico, ma diversifica l’esposizione al rischio della banca rispetto al settore, e ciò è una buona notizia quando valutiamo se la crisi di SVB possa avere delle implicazioni sistemiche.

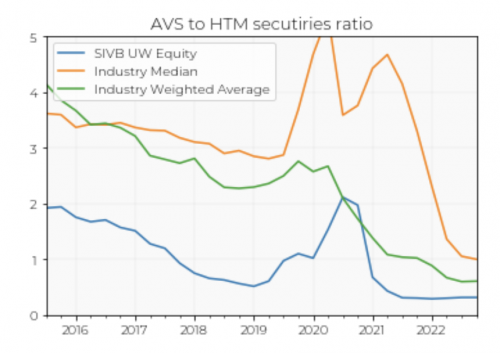

Un secondo dato interessante riguardo il posizionamento di SVB deriva dall’analisi del bilancio e dall’analisi del portafoglio obbligazionario dell’istituto, che è stato il responsabile della crisi. All’interno di questo portafoglio, che valeva in tutto 120 miliardi, troviamo un livello di diversificazione relativamente limitato, con una grossa fetta di asset investita in MBS ovvero strumenti finanziari che utilizzano i mutui come collaterale.

Ma un’altra peculiarità di questo portafoglio è la scelta di non far oscillare sul mercato il valore di una porzione piuttosto grande di esso, che è stata iscritta a bilancio come Held to Maturity. Quando dei titoli a reddito fisso vengono tenuti fino a scadenza il loro valore e il valore nominale e non viene intaccato da fattori come l’oscillazione dei tassi. Ma se una banca va in crisi di liquidità come successo a SVB e si trova costretta a vendere, allora il valore virtuale di questi asset può essere immediatamente degradato, con il rischio di scatenare una crisi di liquidità. Come si nota dal grafico (che esplora il rapporto di titoli Held to Maturity e titoli Available for Sales) SVB (linea blu) aveva scelto di segnare a bilancio una percentuale molto più ampia della media e mediana dell’industria (linee verdi e arancioni).

Questa scelta in un certo senso nascondeva l’esposizione della banca all’aumento dei tassi e metteva in pancia dell’istituto un un numero significativo di “perdite irrealizzate” che mascheravano la sua solidità patrimoniale.

Se andiamo a vedere l’analisi dei rapporti di capitale delle principali banche americane notiamo come SVB, tenendo conto di eventuali perdite realizzate (barra blu rispetto a barra arancione), ci rendiamo conto come SVB si trovi in fondo alla classifica, con un Tier 1 capital ratio inferiore al 2%.

Insomma, quest’analisi ci porta a ritenere che i guai di SVB si possano spiegare in gran parte per un mix di eccessiva concentrazione geografica e settoriale, un’attitudine discutibile alla gestione del rischio e alcune mosse finanziarie e contabili poco attente, come la decisione di smobilitare dal portafoglio la componente di derivati di protezione. Queste problematiche non sono uniche a SVB, ma l’eccessiva attività sulle obbligazioni di questa banca (e delle altre banche coinvolte) e il fatto che si basasse su una base di depositi meno stabile che i player più tradizionale, l’hanno resa più suscettibile a questa problematica.

Detto questo, i mercati continuano a essere sull’attenti e il sentimento di risk off potrebbe protrarsi per qualche tempo. Pensiamo che il poter distinguere chiaramente tra istituti sani e istituti meno sani sia una buona notizia, ma pensiamo che ci vorrà del tempo prima che gli investitori si convincono che i problemi di SVB sono effettivamente contenuti. Ci sono buone ragioni storiche per questo. La crisi finanziaria del 2008 è probabilmente iniziata con il fallimento di un paio di hedge fund di Bear Stearns – e anche in quel caso c’è chi sosteneva che il problema fosse contenuto.

Senza azzardare paragoni arditi, possiamo dire che per adesso la crisi rende la vita della FED più complessa. L’inflazione è ancora elevata, ma le possibili conseguenze dei tassi più elevati per il sistema finanziario stanno diventando più evidenti. Di conseguenza, i mercati si aspettano che la Fed si prenda una pausa per valutare la situazione e rallenti il proprio percorso di crescita. Sembra ragionevole presumere che le banche centrali tollereranno un’inflazione più elevata più a lungo se l’alternativa è uno stress significativo nel sistema finanziario. In secondo luogo, immaginiamo che la volatilità potrebbe rimanere per qualche tempo.

La paura dell’ignoto è ancora troppo grande, anche se la Fed si è mossa rapidamente per cercare di ridurre il rischio. Ci sono una serie di domande interessanti, non da ultimo l’impatto sull’economia reale. Vedremo ora un rallentamento dell’attività, con SVB che funge da catalizzatore? A conti fatti, immaginiamo di no, ma è una possibilità da tenere a mente.

A che punto siamo: le ultime mosse della Fed

Quando le crisi finanziarie sono generate dal panico il compito dei regolatori e dello stato è quello di ristabilire la fiducia nel sistema, per evitare che l’ondata di paura colpisca altri istituti, magari ben capitalizzati.

“Nessuna perdita sarà a carico dei contribuenti”, ha dichiarato Joe Biden in merito alla questione SVB, specificando come i depositanti della Silicon Valley Bank saranno rimborsati completamente, immediatamente e si dovranno pensare a delle regole più severe per le banche. Il pacchetto di misure attivato dal Tesoro Usa, dalla Federal Reserve e dal FDIC (Federal Deposit Insurance Corporation), riflette questa strategia.

Il pacchetto che Fed e Fdic hanno messo in campo, che di fatto garantisce tutti i depositi di SVB e comprende misure che permettono alla Fed di finanziare le banche in crisi prestando liquidità contro il valore nominale degli asset indipendentemente dal valore attuale, ha un duplice obiettivo: da una parte sostenere i clienti della banca e dall’altro rassicurare le aziende e gli osservatori internazionali sulla solidità del sistema bancario americano, ancora scosso dal crollo e le relative conseguenze del 15 settembre 2008 della Lehman Brothers.

Lato Europa la filiale britannica della Silicon Valley Bank, per la quale la Bank of England ha chiesto lo stato di insolvenza, è stata venduta a Hsbc. Il commissario all’economia Ue, Paolo Gentiloni, ha sottolineato come lo stato patrimoniale delle banche dell’Unione Europea e il rispetto dei requisiti prudenziali costituiscono un’ ancora. Il fatto che il settore bancario abbia perso capitalizzazione di Borsa non preoccupa più di tanto. Giudizio condiviso anche da Moody’s che considera la riduzione del valore dei titoli moderato e per di più temporaneo. sia oggi all’Eurogruppo che nella riunione di domani i ministri finanziari ne discuteranno.

Serviranno queste mosse per placare il panico? Presto per dirlo, ma ciò che possiamo dire con certezza è che quello di SVB non un caso che sembra porre problemi di contagio sistemico attraverso il mercato interbancario. Il sistema interbancario, che è il sistema di prestiti e interdipendenza tra i vari istituti, è più forte e meno connesso di quanto lo fosse ai tempi della crisi del 2008 e, come abbiamo già illustrato, sembra che SVB avesse profili unici. La Fed svolge un ruolo molto più importante oggi quando si tratta di garantire la liquidità al sistema bancario, e a oggi non vediamo istituti esposti in maniera diretta a essa. C’è poi un problema di fiducia e dei possibili impatti diretti che la crisi potrebbe avere sul settore, ma riteniamo che le mosse della Fed e dei regolatori aiuteranno a riportare la calma sul mercato nel breve termine.

Lato Moneyfarm continuiamo a monitorare la situazione e valutare le possibili ricadute sulla politica monetaria, alla vigilia della pubblicazione dei dati sull’inflazione USA che ci diranno se la Fed avrà effettivamente margine di manovra per alleviare la pressione sul sistema.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.