Cogliendo l’occasione dell’inizio dell’anno fiscale, abbiamo pensato di creare un approfondimento con l’obiettivo di aiutare gli investitori a capire:

- Quali sono le caratteristiche del regime di tassazione adottato dalla Gestione Patrimoniale Moneyfarm, ovvero il regime gestito.

- Quali sono le ragione per cui per la Gestione Patrimoniale Moneyfarm abbiamo deciso di adottare il regime gestito piuttosto che il regime amministrato.

Per supportare la nostra analisi abbiamo comparato la tassazione che sarebbe stata applicata sia con il regime gestito, sia con l’alternativo regime amministrato per tutte le linee di portafoglio Moneyfarm. L’analisi parte dalla data del lancio dei portafogli nel 2012 per tenere in considerazione un periodo sufficientemente lungo e tiene in considerazione diverse casistiche di disinvestimento. Speriamo che questa analisi possa aiutare gli investitori a comprendere quale possa essere il regime più vantaggioso per le proprie tasse.

Regime gestito: le caratteristiche

Ricapitoliamo velocemente le caratteristiche del regime gestito, ovvero quello che si applica alla Gestione Patrimoniale Moneyfarm.

Per questo regime vale il principio di competenza:

- La performance viene determinata dal risultato complessivo di tutti gli strumenti che compongono la gestione. Se una gestione si compone di vari fondi, per esempio, la performance degli strumenti in positivo e di quelli in perdita si compensa per determinare il risultato finale della gestione.

- A fine di ogni anno, se ci fosse un risultato di gestione netto positivo, si pagano le imposte sulla plusvalenza generata durante il periodo.

- I dividendi vengono staccati al lordo dell’imposta e contribuiscono alla determinazione della performance dell’anno.

- Se il risultato dell’anno è invece negativo, si genera una minusvalenza che può essere compensata nei 4 periodi di imposta successivi a quello di realizzo come credito di imposta. Per spiegare in modo semplificato, se la gestione ha generato una minusvalenza di mille euro durante un anno fiscale, i successivi 1000 euro di plusvalenze generati entro i quattro anni successivi non saranno soggetti alla tassazione sul capital gain.

- Le compravendite effettuate all’interno della gestione patrimoniale nel corso dell’anno non sono oggetto di tassazione sulle plusvalenze, né possono generare delle minusvalenze.

- Qualora chiudete la vostra gestione con una minusvalenza, il credito d’imposta può essere utilizzato anche su un’altra gestione qualsiasi sia il regime fiscale.

- L’aliquota stabilita dalla legge è del 26%, salvo l’aliquota speciale del 12,5% che si applica ai rendimenti dei titoli di stato emessi dai paesi inseriti nella white list

Alternativa al regime gestito è il regime amministrato. Per esso vale il principio di cassa. Questo vuol dire che la tassazione si applica a livello dei singoli strumenti che compongono la gestione e non a livello di risultato generale. Le imposte si pagano al momento del realizzo della plusvalenza e quindi al momento della vendita dello strumento in caso esso abbia generato un guadagno. Seguendo la stessa logica, anche i dividendi vengono tassati al momento dello stacco.

Gestito o amministrato: cosa conviene?

Per aiutarvi a capire quale dei due regimi possa convenire abbiamo applicato la tassazione derivante da entrambi i regimi fiscali ai portafogli Moneyfarm, calcolando il carico fiscale medio annuo dalla data di lancio fino a oggi, per capire quale regime determini una migliore tassazione in diverse circostanze. Ovviamente una delle variabili che bisogna tenere in considerazione è la tempistica del disinvestimento, perché per il regime amministrato la tassazione si paga al momento del realizzo e questo vuol dire che una parte significativa delle imposte potrebbe pagarsi al momento del disinvestimento.

Ma partiamo con il paragone del carico fiscale medio annuo che si sarebbe determinato oggi su tutti i portafogli Moneyfarm dal 2012 a oggi senza considerare alcun disinvestimento finale. Come si può notare dal grafico, e forse come ci si potrebbe aspettare visto il mancato disinvestimento, il regime amministrato avrebbe determinato una maggiore tassazione media per la maggior parte dei portafogli. Interessante è l’analisi del carico fiscale annuo dei portafogli P4C1 e P4C2. Come si può notare, nonostante il gestito prevede una tassazione annuale e l’amministrato solo al realizzo, non sempre ciò determina un minore carico fiscale per quest’ultimo di anno in anno. Questo si spiega: a) per la tassazione dei dividendi, che viene effettuata al momento dello stacco per il regime amministrato. b) per l’attività di ribilanciamento che mettiamo in atto sui portafogli, che potrebbe implicare il pagamento delle imposte quando gli ETF vengono venduti per acquistarne di nuovi nel regime amministrato.

In generale negli anni con meno movimentazione del portafoglio e maggiori performance il gestito tende a pagare di più, mentre negli gli anni con performance minore o un maggior numero di operazioni effettuate il regime amministrato tende a pagare più imposte

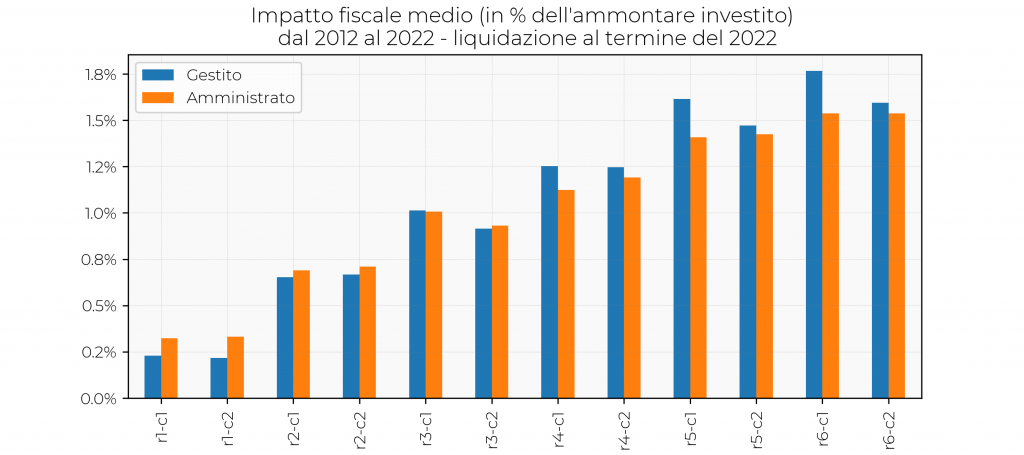

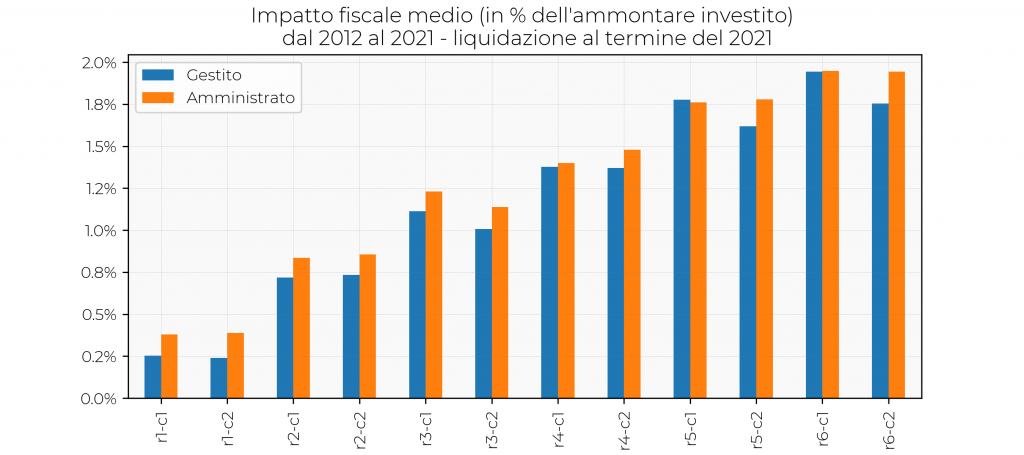

Ma andiamo ora a inserire nella nostra analisi una data di disinvestimento, per ottenere un confronto più realistico. Abbiamo immaginato un disinvestimento alla fine dei due ultimi anni fiscali, il 2021 e il 2022. Il disinvestimento alla fine del 2021, un anno andato particolarmente bene per i portafogli Moneyfarm, comporterebbe il pagamento delle imposte per quanto riguarda il regime amministrato e porterebbe il carico fiscale medio decisamente a sfavore di quest’ultimo per 11 portafogli su 12.

Lo stesso effetto non si avrebbe con la stessa forza immaginando un disinvestimento nel 2022. Con il regime gestito che determinerebbe un minor carico fiscale medio solo in 5 casi su 12 (con un caso in cui la tassazione resterebbe la medesima).

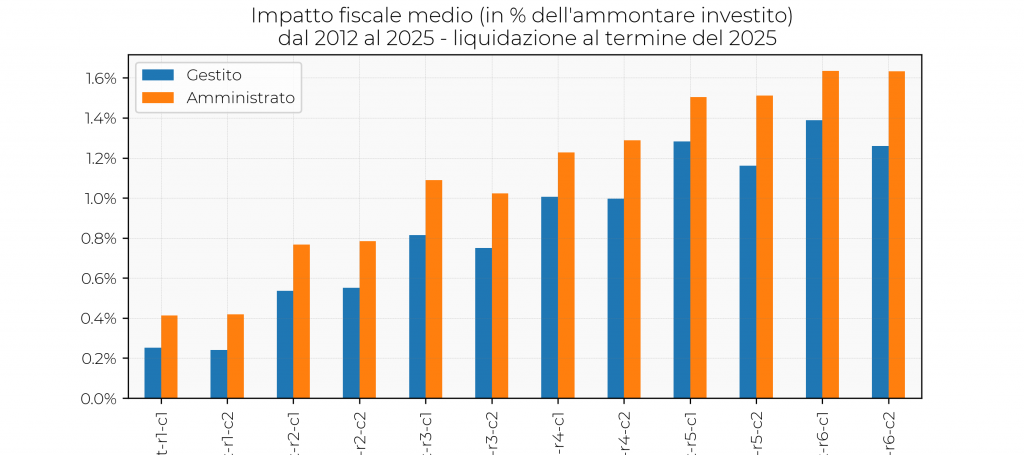

Quest’ultima simulazione non tiene però conto del credito d’imposta di cui gli investitori in qualsiasi portafoglio dovrebbero godere a causa delle performance negative dell’ultimo anno. Questo credito, di cui la maggior parte degli investitori che erano investiti nel 2022 godranno nei prossimi anni, potrebbe fare pendere la bilancia decisamente in favore del gestito nei prossimi anni, come si vede nella simulazione qui di seguito, nel quale immaginiamo un disinvestimento nel 2025 e una performance media del 5% per i prossimi anni (da notare che non abbiamo considerato nella simulazione nessuna attività di ribilanciamento, che potrebbe aumentare ulteriormente la tassazione per il regime amministrato).

Conclusione: cosa conviene?

Insomma, come avrete capito non esiste un regime fiscale migliore in ogni situazione. La convenienza dell’uno o dell’altro dipende da variabili come il numero degli strumenti utilizzati nella gestione, la frequenza dei ribilanciamenti, la durata dell’investimento, la performance dei mercati, le tempistiche della vendita e l’orizzonte temporale.

Tuttavia, riteniamo che il regime gestito sia il più efficiente per la tipologia di gestione e per la frequenza dei ribilanciamenti propri della gestione Moneyfarm (idea che speriamo di aver supportato con la nostra simulazione). Gli investitori potranno apprezzarne a pieno il vantaggio nei prossimi anni, quando potranno godere dei benefici del credito di imposta.

Un altro vantaggio che il regime gestito ci garantisce e che non va sottovalutato è la grande flessibilità. Se dobbiamo apportare una modifica tattica al portafoglio o sostituire un ETF con un altro con costi più bassi e caratteristiche migliori, possiamo infatti farlo senza dover considerare l’esborso fiscale tra le variabili. Questo ci permette di intervenire con maggiore flessibilità e tempestività.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.