Il crollo dei giorni scorsi di Facebook in Borsa rende sempre più evidente come nel medio termine la valutazione di questi colossi del Web è destinata a ridimensionarsi, avendo come conseguenza una diminuzione del guadagno da parte degli investitori. Negli ultimi 10 anni diverse società (specialmente le Faang) hanno realizzato delle valutazioni azionarie impressionanti spinte dalle forti aspettative di crescita, dai tassi di interesse bassi e da una maggiore spesa da parte dei consumatori.

Tra i principali mercati globali gli Stati Uniti hanno visto le valutazioni crescere di più, grazie alla presenza di un gran numero di aziende tecnologiche nel mercato. Queste realtà sono anche state le vincitrici economiche durante la pandemia, dato che apparivano come uno dei pochi porti sicuri in cui investire. Questo ha avuto come conseguenza che i loro utili hanno continuato a crescere trimestre dopo trimestre. Quello che però si dovrebbe tenere bene a mente è che in teoria le valutazioni molto alte non favoriscono i rendimenti nel lungo termine delle azioni. E dunque, se fino ad ora puntare sulle Faang aveva fatto ottenere dei interessanti nel lungo termine c’è il rischio che questi si sgonfino, a causa delle aspettative del mercato non rispettate. Il caso di Facebook ne è l’esempio perfetto.

Facebook: le aspettative disattese fanno crollare il colosso in Borsa

Meta, società che controlla Facebook, Instagram e WhatsApp ha perso più del 20% del suo valore di mercato (circa 200 miliardi) dato che i risultati del quarto trimestre del 2021 sono stati giudicati deludenti dagli investitori, perché inferiori alle previsioni fatte in precedenza dagli analisti. Le entrate, nel periodo analizzato (ottobre – dicembre) sono cresciute di quasi 6 miliardi di dollari, rispetto allo stesso periodo dell’anno scorso ma gli utili per azione sono diminuiti e non hanno raggiunto gli obiettivi degli analisti. Ci si è infatti fermati a 3,67 dollari per azione contro i 3,84 che attesi.

Un passo falso che è costato a Facebook ben 200 miliardi di dollari. La società fondata da Mark Zuckerberg non è però l’unica Faang che ha registrato ultimamente crolli in borsa, proprio a causa di aspettative non rispettate. Pensiamo infatti a Netflix che ad inizio anno ha registrato un crollo a Wall Street, perdendo più del 23% (il risultato peggiore da ottobre 2014). Questo è avvenuto per un motivo analogo a Facebook: gli investitori sono rimasti delusi dal fatto che la compagnia non sia riuscita a raggiungere il numero atteso di abbonamenti.

Nei mesi precedenti la società aveva infatti rassicurato che sarebbe arrivata a 222,06 milioni di nuovi utenti, invece nella realtà si è fermata a 221,84. Ma non solo perché Netflix a fronte di questi risultati si era portata avanti, sottolineando come si aspettava di sottoscrivere meno abbonamenti anche per il prossimo trimestre. Questi due fattori insieme hanno dunque fatto allarmare gli investitori, e causato il tonfo di inizio anno. La paura alla base è che Netflix abbia raggiunto il suo apice e che dunque non riesca più ad allargare la sua base di utente, disattendendo i futuri scenari di crescita.

Ribilanciare il portafoglio su Europa

Dopo un decennio dove le aziende tecnologiche americane hanno trainato la performance attraverso l’espansione dei multipli, è arrivato il momento di chiedersi se saranno ancora in grado di trainare le performance.

Il rendimento dell’azionario deriva dall’apprezzamento della valutazione, dai dividendi e dalla crescita degli utili. Quando il rapporto tra il prezzo e gli utili cresce, il valore di un’azione aumenta, e ciò può accadere per varie ragioni, ad esempio aspettative di crescita degli utili elevate o un rischio finanziario inferiore.

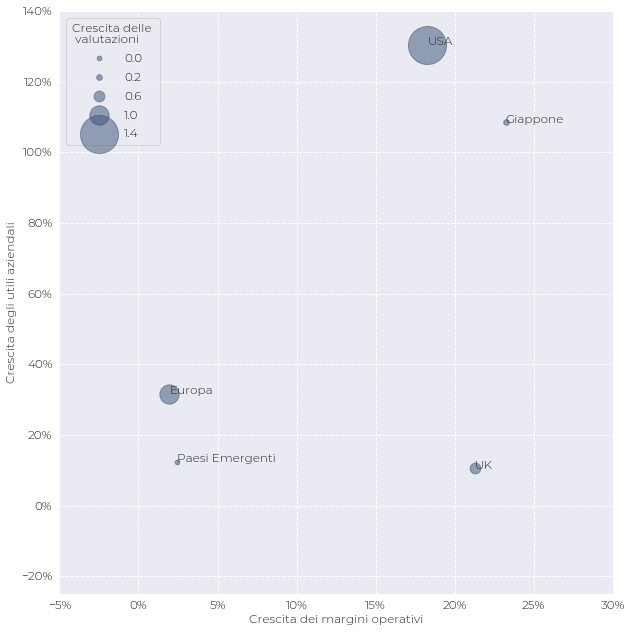

Tra i principali mercati globali, gli Stati Uniti hanno visto le valutazioni crescere di più, grazie anche al gran numero di aziende tecnologiche presenti all’interno del mercato azionario. Queste aziende sono state inoltre anche le vincitrici nello scenario economico post pandemia, con le loro capitalizzazioni e utili di mercato che hanno continuato a crescere in modo significativo trimestre dopo trimestre. Se infatti guardiamo alla crescita degli utili e della marginalità, delle aziende americane, negli ultimi 10 anni troviamo gli Stati Uniti in testa per quanto riguarda gli utili, mentre scende al terzo posto, dopo Giappone e Regno Unito in tema di marginalità.

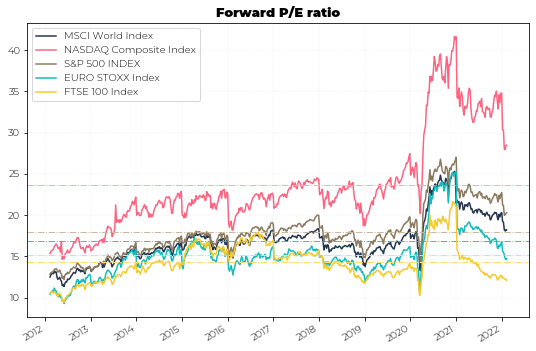

Tuttavia, anche se sostenuta in parte dai risultati economici, ad oggi le valutazioni delle aziende tecnologiche americane (rappresentate nel grafico dal Nasdaq) sono ben superiori rispetto a quelle di altri indici. A ciò però si deve aggiungere che ci troviamo alla vigilia di un percorso di aumento dei tassi (si prevedono 5 rialzi per la Fed nel corso del 2022). Da tenere conto che bassi tassi rendono valutazioni anche elevate più sostenibili ma l’inversione monetaria potrebbe aggiungere un ulteriore elemento di pressione riguardo alle valutazioni delle big tech.

Sappiamo che la disparità nelle valutazioni nel medio termine tende a ridursi. La domanda è: quando? Questa tendenza può esprimersi nel corso degli anni, ma ciò non aiuta molto a prevedere come si muoveranno le azioni nel breve termine. In altre parole, non è da escludere che le azioni delle aziende più quotate possano continuare a sovrapeformare. L’unica certezza è quello che viene confermato dai recenti movimenti che abbiamo visto su Meta e su altre aziende tecnologiche durante la stagione degli utili, che hanno messo gli investitori sul chi va là. La pubblicazione dei risultati aziendali di queste grandi aziende potrebbe dunque continuare ad essere caratterizzata da dinamiche di volatilità simili a quelle registrate a gennaio.

Anche per questo motivo, nel nostro ultimo ribilanciamento, abbiamo riequilibrato nei portafogli la percentuale degli investimenti dedicata al mercato Usa (fortemente composto da società tecnologiche), ampliando invece quella dedicata all’Europa e al Regno Unito. Riteniamo infatti che l’Eurozona abbia un margine di redditività maggiore rispetto agli Stati Uniti in questo momento. L’Eurozona potrebbe inoltre ancora avvantaggiarsi di un ciclo di ripresa economica post-pandemia meno maturo di quello Usa.

Per quanto riguarda invece le azioni dei mercati emergenti è da considerare che queste realtà devono ancora affrontare diverse sfide. I paesi emergenti asiatici saranno infatti in gran parte condizionati dalle politiche cinesi e dalla capacità delle autorità di mitigare gli eventuali effetti negativi derivanti dallo stress del mercato immobiliare. Al netto di queste riserve, anche i mercati emergenti prospettano oggi un profilo di redditività migliore rispetto alle geografie più sviluppate.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.