Gli investitori più attenti si saranno certamente accorti che l’inizio dell’anno è stato relativamente agitato da un punto di vista di mercato. La crescita quasi incontrastata degli ultimi 18 mesi ha subito una battuta di arresto, con i principali indici che hanno fatto registrare dei significativi cali (S&P 500 -7.5%, Nasdaq -12.2%, EuroStoxx -3.35%).

La correzione a nostro avviso non deve destare particolari preoccupazioni. Dopo quasi due anni di crescita quasi lineare è fisiologico che i mercati registrino prima o poi delle correzioni. Ciò che ci conforta è che le ragioni di questo rallentamento sono tutte ascrivibili alle dinamiche interne al ciclo finanziario, dinamiche che sono considerate nelle nostre valutazioni da tempo. Non ci sono elementi esterni che ci spingono a stravolgere le nostre valutazioni strategiche.

Insomma, è necessario mettere questo calo nel contesto della dinamica di mercato di lungo termine, che si può apprezzare nel grafico qui di seguito. Ma argomentare che i mercati non possono sempre salire, oltre a un dato di fatto, è anche limitativo. Ciò che è necessario fare è analizzare a fondo i motivi di questo passaggio e ragionare per capire quali sono le possibili opportunità per gli investitori.

Fonte: Bloomberg

Proveremo a spiegare il nostro punto di vista in questo articolo, anticipando alcune delle mosse che stiamo per adottare per preparare i portafogli allo scenario del 2023.

Quali sono le cause dietro alla correzione di mercato?

Come abbiamo detto, il selloff è ascrivibile a dinamiche di mercato. I soliti sospetti sono inflazione e politica monetaria.

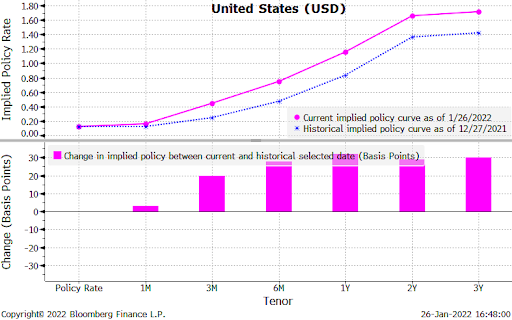

Come abbiamo evidenziato nelle scorse settimane, l’inflazione ha portato un riassestamento delle aspettative sulle azioni di politica monetaria della Fed per il 2022. A seguito delle ultime dichiarazioni e minute della Fed, le aspettative dei mercati si sono spostate verso 4 rialzi dei tassi entro il 2022 e su aspettative di tapering più marcate.

Fonte: Bloomberg

La dinamica di stretta monetaria sta portando gli operatori a rivedere le proprie aspettative, con un impatto sui prezzi degli asset finanziari che prima o poi si sarebbe dovuto esprimere.

Non solo un aumento dei tassi rende le valutazioni azionarie meno interessanti rispetto alle obbligazioni, ma porta anche con sé la paura di un “policy mistake”, ossia di un rialzo dei tassi troppo repentino che possa minare la crescita economica. Tale paura è evidente anche se guardiamo alle aspettative di lungo termine dei membri del FOMC nel famoso “dots plot” e ai tassi impliciti negli strumenti monetari. La linea nera nel grafico sotto, mostra che mercati si aspettano una politica monetaria di lungo termine più accomodante di quella indicata dai membri della Fed.

Fonte Moneyfarm

Un’altra caratteristica rilevante dell’ultimo selloff è che ha riguardato le aziende del settore tecnologico in modo particolare. Ricordiamo che, al momento in cui il mercato aveva raggiunto il proprio picco, queste aziende viaggiavano con un rapporto prezzo – utili attesi di 26, sostanzialmente superiore alla media storica.

Quando questo rapporto è così alto non stupisce che in fasi delicate, come quella della pubblicazione degli utili, la volatilità di mercato aumenti. Ad esempio, la notizia di dati potenzialmente peggiori delle attese per Netflix e Peloton, ne ha fatto perdere rispettivamente il 47% e il 75% già nelle scorse settimane, perdita sicuramente amplificata dal livello di partenza delle valutazioni.

La pubblicazione di dati inferiori alle aspettative per queste aziende, che godevano di valutazioni molto alte in linea con il resto dell’indice, potrebbe aver influito nella creazione di un sentiment relativamente più cauto nella scorsa settimana, in attese risultati trimestrali delle grandi aziende.

La buona notizia è che i primi risultati della stagione degli utili sembrano molto forti, con una sorpresa in positivo che conferma il buon momento dell’economia. A oggi delle 101 società dello S&P 500 che hanno dichiarato i propri risultati, l’80% ha battuto le aspettative degli analisti. Se guardiamo al settore tecnologico tale percentuale sale al 90%. Insomma, lo scenario economico favorevole, al di là delle correzioni di breve termine, offre delle rassicurazioni riguardo alla performance azionari per i prossimi mesi.

Anche le valutazioni delle azioni ne beneficeranno. Per quanto riguarda il Nasdaq, il rapporto prezzo utili è sceso dal 26 attestandosi intorno al 20. Questo risultato è dovuto sì alla correzione dei prezzi ma anche alla crescita del denominatore (gli utili aziendali). Un rapporto prezzo utili più in linea con i fondamentali può aiutare un percorso più stabile per l’azionario per il resto dell’anno, anche compatibilmente con gli aumenti dei tassi che ci aspettiamo.

Quali sono le prossime mosse

Ovviamente il tema su cui stiamo ragionando e sul quale agiremo molto presto resta quello della rotazione azionaria. Crediamo che esistano segmenti dell’azionario che hanno valutazioni meno stressate e che hanno maggiore possibilità di avvantaggiarsi della ripresa economica positiva nel 2023. Nelle prossime settimane agiremo sulla componente azionaria del portafoglio per approfittare di queste tendenze.

Lo scenario di lungo termine resta comunque positivo per l’azionario. Lo discuteremo nel dettaglio con tutti gli investitori durante la presentazione dei nostri portafogli strategici a febbraio, nella nostra conferenza annuale. Se volete iscrivervi all’evento potete farlo qui.

Come si deve comportare l’investitore

Per la maggior parte degli investitori, in presenza di correzioni fisiologiche del mercato, la scelta più sicura resta quella di rimanere fedeli al piano di investimento; se esistono possibilità finanziarie inoltre, compatibilmente con l’orizzonte temporale, approfittare dei tempi favorevoli.

Un nostro recente studio sul comportamento di un campione di 12.000 investitori durante il precedente crollo di mercato legato allo scoppio della pandemia dimostra che questa strategia, nella maggior parte dei casi, garantisce migliori performance rispetto al tentativo di anticipare il mercato con compravendite.

Il nostro team resta ovviamente a disposizione di tutti coloro che desiderassero approfondire.

*Investire in strumenti finanziari comporta rischi inerenti, tra cui perdita di capitale, fluttuazioni del mercato e rischio di liquidità. I rendimenti passati non sono indicativi di quelli futuri. È importante considerare la tua tolleranza al rischio e gli obiettivi d’investimento prima di procedere.