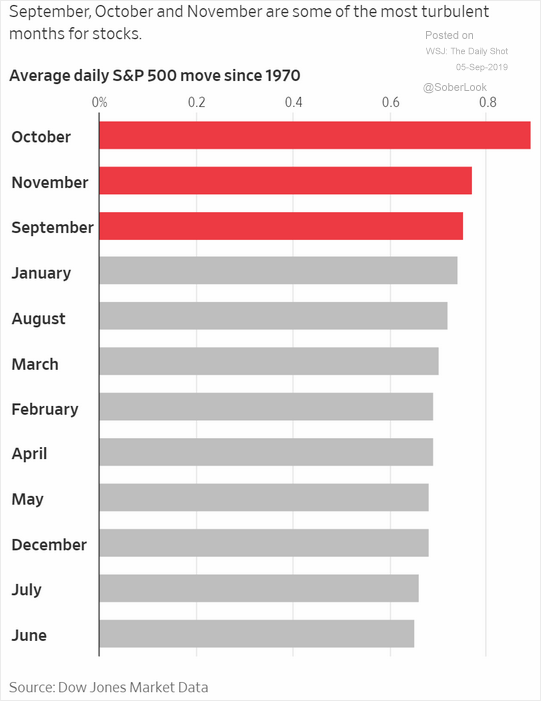

Esiste la convinzione diffusa nel mondo della finanza che settembre sia un mese particolare. Dopo l’estate gli operatori finanziari tornano dalle ferie e le imprese cominciano a programmare i mesi successivi.

La volatilità, generalmente più moderata durante i mesi estivi, tende a risvegliarsi: non è un caso che alcuni delle fasi di mercato più movimentate abbiano avuto luogo proprio in autunno.

Da dove partiamo?

Anche per quanto riguarda il posizionamento dei portafogli Moneyfarm, è tempo di riprendere alcuni ragionamenti che ci hanno accompagnato durante tutto il corso dell’anno.

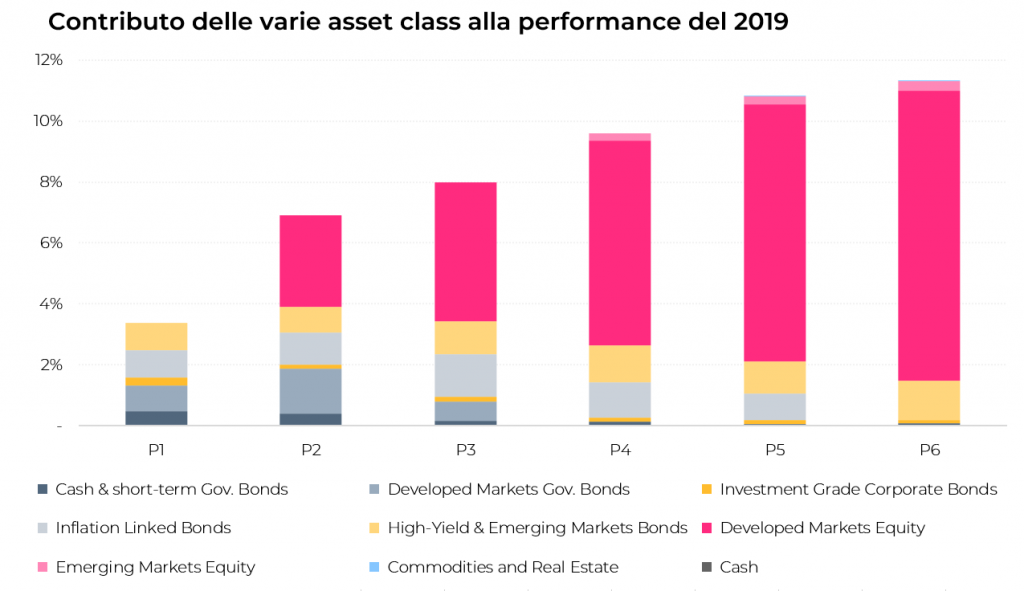

I primi nove mesi del 2019 sono stati positivi su tutte le nostre strategie.

Di seguito le evidenze principali.

1. La sovraesposizione dell’azionario Usa rispetto all’Europa è stata premiata, permettendoci di non perdere le opportunità che si sono presentate sui mercati azionari.

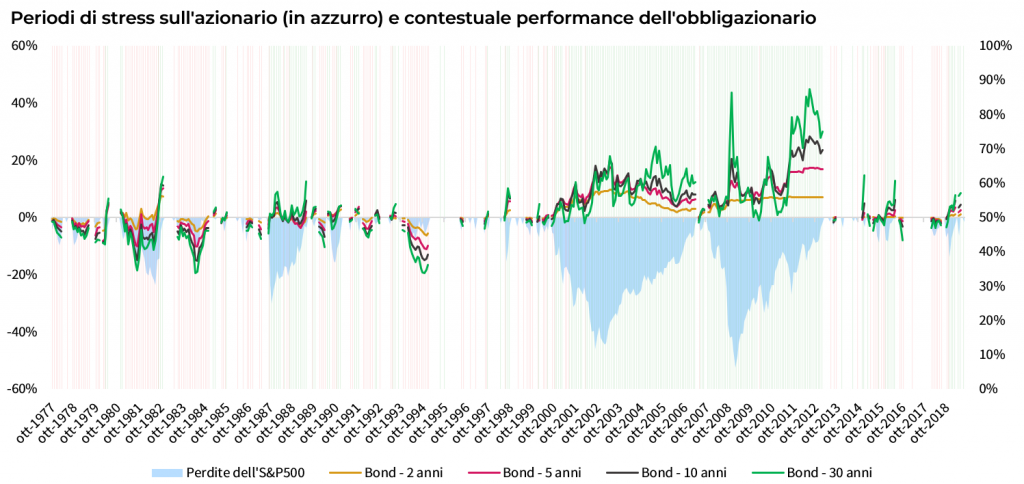

2. La componente obbligazionaria, oltre ad aver contribuito alla performance, ha fornito ottimi spunti di diversificazione, muovendosi in controtendenza nei confronti dell’azionario, nei momenti più agitati, ha ridotto la volatilità garantendo nel complesso un percorso più lineare.

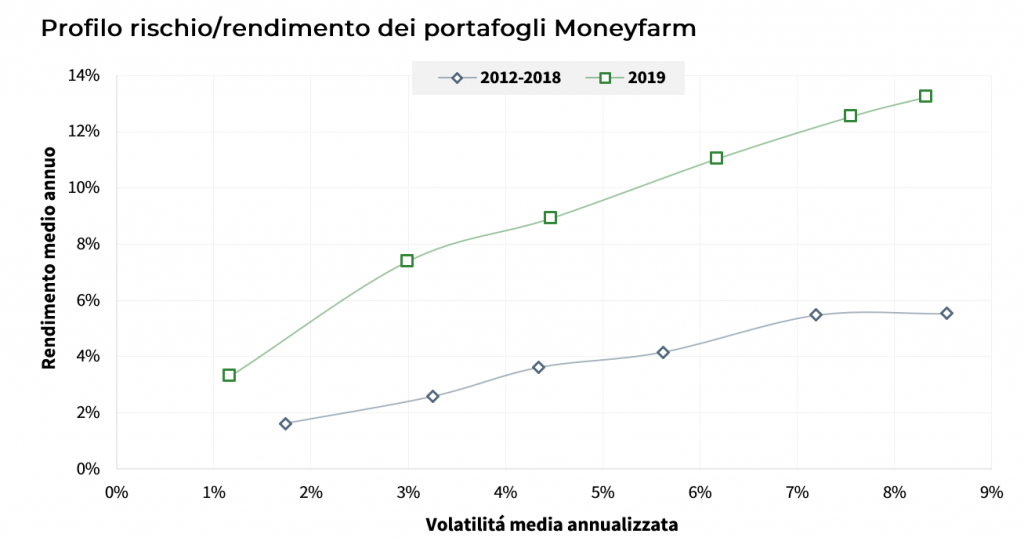

Grazie a questa gestione nella prima parte dell’anno i nostri portafogli hanno avuto un rapporto tra volatilità e rendimento superiore alla propria media storica. E si tenga sempre ben presente che il rapporto rischio/rendimento, anche se meno immediato, è un parametro di valutazione migliore del rendimento assoluto, perché consente di valutare il modo in cui viene remunerato il rischio.

Come siamo posizionati?

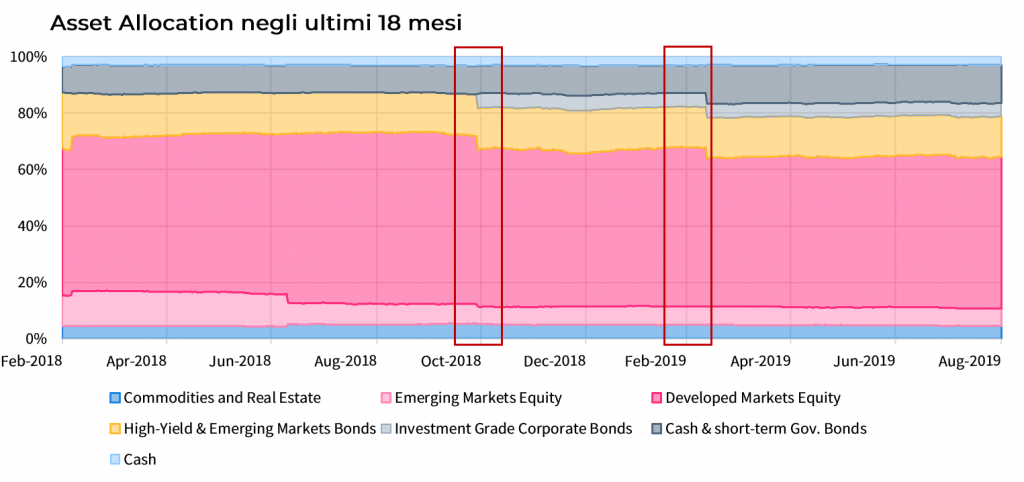

In seguito alle due riduzioni della componente azionaria che abbiamo operato alla fine dello scorso anno e all’inizio dello scorso trimestre la posizione dei portafogli è piuttosto cauta lungo tutte le linee di gestione. Questo vuol dire che la componente azionaria, l’asset class associata a una maggiore volatilità, si trova al di sotto dei limiti massimi imposti dai mandati.

Questo posizionamento ci offre una certa garanzia rispetto a momenti agitati che potrebbero presentarsi sui mercati. Non bisogna infatti ignorare il contesto: la situazione economica è in peggioramento, soprattutto in Europa, ed esistono varie fonti di tensione politica. È lecito aspettarsi, nei prossimi mesi, momenti più complessi sui mercati. Ma è giusto anche sottolineare la relativa solidità dell’economia Usa, con trimestrali che hanno sorpreso in positivo. Alcune situazioni di rischio, sul tavolo da tempo, non sembrano sull’orlo di precipitare nel breve termine. Questo non significa che entriamo nella parte finale dell’anno senza preoccupazioni, ma che possiamo sentirci forti di un posizionamento non eccessivamente esposto e che siamo in grado di ragionare in modo tale da garantire una navigazione più lineare dei mercati e da mettere in atto azioni che permettano di proteggere il risultato raggiunto finora.

In particolare il Comitato Investimenti sta valutando:

- un’ottimizzazione delle fonti di diversificazione riguardo la componente obbligazionaria e le materie prime;

- la tempistica per un ulteriore, eventuale, bilanciamento della quota azionaria.

Perché continuare a investire?

La corretta gestione del rischio che abbiamo dimostrato sinora, è alla base di qualunque investimento di successo. La tentazione a tenere i risparmi fermi può essere forte anche nei momenti migliori ma, a prescindere dai saliscendi dei mercati, crediamo che investire gradualmente in un portafoglio diversificato e gestito nel tuo totale interesse in un’ottica di medio-lungo termine, rappresenti l’unica reale possibilità di crescita per i tuoi risparmi e, in ultima istanza, di tranquillità per il tuo futuro. Il nostro consiglio è sempre quello di contattare il proprio consulente di riferimento per cogliere le prossime opportunità.